Kreditní karta představuje velmi rychlý, pohodlný a za určitých okolností i zcela bezplatný zdroj peněz pro dočasné vykrytí akutního nedostatku financí na běžném účtu.

- Kreditní karta versus kontokorent

- Bezplatně a bezúročně

- Bonusy, které se nemusí vyplatit

- Dobrý sluha, zlý pán

- Bezplatná databáze kreditních karet banky.cz

Zatímco v devadesátých letech byla v Čechách kreditní karta poměrně prestižní záležitostí a výsadou majetnějších (otevírala dveře lepších hotelů stejně spolehlivě jako vysokoškolský titul cestu k lepšímu zaměstnání), od počátku nového tisíciletí se tento produkt začal masově šířit mezi téměř všechny skupiny obyvatel (od studentů po důchodce) a vlastnictví kreditní karty má dnes již stejnou vypovídací hodnotu asi jako onen zmíněný vysokoškolský titul. Kreditní karta by se více než jakékoliv jiné finanční produkty z oblastí bankovnictví a pojišťovnictví dala jednoduše charakterizovat lidovým příslovím „dobrý sluha ale zlý pán“.

Kreditní karta versus kontokorent

Kreditní karta může svou hlavní funkcí připomínat klasický kontokorentní úvěr, neboť představuje taktéž předem sjednaný pohotovostí úvěr, který můžeme čerpat kdykoliv a splácet taktéž téměř libovolně. V případě nákupu na kontokorent (banka nám dovolí jít na běžném účtu do mínusu) platíme v obchodě debetní kartou, kterou nám banka k běžnému účtu vystavila (nebo si hotovost skrze debetní kartu vybereme v bankomatu či osobně na pobočce), zůstatek našeho běžného účtu bude záporný a dle sjednaných podmínek se nám dluh začíná úročit okamžitě či až po uplynutí tzv. bezúročného období. Doplacení dluhu probíhá pomocí vložení peněz či příchozí platby na běžný účet a v momentě, kdy se zůstatek na běžném účtu přehoupne ze záporných čísel do kladných, je úvěr splacen.

Oproti kontokorentu navázanému na běžný účet je kreditní karta samostatně stojící produkt, který nemá s běžným účtem žádného dočinění. K vydané kartě je nám otevřen samostatný technický účet s počátečním zůstatkem nula a každá platba kartou či výběr hotovosti z bankomatu přehoupne účet z nuly do záporných hodnot. Před vydaní karty s námi banka sjedná pravidla hry, tedy zejména velikost úvěrového rámce (kolik si můžeme maximálně půjčit) na základě naší bonity (schopnosti splácet – viz článek Půjčka – mám šanci ji získat), délku bezúročného období (do kdy je možné úvěr splatit bez jakýchkoliv úroků, resp. od kdy začíná banka úvěr úročit), úrokovou sazbu, kterou se bude úvěr úročit po překročení bezúročného období (běžně od 16 do 24%, nejčastěji jsou to hodnoty blížící se 20%) a poplatky s kartou spojené placené měsíčně či ročně (ideálně hledejte takovou banku, která Vám kartu poskytne bez poplatků – ano, jde to, stejně jako s bezplatnými běžnými účty). Bezúročné období se uvádí ve formátu „max. počet dní“, obvykle 55 dní a vždy platí, že dluh vytvořený během daného měsíce (je jedno, jestli prvního či posledního v daném měsíci) je třeba doplatit do jasně stanoveného dne v měsíci následujícím, obvykle 25 den. Tedy odtud „až 55 dní“.

Bezplatně a bezúročně

Ano, jde to. Jsou banky, které nám nabídnou kreditní kartu bez poplatků za její vydání a vedení. Bezúročné období nabízejí všechny banky. Jak je to možné, na čem tedy banky vydělávají? Mimo nezanedbatelného množství „hříšníků“, kteří nestihnou doplatit půjčku v bezúročném období a je jim tudíž později účtován tučný leč zcela adekvátní úrok, banky vydělávají především na námi provedených platbách u obchodníků, kdy mají % provizi (nejčastěji 1,5-3%) z každé provedené platby (stejně je tomu tak u karet debetních), kterou navíc obchodníkům posílají se zpožděním (nejčastěji od několika dní až po měsíc). Neboť jsou platby u obchodníků hlavním zdrojem profitu z kreditních karet, snaží se banky tlačit uživatele kreditních karet k omezení až eliminaci výběru hotovosti z bankomatu v podobě netriviálních poplatků za takovouto operaci (obvykle 4-5%).

Bonusy, které se nemusí vyplatit

S růstem konkurence na poli kreditních karet a rychlých úvěrů vůbec (nabízí jej dnes již téměř každá banka, kterých je na trhu přes 30) se některé banky občas snaží klientům tzv. „namazat med kolek úst“ v podobě různorodých bonusů a výhod. Mohou to být slevy u partnerů či např. velmi populární provize pro klienta z útraty kartou, což se může jevit jako velmi lákavé. Kdo by nechtěl dostávat zpátky ze své útraty průměrně slibované 1% z objemu provedených plateb? V těchto případech je však třeba být velmi obezřetný, neboť každá takováto výhoda má řadu podmínek a omezení a v konečném důsledku se to nemusí zcela vyplatit. Jsou dva typy bank: ta první (jako reprezentativního zástupce jmenujme např. mBank) nám poskytne kreditní kartu zcela bez poplatků a neslíbí nám k ní žádné výhody. Ta druhá (např. Citibank) nám naslibuje spousta výhod a vrácená % z útraty (doprovázeno velmi často agresivním marketingem v podobě pochybných existencí, nabízejících Vám kartu doslova na každém rohu, nejčastěji v nákupních centrech) a jen okrajově zmíní vysoké poplatky (a už vůbec nezmíní limity a podmínky pro slibované % provize). V praxi pak spousta lidí podlehne vidině výhodného obchodu a takovéto kartě dají přednost před kartou zdarma a bez výhod, nicméně velmi brzy zjistí, že aby se jim např. vůbec pokryly poplatky za kartu, museli by měsíčně utratit třeba min. 10 000Kč a to už bývá mimo potřeby průměrné domácnosti. Chtějte jednoduchý produkt bez poplatků a výhod a vyhnete se pozdějším nepříjemnostem. Neexistuje žádné perpetum mobile na produkci peněz a i kdyby existovalo, nikdo se s Vámi o něj nepodělí a už vůbec na ulici před nákupním centrem.

Dobrý sluha, zlý pán

Jak již bylo v úvodu zmíněno, kreditní kartu používejme jako bezplatný zdroj peněz k překlenutí akutního nedostatku financí na běžném účtu. Běžný účet dnes bývá neúročen (či úročen zcela zanedbatelně), a tudíž je výhodnější držet větší objemy peněz na spořících účtech. V případě, že chceme koupit např. novou kuchyň, ale nevíme přesně kdy (až se nám ji podaří vybrat), je lepší peníze držet na spořícím účtu, než je převádět ihned na ten běžný (kde by byly k dispozici pro platbu debetní kartou, ale také by se nám tam mohly povalovat neúročené pěkně dlouho, než kuchyň vybereme). Samotnou kuchyň v momentě finálního výběru raději zaplatíme kreditní kartou, vůbec se nestresujeme se správným načasováním převodu peněz ze spořícího účtu na účet běžný a peníze těsně před uplynutím bezúročného období odešleme z účtu spořícího přímo na technický účet ke kreditní kartě vedený. Ukázkový příklad správného použití kreditní karty, kdy je karta v pozici „dobrého sluhy“. Dalším dobrým příkladem by mohla být kreditní karta použitá k hrazení výdajů na služební cestě, na kterou nám zaměstnavatel nedal zálohu předem, a naopak nám výdaje proplatí ještě se zpožděním až při výplatě v dalším měsíci.

Na kreditní kartu se rozhodně nevyplatí nakupovat cokoliv v případě, že na to nemáme či mít nebudeme v momentě uplynutí bezúročného období. O smyslu půjčování si na spotřebu se lze více dočíst v našem článku Půjčujeme si odpovědně, ale obecně platit úrok okolo 20% za novou televizi je příliš drahý „špás“. Ukázkový příklad „zlého pána“.

Bezplatná databáze kreditních karet banky.cz

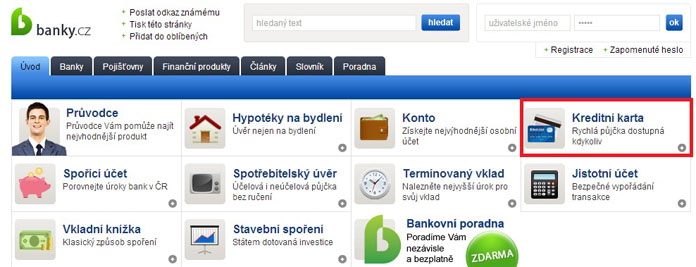

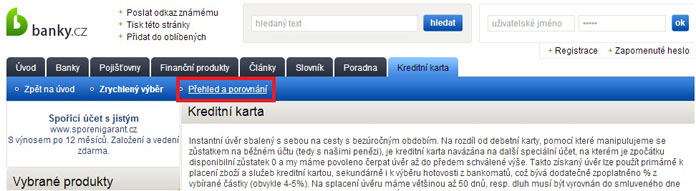

Portál banky.cz Vám přináší bezplatný přístup do databáze všech kreditních karet, kterou jsou v Čechách nabízeny bankami. Vstoupit do databáze lze z titulní strany kliknutím na položku „Kreditní karty“ (vpravo nahoře) či přímo zde. Dále již pouze klikneme na tlačítko přehled a porovnání a můžeme si nechat porovnat všechny kreditní karty a půjčky dle námi zvolených parametrů. Jak na to? Detailní návod pro práci s databází je popsán v našem článku Porovnání bankovních produktů. Dobrou volbu Vám za celou redakci portálu banky.cz přeje Petr Jermář.

Mohlo by vás zajímat

Půjčka od soukromé osoby

Půjčka od soukromé osoby, ale též půjčka od soukromého investora. Oba názvy půjčky říkají, že nejde o úvěr od banky, ale ani od licencované nebankovní společnosti. Už tento fakt samotný by ve vás měl vzbudit zvýšenou opatrnost. Může se půjčka od soukromníka vyplatit? A co si vyžádá za svou často dost velkou shovívavost ohledně nižší bonity a příjmů?

Půjčka pro cizince: Jak ji získat

Jste v České republice cizincem, ale žijete tady, pracujete a platíte daně? Pak vaše jiné než české občanství nebude při vyřizování bankovní půjčky žádnou překážkou. U nebankovních společností ale situace tak jednoznačná není. Přečtěte si vše důležité o půjčkách pro cizince. Zjistěte, jak zvýšit své šance na schválení žádosti. Co bude při vyřizování půjčky pro cizince jinak než u tuzemských zájemců o úvěr?

Kdy se vyplatí konsolidace půjček

Aby se konsolidace úvěrů vůbec mohla vyplatit, je potřeba ji provést správně. Co to znamená? Ve výsledku nejde o nic složitého: úspěšné sloučení půjček musí splňovat jen několik zcela základních (a jistě uznáte, že i očekávatelných) podmínek. Podívejte se, jak na nejvýhodnější konsolidaci půjček: kde ji hledat, jak si ji nastavit, kdy ji provést. Ukážeme vám i situace, kdy konsolidace buď nebude vůbec výhodná, nebo dojde k jejímu zamítnutí.

Půjčka na ruku: rychlá finanční pomoc, když ji nejvíce potřebujete

Pro půjčky na ruku je typických několik skutečností: nevyžadují bankovní účet, čisté registry a ani příkladnou bonitu klienta. Dostupné jsou i lidem s nižším příjmem, také ve zkušební době, ve výpovědní lhůtě, často i období nezaměstnanosti nebo na mateřské/rodičovské dovolené. To je vše je stále ještě v toleranci zákona o spotřebitelském úvěru, byť na hony vzdálené od praxí bank. Přesto může být bezpečná a opravdovou pomocí v krátkodobé krizi.

Jak porozumět kontokorentu (povolenému debetu)

Kontokorent neboli povolené přečerpání, či povolený debet, je spotřebitelským úvěrem. Že jste to doposud nevěděli? Možná je víc věcí, které o kontokorentu netušíte, přestože ho možná i sem tam využijete. Jde o poměrně automatizovaný produkt, permanentní finanční rezervu, u které netřeba myslet na pravidelné splátky. A to je značnou výhodou. Jenže má i rizika a nevýhody, o kterých se vyplatí vědět.

Z naší bankovní poradny

Potřebuji půjčku, nemám OP

Dobrý den, mám zaměstnavatele a pracuji oficiálně. Ale stále čekám na OP. Jak si mohu vzít půjčku 50 000?

Dobrý den,

pro sjednání půjčky je třeba mít osobní doklad totožnosti. U občanů ČR je vyžadován OP, u cizinců stačí cestovní pas. Pro sjednání půjčky nesmíte být ve zkušební lhůtě (první 3 měsíce v novém zaměstnání). Více info v článku podmínky půjčky.

Jakou půjčku splatit dříve?

Dobrý den, mám dotaz. Mám dva úvěry, neúčelový 750 000 Kč a účelový 230 000 Kč. Neúčelový s úrokem 9,99%, RPSN 10,62%, účelový s úrokem 8,45% a RPSN 11,66%. Účelový má měsíční splátku 5 440 Kč, neúčelový 10 422 Kč. Momentálně mám k dispozici 300 000 Kč. Do jakého úvěru bych měl částku nasypat? Není cíl si snížit splátky, nýbrž být co nejdříve bez dluhů.

Dobrý den,

kolik máte prosím z úvěru již splaceno, jaké máte sjednané podmínky k úvěrům (můžete např. provádět mimořádné splátky kdykoliv) a jaká je splatnost půjček? Ve Vašem případě bude dávat smysl splatit předčasně více úročený úvěr (9,99%), ale rozdíl bude díky velmi podobným sazbám zanedbatelný.

Kdy mohu žádat o půjčku po insolvenci?

Dobrý den, jsem již 5 let po ukončené insolvenci, nemám již záznam v registrech, jsem státní zaměstnanec ve služebním poměru s příjmem cca 30 tis. čistého. Mohu získat půjčku u banky? Pokud mi bude žádost zamítnuta, jak dlouho tato bývá vidět v registrech? Děkuji

Dobrý den,

ano, po 5 letech od ukončení insolvence byste již měl půjčku získat (máte-li jinak dostatečnou bonitu a splňujete-li podmínky půjčky). Zamítnutá žádost o půjčku zůstává v registrech viditelná 6 měsíců. Pokud Vás odmítnou 2 banky, s další žádostí o půjčku vyčkejte min. půl roku.

Kdy půjčku po insolvenci?

Dobrý den, jsem od 10.10. 2023 po insolvenci. Můžu požádat po 3 letech o úvěr? V bance mi řekli, že po 3 letech můžu požádat. Že by to šlo? Kdy můžu požádat soud o výmaz z insolvenčního rejstříku? Šlo by požádat po roce? Děkuji

Dobrý den,

záznam o prodělaném osobním bankrotu budete mít v ins. rejstříku ještě 5 let od data ukončení insolvence. O dřívější výmaz žádat nelze. Po tuto dobu Vám velmi pravděpodobně půjčku nikdo neposkytne.

Pojmy ve slovníku

100% Hypotéka

Půjčka, která pokryje celou koupi. Taková je

100% hypotéka. LTV této hypotéky je 100 %, což znamená, že vám banka půjčí

peníze na celou odhadní cenu nemovitosti, kterou ručíte.

Díky 100% hypotéce tak získáte dost peněz na nákup domu či bytu nebo například na výstavbu. Zároveň ale musíte počítat s vyšším úrokem než u menších půjček. Pro banky je totiž úvěr bez spoluúčasti klienta rizikovější, a proto jsou jeho podmínky přísnější.

V současnosti navíc čeští poskytovatelé 100% hypotéky neposkytují. Česká národní banka totiž v roce 2016 zpřísnila podmínky pro získání hypotéky a jejich součástí bylo také ukončení 100% hypoték. Banky tak nabízí maximálně 90% hypotéky. Pouze u 5 % objemu poskytnutých půjček smí být LTV vyšší než 90 %.

Přesto existuje možnost, jak pomocí půjčky na bydlení získat dost peněz na úhradu celé kupní ceny nemovitosti. V podstatě tedy můžete dosáhnout na 100% hypotéku.

Jak na to? Musíte ručit více nemovitostmi. Kromě kupovaného bytu či domu to může být například nemovitost rodičů. Samozřejmě ale platí, že majitel této nemovitosti musí s ručením souhlasit.

Díky ručení více nemovitostmi se zvýší hodnota zástavy. I při 90% či menším LTV tak získáte peníze na nákup vybraného domu či bytu.

Banky navíc obvykle umožňují druhou nemovitost z hypotéky vyvázat, jakmile splatíte potřebnou část úvěru. Dál tedy ručíte pouze kupovaným domem či bytem.

Další možností je dofinancovat hypotéku dalším úvěrem. Například úvěrem ze stavebního spoření.

ZOBRAZIT CELÝ VÝZNAM90% Hypotéka

Až 90 procent z ceny nemovitosti, kterou

ručíte. Přesně tolik si můžete půjčit na hypoteční úvěr. Abyste ale 90%

hypotéku dostali, musíte splnit několik požadavků.

Jsou to zejména základní podmínky pro získání hypotéky – tedy například:

věk,příjemči bonita.Oproti nižším půjčkám ale musíte u 90% hypotéky počítat s méně výhodnými podmínkami. Protože má hypotéka pokrýt 90 procent z ceny nemovitosti, je pro banku riskantnější než menší úvěry. A proto poskytovatelé toto riziko obvykle kompenzují vyšším úrokem.

Pro většinu lidí je přitom 90% hypotéka nejvyšší možná. Podle pokynů České národní banky mohou poskytovatelé víc peněz půjčit jen v 5 procentech případů. Potřebujete tak mít naspořeno alespoň 10 procent z kupní ceny.

V praxi to vypadá tak, že u bytu za 3 000 000 korun získáte maximálně 2 700 000 korun. Zbytek doplatíte vy.

Pokud si chcete pomocí hypotéky půjčit víc než 90 procent z ceny domu či bytu, musíte ručit více nemovitostmi. V takovém případě stoupne hodnota zástavy, ze které se půjčka počítá.

Výhodou je, že se tím pádem můžete dostat na nižší LTV (obvykle do 80 %) a získáte tak nižší úrok než u 90% hypotéky.

Pokud jste například původně ručili bytem za 2 500 000 korun a nyní k němu přidáte další byt ve stejné ceně, stoupne hodnota zástavy na 5 000 000 korun. U hypotéky na zmíněných 2 500 000 tak bude LTV 50 %.

ZOBRAZIT CELÝ VÝZNAMAkontace

Termín akontace označuje částku, kterou musí kupující uhradit ze svého, jakmile si například bere auto na splátky nebo kupuje dům na hypotéku. Akontace bývá nejčastěji uváděna v procentech z celkové kupní ceny, ale ve smlouvě pak musí být samozřejmě i přesně vyčíslena v korunách. Typickou akontací u hypoték je 10 - 30 %, při pořízení auta se pohybuje od 10 % až do 50 %, ale může být i vyšší.

Bankovní spojení

Bankovní spojení odkazuje na vztah mezi klientem a bankou, která poskytuje různé finanční služby, jako jsou běžné účty, spořicí účty, půjčky, atd.

Jak to fungujeOtevření účtu: Nejprve musíte otevřít účet u banky, s níž chcete mít bankovní spojení.

Poskytování služeb: Banka vám poté poskytne různé finanční služby v závislosti na vašich potřebách a typu účtu, který máte.

Výhody a nevýhodyPřístup k finančním službám: Bankovní spojení vám umožňuje přístup k různým finančním službám.Možnost úvěrů: S bankovním spojením můžete požádat o úvěry a jiné finanční produkty.Poplatky: Banky obvykle účtují poplatky za poskytování různých služeb.

Bankovní spojení je důležitým vztahem, který vám umožní přístup k různým finančním službám a produktům.

ZOBRAZIT CELÝ VÝZNAM

KOMENTÁŘE k článku Kreditní karta - dobrý sluha, zlý pán

Dotas, Komentoval(a): Kristian

Dotas, Komentoval(a): Kristian

Re:, Komentoval(a): Petr Jermář