Rizikovost investice v roce 2025 - co ji ovlivňuje a jak ji řídit

Redakce Banky.cz

Investiční riziko představuje nejistotu ohledně výsledků investic. Společně s likviditou a návratností je riziko jedním z nejdůležitějších parametrů investování. Obecně je možné říci, že čím vyšší riziko při investování podstoupíte, tím vyšší návratnost byste měli očekávat. Pojďte se společně s námi podívat na to, co v roce 2025 ovlivňuje rizikovost investic a jaké jsou letošní investiční trendy.

Rizikovost investice v roce 2025 - co ji ovlivňuje a jak ji řídit

Investiční riziko představuje nejistotu ohledně výsledků investic. Společně s likviditou a návratností je riziko jedním z nejdůležitějších parametrů investování. Obecně je možné říci, že čím vyšší riziko při investování podstoupíte, tím vyšší návratnost byste měli očekávat. Pojďte se společně s námi podívat na to, co v roce 2025 ovlivňuje rizikovost investic a jaké jsou letošní investiční trendy.

Jaké jsou hlavní ekonomické faktory ovlivňující rizikovost investic v roce 2025?

„Co se týče globálních ekonomických faktorů, které mohou v roce 2025 ovlivnit rizikovost investic, vždy je těžké je predikovat. Rok 2024 i začátek roku 2025 se nesly ve znamení prosperity: akcie za rok 2024 zhodnotily o 30 %. S nástupem nového amerického prezidenta se situace mírně destabilizovala. Přesto i nadále zůstává jen minimální riziko globální recese. Nicméně rozhodně není na místě zavírat oči ani před dalšími ekonomickými „nástrahami“, které mohou v letošním roce zvýšit rizikovost investic. Za zmínku stojí například rostoucí geopolitické napětí, zpomalení ekonomického růstu Číny nebo narůstající finanční stres napříč státy,“ říká Petr Jermář, specialista na finance portálu banky.cz

Kromě rizikovosti je třeba vzít v potaz i návratnost investice v roce 2025.

Jak sociální a environmentální faktory ovlivňují rizikovost investic?

Kromě ekonomických faktorů ovlivňují rizikovost investic také sociální a environmentální faktory, a to poměrně zásadně. Podle Světového ekonomického fóra se v nadcházejících deseti letech šest z deseti největších rizik pro světovou ekonomiku týká přírodních rizik a dvě sociálních rizik. K environmentálním rizikům se řadí klimatická změna či ztráta biologické rozmanitosti, aktuální sociální rizika jsou přímo vázaná na současnou klimatickou a přírodní krizi.

A jakým způsobem investiční rizika ovlivňují politické faktory?

Dalším významným faktorem, který má vliv na rizikovost investic, je politické riziko. Politickým rizikem se rozumí riziko, kterým může utrpět návratnost investice v důsledku politických změn nebo nestability v zemi. Existuje celá řada rozhodnutí ze strany vlády, která mohou ovlivnit jak jednotlivé podniky, tak i průmyslová odvětví a dokonce i celkovou ekonomiku. Řadí se k nim například výdaje vlády, daně nebo stanovení minimální mzdy apod.

Online srovnání podílových fondů

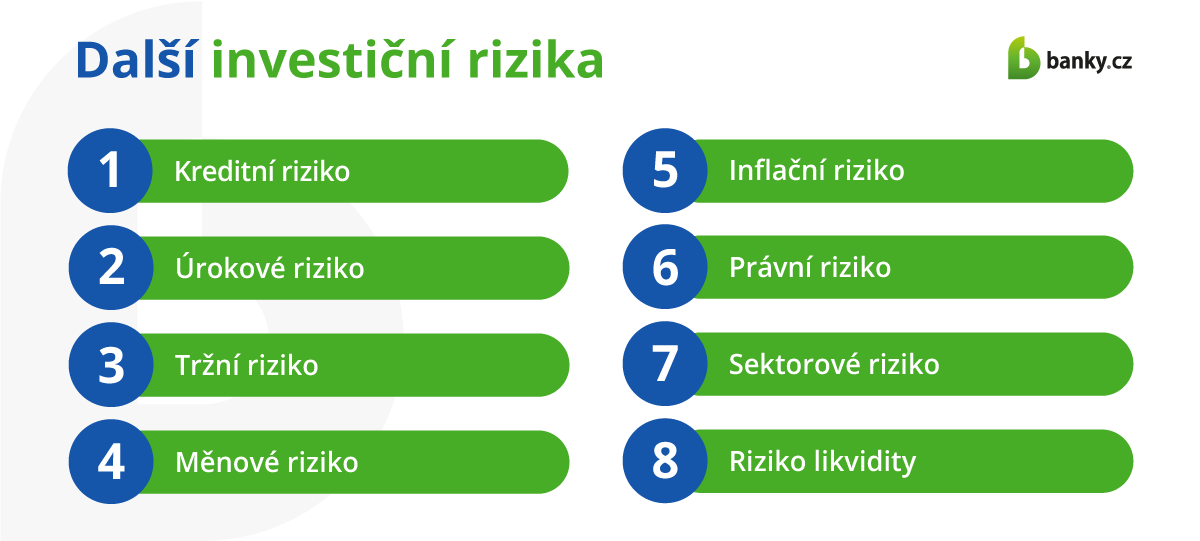

Další investiční rizika

Kromě výše zmíněných ekonomických, politických nebo environmentálních rizik existují i další rizika, která jsou nedílně spojená s investováním. Jedná se například o následující:

- Kreditní riziko: Kreditní neboli úvěrové riziko určuje, jak velká je hrozba toho, že dlužník nesplatí dluhy. V případě investic může být v roli dlužníka například podílový fond.

- Úrokové riziko: Výnos některých typů investic může ovlivnit i úrokové riziko. To se nejvíce týká dluhopisů a dluhopisových fondů.

- Tržní riziko: S měnícím se trhem a ekonomickou situací se pochopitelně může měnit i hodnota investice. K tržním rizikům se řadí například měnové, akciové nebo komoditní riziko.

- Měnové riziko: Měnové riziko vzniká změnou kurzu jedné měny vůči jiné měně. Je spojené s investicí do cenných papírů, jež jsou závislé na kurzu cizí měny.

- Inflační riziko: Inflační riziko představuje riziko znehodnocení investice v důsledku vysoké míry inflace. Zjistěte více o aktuálním a historickém vývoji inflace.

- Právní riziko: V případě, že nejsou podmínky uvedené ve smlouvě týkající se investic právně vymahatelné, může vám hrozit i právní riziko.

- Sektorové riziko: Sektorové riziko je spojené s investicemi, které se týkají pouze jednoho odvětví. Pokud veškeré finance vložíte pouze do jediného odvětví, jemuž se nebude dařit, hrozí, že o peníze přijdete.

- Riziko likvidity: Jedná se o riziko vzniku dodatečných nákladů při přeměně aktiva na hotovost.

Míra rizika u jednotlivých typů investic

Jaká míra úvěrového, úrokového a měnového rizika a také rizika likvidity je spojená s jednotlivými typy investic?

| Typ investice | Úvěrové riziko | Úrokové riziko | Měnové riziko | Riziko likvidity |

| Termínované vklady | nízké až střední | nízké až vysoké | pouze u cizoměnových vkladů | nízké až střední |

| Dluhopisy s pevným výnosem | nízké až vysoké dle bonity dlužníka | střední až vysoké | žádné u cenných papírů v domácí měně, nízké až vysoké u cizích měn | nízké až vysoké |

| Dluhopisy s pohyblivým výnosem | nízké až vysoké dle bonity dlužníka | nízké | žádné u cenných papírů v domácí měně, nízké až vysoké u cizích měn | nízké až vysoké |

| Akcie | střední až vysoké | nízké až vysoké | žádné u cenných papírů v domácí měně, nízké až vysoké u cizích měn | nízké až vysoké |

| ETF | nízké až vysoké | nízké až vysoké | žádné u ETF investovaných do nástrojů v domácí měně, střední až vysoké v případě cizích měn | nízké až střední |

| Otevřené podílové fondy | nízké až vysoké | nízké až vysoké | žádné v případě domácích měn, nízké až vysoké u cizích měn | nízké až střední |

Trendy na finančních trzích v roce 2025

„Pro rok 2025 vidíme hned několik trendů. Na popularitě stále nabírají nemovitostní fondy. Umožňují totiž investorům participovat na realitním trhu bez vysokého vstupního kapitálu. Očekává se, že objem investovaných prostředků v tomto segmentu přesáhne 10 miliard korun. Vzhledem k pravděpodobnému snižování úrokových sazeb budou investoři více diverzifikovat portfolia mezi dluhopisy, nemovitosti a akcie. Zajímavé příležitosti nabídnou též alternativní investice jako Private Equity či digitální infrastruktura, stejně tak technologie a udržitelnost," říká říká Petr Jermář, specialista na finance z portálu banky.cz..

“V roce 2025 očekáváme ale i významné výzvy pro investory. Geopolitické změny pravděpodobně zvýší volatilitu na akciových trzích. Pokračující snižování úrokových sazeb může zvýšit poptávku po kryptoměnách, zároveň však přinese nižší výnosy z tradičních spořicích produktů. V technologickém sektoru bude klíčovým faktorem umělá inteligence a rozvoj kvantových počítačů: Tady upozorňujeme na rizika přecenění technologických akcií. Investoři budou čelit rostoucímu tlaku na zohlednění ESG kritérií. Na komoditních trzích zůstane zlato atraktivní volbou, zatímco trh s ropou bude pod tlakem klesající poptávky. Silný dolar může ovlivňovat globální trhy minimálně v první části roku," dodává Jermář ještě i pohled na rizika současného trhu s investicemi.

Mohlo by vás zajímat: Deset hlavních mýtů o investování: Odhalení pravdy za běžnými omyly

Jaké jsou nejlepší strategie pro minimalizaci investičních rizik?

„Určité riziko je nevyhnutelnou součástí investování a není možné ho zcela eliminovat. Existuje však několik investičních metod, díky kterým je možné riziko minimalizovat. Riziko může v první řadě snížit znalost investičního prostředí a zvoleného investičního nástroje. K minimalizaci rizika samozřejmě přispívá také tolik skloňovaná diverzifikace investičního portfolia, tedy rozdělení financí do více investičních nástrojů nebo titulů. Krátkodobé výkyvy investice pak dokáže překonat dlouhodobá investiční strategie,“ říká Petr Jermář, specialista na finance z portálu banky.cz. Více o tom, co jsou investice a jak začít s investováním, se dozvíte zde.