Internetové bankovnictví je stále důležitější. Používají ho dvě třetiny lidí

Zhruba 64 %. Tolik Čechů a Moravanů loni

používalo internetové bankovnictví. Vyplývá to z dat, které zveřejnil Český

statistický úřad. Podle jeho údajů zájem o internetové bankovnictví neustále

roste.

Za poslední tři rok stoupl počet lidí, kteří

řeší bankovní transakce prostřednictvím počítače či telefonu, o víc než 10

procentních bodů. Zatímco v roce 2017 používalo internetové bankovnictví jen 52

% lidí, loni už jich bylo 64,1 %.

A od roku 2010 se dokonce zájem o tuto službu víc než ztrojnásobil.

Boduje hlavně u mladé a střední generace

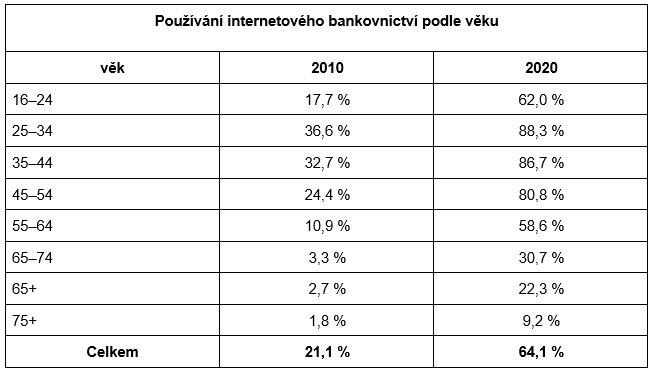

Český statistický úřad sleduje využití internetového bankovnictví u lidí nad 16 let. Ze zveřejněných čísel přitom vyplývá, že nejčastěji tuto službu využívají lidé mezi 25–34 lety. Se svým účtem pracuje z počítače nebo mobilního telefonu víc než 88 % z nich.

S rostoucím věkem zájem o internetové bankovnictví klesá. Nejméně ho používají senioři nad 75 let. Internetové bankovnictví má jen necelých 10 % z nich.

Je to dané také tím, že v této věkové kategorii je méně obvyklé i samotné připojení k internetu. Má ho jen necelých 20 % lidí nad 75 let.

Zároveň je ale třeba říct, že také u nejstarší generace se používání internetu a internetového bankovnictví stále rozšiřuje. Ještě před 10 lety používalo internet jen zhruba 5 % seniorů nad 75 let. A bankovnictví ovládala přes počítač jen necelá 2 % lidí v tomto věku.

Roli hraje i vzdělání a zaměstnání

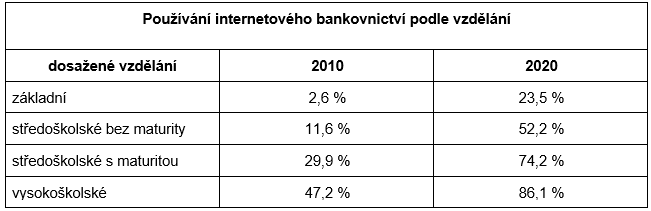

Český statistický úřad sleduje používání internetového bankovnictví také v závislosti na vzdělání lidí. Ukazuje se, že s rostoucím vzděláním stoupá počet lidí, kteří bankovní operace řeší z telefonu či počítače.

Internetové bankovnictví tedy využívá hned 86 % lidí s vysokoškolským vzděláním. Naopak mezi lidmi se základním vzděláním pracuje s bankou v počítači či telefonu jen necelá čtvrtina.

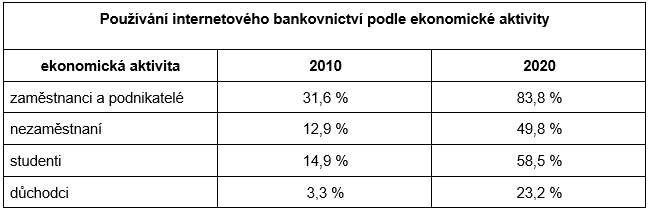

Logicky pak s touto službu nejčastěji pracují

ekonomicky aktivní lidé – tedy zaměstnanci, živnostníci a podnikatelé.

Internetové bankovnictví používá téměř 84 % z nich.

Nejmenší zájem je naopak u důchodců – mírně přes 23 %.

Ve všech případech ale platí, že zájem o internetové bankovnictví za posledních 10 let výrazně stoupl.

Lepší než většina Evropy

Podobnou statistiku nedávno zveřejnil také evropský statistický úřad – Eurostat. Sledoval přitom věkovou skupinu lidí mezi 16 a 74 lety. A z údajů Eurostatu vyplývá, že v evropském měřítku je na tom velmi Česká republika dobře.

Internetové bankovnictví totiž používá 70 % lidí od 16 do 74 let. Evropský průměr je přitom o 10 procentních bodů nižší – tedy 60 %. A pokud se zaměříme jen na státy Evropské unie, je průměr ještě menší – 57 %.

Podle Eurostatu je internetové bankovnictví nejrozšířenější hlavně v severských zemích, kde ho používá:

- 96 % obyvatel Islandu,

- 94 % obyvatel Dánska,

- 94 % obyvatel Norska,

- 92 % obyvatel Finska

- a 85 % obyvatel Švédska.

Mezi tyto státy se vmáčklo pouze Nizozemsko, kde je internetové bankovnictví samozřejmostí pro 89 % obyvatel.

V celoevropském hledisku je Česká republika v rozšíření internetového bankovnictví na 12. místě. A v Evropské unii je dokonce 7.

Nejhůř jsou na tom naopak některé balkánské státy. Konkrétně:

- Černá Hora (7 %),

- Kosovo (9 %),

- Bosna a Hercegovina (12 %),

- Rumunsko (12 %)

- a Bulharsko (13 %).

K rozšíření přispěl COVID-19

Většímu využití internetového a mobilního bankovnictví nahrává nejen větší dostupnost těchto služeb, ale také současná situace. Konkrétně pandemie koronaviru COVID-19.

Řada bank kvůli ní v posledním roce alespoň na čas zavřela část svých poboček. A někteří poskytovatelé je dokonce začali rušit.

Lidé jsou tak stále víc odkázaní právě na internet.

I z toho důvodu by mělo být internetové bankovnictví jedním z faktorů, podle kterého byste se měli rozhodovat při výběru nového běžného účtu.

V první řadě je ale důležité porovnat účty podle různých poplatků. S tím vám pomůže naše srovnání běžných účtů.

Jakmile takto vyberete nejzajímavější konta, zjistěte si co nejvíc o ovládání jejich internetového a mobilního bankovnictví. Pomůžou vám s tím například komentáře klientů dané banky v diskuzních fórech.

Snadno tak vyberete účet, který je výhodný a zároveň se vám s ním bude dobře pracovat.

Mohlo by vás zajímat

Jaká jsou bezpečnostní rizika při každodenním používání běžných bankovních účtů v roce 2024

V roce 2024 jsou běžné bankovní účty nezbytnou součástí života většiny lidí. Přestože moderní technologie a pokroky v zabezpečení bankovních systémů výrazně zlepšily ochranu uživatelů, stále existují bezpečnostní rizika, která je třeba brát v úvahu. Následující článek popisuje některá z nejvýznamnějších rizik spojených s každodenním používáním běžných bankovních účtů v roce 2024.

Založení osobního bankovního účtu

Mít účet u banky je nejpraktičtější způsob uložení peněz. Výplaty se většinou posílají už jen na účet. Platby z účtu jsou jednoduché a často zdarma, navíc můžete získat nějaké zhodnocení. Úložky v bance jsou pojištěny až do 100 000 eur. Hledat pro své peníze bezpečnější místo, než je banka, nemá patrně smysl.

Platební karty pro děti a dětské účty

České banky nezapomínají ani na děti. V jejich nabídce najdete dětské účty i platební karty. Kdy začít přemýšlet o založení těchto finančních produktů, které banky je nabízí, jaké jsou jejich podmínky a podle čeho vybírat?

Raiffeisenbank upravuje metodu přihlašování do svého online bankovnictví.

Od 20. dubna 2024 zavede Raiffeisenbank pro většinu klientů nové ověření při přihlašování do internetového bankovnictví. K tomuto kroku banka přistoupila z bezpečnostních důvodů, cílem změny je zvýšené zabezpečení přístupu k účtu. Změna se dotkne většiny klientů. Jediná skupina uživatelů bankovnictví RB, pro které se nic nemění, jsou ti, kteří se stále ještě přihlašují kombinací SMS kódu a hesla.

Založení účtu online

Založit si bankovní účet online, je dnes už hračka. Banky přizpůsobily proces tak, aby byl přístupný co nejvíce klientům. Dokumentů pro založení účtu se nevyžaduje mnoho: jen osobní doklady, případně výpis z účtu, který už používáte u jiné banky. Online si můžete založit účet běžný, spořicí, obchodní (investiční), účet podnikatelský, ale třeba i termínovaný vklad. U některých dětských účtů zůstává nutnost osobní návštěvy na pobočce. Podívejte se, jak na založení bankovního účtu online. Věděli jste, že některé banky nabízejí bonusy za založení účtu?

Z naší bankovní poradny

Nedostatek prostředků k platbě

Refinancování hypotéky

Vklad na účet

Platba do Německa

KOMENTÁŘE k článku Internetové bankovnictví je stále důležitější. Používají ho dvě třetiny lidí

Zatím nejsou přidány žádné komentáře. Podělte se s námi o Váš názor.