Výpočet bonity? Roli hrají příjmy, výdaje i vaše pohlaví

Dá mi banka hypotéku, jakou potřebuji? Nebo

odejdu s prázdnou? To jsou otázky, kterou řeší každý žadatel o hypoteční úvěr.

O tom, jaká bude odpověď, rozhoduje několik faktorů. A jedním z

nejdůležitějších je vaše bonita. Proto vám řekneme, co tento pojem znamená a z

čeho výpočet bonity vychází.

V první řadě si musíme vysvětlit, co se pod

pojmem bonita skrývá. Je to hodnocení vaší schopnosti splácet požadovanou

půjčku.

Bance tedy říká, jestli není úvěr příliš riskantní.

Proč je bonita pro banku důležitá

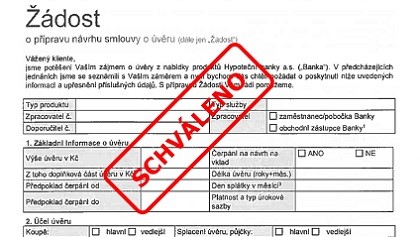

S hodnocením bonity se setkáte při každé žádosti o hypotéku – bez ohledu na to, od jakého poskytovatele si chcete půjčit.

Důvod je jednoduchý.

Pro banku jste neznámý člověk, který od ní chce peníze. Proto potřebuje co největší jistotu, že je opravdu vrátíte. A bonita je pro ni jedním z hlavních vodítek.

Obecně přitom můžeme rozlišit 3 základní varianty bonity:

- Dobrou – v takovém případě banka vaši žádost bez problémů schválí (pokud nenarazí na jiný problém – například v hodnotě zástavy).

- Dostatečnou – banka při vašem hodnocení narazí na nedostatky, které ale nejsou tak závažné, aby vaši žádost zamítla. Půjčku tedy dostanete. Počítejte ale s vyšším úrokem, který poskytovateli kompenzuje větší riziko.

- Špatnou – pokud banka při hodnocení bonity odhalí větší problémy, vaši žádost zamítne. Riziko, že by se jí peníze nevrátily, je pro ni příliš velké.

Základní prvky pro výpočet bonity

Problém je, že každý poskytovatel postupuje při výpočtu bonity jinak. Zatímco u jedné banky na hypotéku snadno dosáhnete, jinde vaši žádost zamítnou.

Přesto se poskytovatelé vždy zaměřují na stejné oblasti. Nechybí mezi nimi vaše příjmy, výdaje nebo dluhová historie.

1. Příjmy a výdaje

Základním parametrem pro výpočet bonity jsou vaše příjmy a výdaje. Díky nim si banka udělá obrázek o vaší finanční situaci. A o tom, jestli si se splácením dluhu poradíte.

Obecně platí, že čím vyšší jsou vaše příjmy a nižší výdaje, tím větší máte šanci na získání hypotéky.

Pokud ale od svých příjmů odečtete výdaje a nezůstane vám ani životní minimum, s hypotékou se rovnou rozlučte.

2. Úvěrová historie

Banky si vždy kontrolují také vaše předchozí půjčky. Pokud jste u nich měli větší problémy se splácením, šance na získání hypotečního úvěru je minimální.

Jestli jste ale své závazky spláceli vždy řádně a včas, můžete být v klidu.

3. Další půjčky

Problém může být, pokud máte kromě požadované hypotéky další úvěry. Z pohledu banky tím roste riziko, že se dostanete do problémů se splácením. Situaci vám přitom může zkomplikovat i příliš vysoký kontokorent nebo limit na kreditní kartě.

Pokud je ale jinak vaše bonita dobrá, půjčka, kontokorent ani kreditní karta vadit nemusí.

4. Zdroj příjmu a vaše profese

Pro banky je důležitá nejen výše příjmu, ale i jeho zdroj. Jinak se poskytovatelé dívají na zaměstnance a jinak na živnostníky nebo například na invalidní důchodce.

Obecně platí, že nejlepší pozici mají zaměstnanci na dobu neurčitou.

Zato podnikatelé jsou na tom o poznání hůř. Na hypotéku nemusí dosáhnout, přestože mají stejné příjmy jako zaměstnanci, kteří hypoteční úvěr bez problémů dostanou.

Poskytovatele zajímá i vaše profese. Hodnotí například její stabilitu nebo rizikovost daného oboru. Dobrou výchozí pozici tedy mají například lékaři.

5. Věk a pohlaví žadatele

V tomto případě je rovnice jednoduchá. Nižší věk = lepší bonita.

Máte tak víc času na splácení. A navíc je výhled, že vaše příjmy časem výrazně porostou.

Lepší pozici přitom mají ženy. Muži se totiž častěji dostávají do problémů se splácením.

6. Rodinný stav a počet dětí

Jste ženatý nebo vdaná? Máte výhodu. Automaticky o hypotéku žádáte i se svou manželkou či manželem. Vaše příjmy díky tomu rostou a můžete dosáhnout na vyšší úvěr.

Naopak negativně vaši bonitu ovlivňují děti. Pro banku to totiž znamená, že máte další výdaje. A ty v průběhu let obvykle rostou.

7. Dosažené vzdělání

Také v případě dosaženého vzdělání je situace jednoduchá. Platí, že čím vyšší je, tím lepší je vaše výchozí pozice.

Jak bonitu vylepšit

Sami vidíte, že výpočet bonity závisí na řadě faktorů. Jednotlivé banky navíc můžou zohlednit i další věci.

Vždy jsou ale nejzásadnější:

- vaše příjmy a výdaje,

- další dluhy,

- úvěrová historie

- a zdroj příjmu.

Pokud některá z těchto položek není ideální, obvykle si potřebujete bonitu vylepšit.

Jak na to?

Ideální je přizvat bonitního spoludlužníka. Pomůže zvýšit celkové příjmy a snížit riziko, že splácení nezvládnete. Vaše šance na hypotéku tak porostou.

Spoludlužníkem může být například váš partner nebo partnerka, sourozenci nebo rodiče.

A pomůže vám také, pokud doplatíte stávající půjčky nebo si najdete vedlejší příjem.

Pomůže vám hypoteční poradce

A jak zjistit, kde na hypotéku dosáhnete? Základním pomocníkem bývá hypoteční kalkulačka. Podle zadaných parametrů vám řekne, jaký úvěr u jednotlivých poskytovatelů dostanete.

S bonitou ale pracovat neumí.

Ideální je proto požádat o pomoc hypotečního poradce. Zná požadavky všech poskytovatelů a dokáže zjistit, kde požadovaný úvěr získáte za nejlepších podmínek.