Možnosti spoření na důchod

Redaktor Banky.cz

V současnosti probíhající změny v oblasti důchodů, a k nim další projednávaná opatření ukazují, že to český stát myslí s individualizací důchodového zabezpečení opravdu vážně. Raketově roste důležitost spoření na důchod. Ať je vám 20 nebo 50, bez svého důchodového připojištění či spoření, nebo jiné formy úspor na stáří se zkrátka neobejdete.

Důchodová krize a z ní plynoucí důležitost spoření

Důchodová krize je vyvolána jak nesprávným hospodařením s prostředky v důchodovém systému, tak především postupující demografickou krizí. Populace stárne. Co to znamená? Dožíváme se vyššího věku, ale zároveň klesá porodnost.

Jinými slovy: klesá počet pracujících, kteří odvádějí pojistné určené k vyplácení aktuálních důchodů. Zatímco v roce 2002 vycházeli podle informací Ministerstva práce a sociálních věcí 3 pracující na jednoho důchodce, v roce 2050 už to bude jen jeden pracující. Důležitost naspořených financí je nabíledni.

Většinou se důchodové systémy opírají o 3 pilíře

Důchodové systémy v Evropě jsou postaveny na třech pilířích. V ČR fungují pouze dva, přičemž třetí byl sice zaveden, ale pro nesprávné nastavení byl zrušen dříve, než si na něj lidé mohli zvyknout. Pilíře důchodového systému jsou následující:

- I. pilíř - důchodové pojištění, pilíř povinný a nejrozsáhlejší

- II. pilíř - důchodové spoření, dnes u nás nefunkční. Původně s významnou podporou státu a s možností vyvést z prvního pilíře část prostředků ve vlastní prospěch

- III. pilíř - od r. 2012 reformovaný: penzijní připojištění a doplňkové penzijní spoření, obojí se státním příspěvkem a možností daňových odpočtů.

Jaký je rozdíl mezi penzijním připojištěním a penzijním spořením

Zastavme se ještě u názvů: původní penzijní připojištění bylo zastaveno v roce 2012. Tehdy se fondy transformovaly, a nové klienty nepřijímají. Pouze v nich dobíhají „smlouvy“, s velmi nízkým zhodnocením, neboť možnosti investování byly fondům značně omezeny.

Doplňkové penzijní spoření je produktem aktuálním. Přijímá nové klienty a dovoluje jim investovat ve třech různých strategiích. K penzijnímu spoření mohou přejít i současní klienti penzijního připojištění. Jen pozor, zatímco u penzijního připojištění nemůže dojít ke ztrátám z vložených prostředků, u penzijního spoření to možné je. S výkyvy zhodnocení penzijních fondů nutno počítat, jde totiž o investice.

Jenže kde začít s plánováním důchodu po finanční stránce?

Nejlépe u podporovaných způsobů spoření. Ale nejsou samozřejmě jedinou možností. Pro začátek stačí si vybrat si některý z fondů penzijního spoření, a postupně doplňovat i další způsoby odkládání prostředků, především na spořicích účtech, termínovaných vkladech a ve vhodných investicích do důchodu.

„Jedním z nejčastějších důvodů, který lidé uvádějí při odpovědi na otázku, proč nechtějí investovat je nejistota. Nejistý výnos, nejistá ztráta, nejistá dividenda. S tím se pak dost těžko cokoliv plánuje. Cestou ke snižování nejistoty při investování je strategická alokace. Dává velkou šanci předvídat, jak se bude portfolio v následujících letech chovat. Díky ní lze odhadovat očekávané výnosy, kolísání portfolia i například to, jak dlouho bude muset mít investor své finance zainvestovány,“ popisuje Michaela Janatová, nezávislá investiční a majetková konzultantka.

Penzijní spoření a státní příspěvek - pozor, brzy se změní!

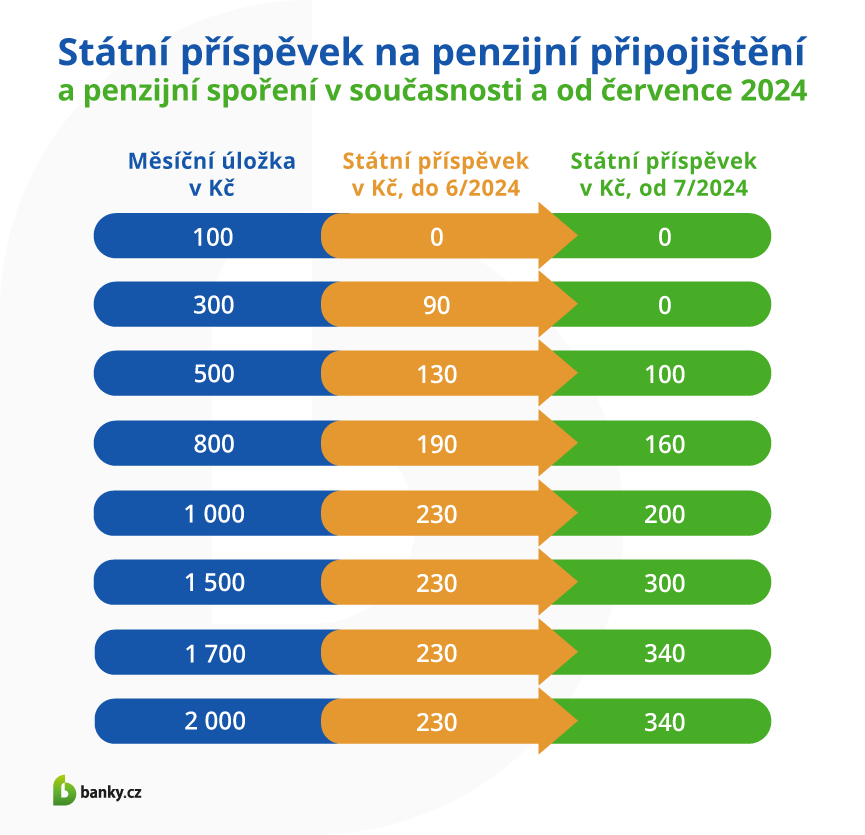

Po několik let jsme byli zvyklí dostávat státní příspěvek už od měsíční úložky ve výšce 300 Kč. Od poloviny roku 2024 se ale spodní hranice posune na 500 Kč. Posouvá se i horní hranice, a to na 1 700 Kč. Konkrétní plánované změny vidíte v grafu níže:

Penzijní připojištění, daně a daňové výhody

Úložky na penzijním spoření i na penzijním připojištění lze odečítat z daňového základu. Ale až od částek vyšších než jsou ty, co zakládají nárok na státní příspěvky. Za rok 2023 si lze z daní odečíst úložky na penzijko v rozmezí 1 001 až 3 000 Kč měsíčně, od roku 2024 to bude v rozmezí od 1 701 Kč měsíčně, nejprve po 3 700 Kč, později až po 5 700 Kč měsíčně.

Způsoby spoření na důchod a jejich vhodnost pro zaměstnance/OSVČ

Zatím jsou dva státem podporované, přípravným procesem právě prochází třetí:

- Penzijní spoření je výhodné pro zaměstnance, kterým zaměstnavatel přispívá na důchod. U tohoto modelu se může nasčítat významná úspora na stáří.

- Investiční životní pojištění, které lze uplatnit v daňových odpočtech, se obecně příliš nedoporučuje. Jde o jednu z nejdražších investic. Pojištění a investice raději oddělujte.

- Dlouhodobý investiční produkt je připravovanou třetí možností podpory úspor na stáří. I zde má podpora probíhat formou úlevy na daních, a to až s odpočtem 48 000 Kč z daňového základu (strop pro součet odpočtů za všechny tři produkty, v jakékoliv kombinaci). Využívat by jej měli především živnostníci. Jim se totiž penzijní spoření bez příspěvků zaměstnavatele příliš nevyplatí. Investice zde budou regulované ČNB. Více info v článku DIP: Klíč k finanční stabilitě

Praktické tipy pro spoření na důchod

Abyste si na důchod mohli naspořit dostatečnou částku, je vhodné nejen klasicky spořit, ale též investovat. Investice se neobejdou bez rizika, ovšem snížit jej lze vhodným rozložením spoření a několika typů investic. Plus plánováním, nejlépe za asistence odborníka, poradce. I doplňkové penzijní spoření je investicí, ikdyž s přísnou regulací.

„Obecně mohu říct, že snižit riziko z investování umí diverzifikace, a rozmyslet si za jakým účelem nebo k jaké potřebe investuji. Dle toho mohu určit plánovanou dobu investice i za předpokladu, že by došlo k nějakému poklesu, jako je to bežné u akcii. Také před volbou investice je dobré probrat možnosti s investičním specialistou a udělat si alespoň investiční dotazník ke zjištění míry tolerance rizikovosti klienta,“ sdělil Miroslav Čejka, specialista na pojištění.

Vedle penzijka, především pokud nejste zaměstnanci štědrého zaměstnavatele, si založte i jiné produkty pro tvorbu dlouhodobých finančních rezerv (rezervy krátkodobé jsou snad již samozřejmostí). Pamatujte, že peníze dělají peníze. A že čas je nejlepším přítelem každého investora.

Nejčastěji se ptáte:

Kdy začít spořit na důchod?

V této oblasti neexistuje žádné omezení. Začít lze hned od dětství. A jestliže úspory spotřebujete na bydlení a rodinu, začněte, co nejdříve to bude možné. I po malých částkách, které budete postupně zvyšovat s tím, jak se děti budou osamostatňovat.

Jak začít s plánováním důchodu?

Nejprve spořením na stáří. Posléze se zajímejte o povinnosti, bez nichž nárok na starobní důchod nezískáte. Pravděpodobně se během vašeho aktivního života ještě změní, a to i pokud jste již překročili padesátku. Zkontrolujte si své údaje v Informativní důchodové kalkulačce (zda tu máte zaznamenány všechny školy, práci a náhradní/vyloučené doby). Včas se zajímejte o vyřízení důchodu tak, abyste „vychytali“ výhodnější období.

Jak spořit na důchod při nízkém příjmu?

Nízký příjem je dost vágním pojmem. Někdo poměrně dobře vyjde s podprůměrnou mzdou, jinému nestačí ani 60 tisíc čistého. Pokud nejste s příjmem spokojeni a máte pocit, že z něj na důchod nevyšetříte, máte dvě možnosti:

- zvýšit příjem změnou povolání nebo přivýdělkem

- snížit své pravidelné výdaje.

Ať podniknete první nebo druhý uvedený krok, na důchodové investování vám vždycky zůstane.

Které jsou nejlepší penzijní fondy?

Penzijních fondů je v současnosti na trhu několik desítek. Spravuje je 9 penzijních společností. A jak si jednotlivé fondy vedou, zjistíte v našem přehledu a porovnání penzijního spoření. U každého fondu si zobrazíte nejen výkonnost za poslední roky (někdy mylně označováno jako „nejlepší spoření“), ale i investiční profil, podmínky účasti ve fondu nebo doporučení pro minimální délku investice.

Jak spořit na důchod?

Máme několik možností:

- penzijní připojištění/spoření

- vkladové produkty u bank - spořicí účet, termínovaný vklad

- investice již dnes běžně na trhu dostupné - podílové fondy, akcie, dluhopisy, crowdfunding, spekulace s kryptoměnami atd.

- brzy Dlouhodobý investiční produkt - podporovaný státem v oblasti daní a regulovaný ČNB

Vyplatí se předčasný důchod?

Záleží na situaci. Naposledy se vyplatil koncem roku 2022, ale jen pro osoby, které odešly do důchodu pouze o několik měsíců dříve (vliv inflace a valorizace).

Obecně se pětiletý (a později už jen tříletý) předčasný důchod vyplácí jinak než po finanční stránce. Využívají ho lidé, kteří nejsou v dobrém zdravotním stavu nebo psychickém stavu, a udržení „zdraví“ je jim milejší než „pár tisíc“ na důchodu. Případně lidé, co mají dostatečně naspořeno a na výši „státního“ důchodu nejsou přímo závislí (FIRE životní styl).

Finančně výhodnější variantou se může stát předdůchod, který je vyloučenou dobou (počítá se jako roky na důchod), ale peníze si čerpáte z vlastního penzijního spoření, nikoliv od státu.

Jak se počítá důchod nezaměstnaným?

Zákon o důchodovém pojištění říká, že evidovaná nezaměstnanost (když jste na Úřadu práce), je náhradní dobou pojištění. Neevidovaná nezaměstnanost nikoliv. Záleží ještě na roce (lezech), v nichž jste na úřadu práce pobývali (pobýváte). V informačním letáku České správy sociálního zabezpečení s názvem „Jak nezaměstnanost a evidence na Úřadu práce ovlivňuje důchod?“ najdete podrobné vysvětlení:

- doba vedení v evidenci uchazečů o zaměstnání před 1. 1. 1996 se započítává bez jakéhokoliv omezení

- doba vedení v evidenci po 31. 12. 1995 se započítává vždy, je-li vyplácena podpora v nezaměstnanosti nebo podpora při rekvalifikaci

- doba, po kterou se podpora v nezaměstnanosti neposkytuje, protože osobě vedené v evidenci uchazečů o zaměstnání přísluší odstupné, odbytné nebo odchodné, je od 1. 1. 2014 hodnocena jako doba poskytování podpory v nezaměstnanosti, tj. také se započítává vždy

- doba vedení v evidenci ÚP ČR, po kterou podpora není vyplácena, se započítává v rozsahu nejvýše tří let; tato doba tří let se zjišťuje zpětně ode dne vzniku nároku na důchod

- pokud byla tato doba získána před dosažením 55 let věku, započítává se z ní pouze jeden rok. Takto získané doby se pro účely nároku na starobní důchod a jeho výši dále krátí na 80%. Uvedené neplatí v případě nároku na invalidní důchod.