Lidé si loni na bydlení půjčili o 36 miliard méně než v roce 2018

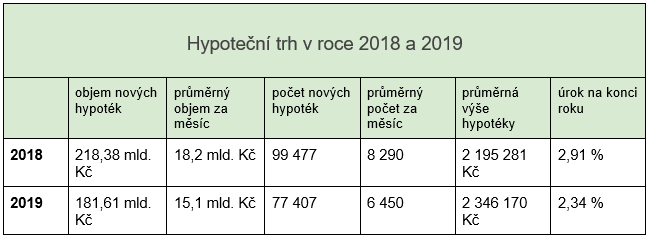

O téměř 17%. Tak výrazně loni spadl objem nových hypoték. Ukázaly to aktuální statistiky, podle kterých si lidé v prosinci půjčili na bydlení zhruba 18 miliard korun. Za celý rok 2019 tak banky rozdaly hypotéky v hodnotě necelých 182 miliard korun. To je o téměř 37 miliard méně než v roce 2018.

Poptávka po hypotékách padala už od začátku loňského roku a stabilizovala se až v posledním čtvrtletí. V tu dobu průměrná výše hypotéky dokonce poprvé překonala hranici 2,4 a následně i 2,5 milionu korun.

Ani to ale nezabránilo tomu, že objem nových hypoték meziročně klesl téměř o pětinu. A jejich počet ještě výrazněji.

Prosinec překonal čísla z roku 2018

Prosinec byl přitom jediný měsíc, který loni dokázal překonat hodnoty ze stejného období předchozího roku. A to jak v objemu hypotečních úvěrů, tak v jejich počtu.

Zatímco poslední měsíc roku 2018 si pro půjčku na bydlení přišlo 6 565 lidí, kterým banky půjčily necelých 15 miliard korun, loni koncem roku si hypotéku vzalo 7 074 žadatelů. Celkem jim na účet přišlo 18 miliard korun.

Loňský prosinec však v meziročním srovnání těžil z toho, že konec roku 2018 byl extrémně slabý.

Mohla za to předchozí opatření České národní banky, která zpřísnila podmínky pro poskytování hypoték. Lidé se proto předzásobili ještě na podzim. A koncem roku, kdy už nové podmínky hypotéky platily, zájemců výrazně ubylo.

Banky rozdaly o 22 000 nových hypoték méně

Právě přísnější podmínky pro poskytování hypoték výrazně ovlivnily loňský propad zájmu o nové půjčky na bydlení. Nejen, že jejich objem spadl z víc než 218 na necelých 182 miliard korun, ale jejich počet klesl o zhruba 22 000.

Zájem o hypotéky oživilo teprve velké snižování úrokových sazeb, se kterým přišly banky na podzim. Za září a říjen klesl průměrný úrok z 2,61% na 2,36%. Tedy o 0,25 procentního bodu.

Jenže v následujících dvou měsících zlevnění výrazně zpomalilo. Do konce roku klesly úroky pouze o 0,02 procentního bodu.

Už v prosinci se tak oproti listopadu zájem o hypotéky mírně snížil. A to přesto, že dříve v tomto období poptávka tradičně rostla (s výjimkou let, kdy vstoupily v platnost regulace ze strany České národní banky nebo státu).

Rozdíly ve splátkách? I přes 1 000 korun

Na zpomalení poptávky se pravděpodobně projevilo i to, že banky začaly koncem roku zdražovat. A pokračují v tom také letos. Jen za poslední dva měsíce zvýšilo úrokové sazby téměř 10 poskytovatelů. Část z nich dokonce víckrát.

Navíc se dá čekat, že toto číslo ještě stoupne. Některé další banky už totiž přiznaly, že o zdražení také uvažují.

V příštích týdnech tak průměrná úroková sazba opět poroste. Podle části analytiků může brzy vyskočit až ke 2,5%.

Řada poskytovatelů ale už nyní nabízí výrazně vyšší úrok. Někteří se dokonce u pětileté fixace drží jen lehce pod 3%, zatímco jiní stále nabízí sazbu kousek nad 2%. Nabídky se tak liší i o 0,8 procentního bodu, což u průměrné hypotéky znamená zhruba 1 000 korun měsíčně.

V takovém případě za rok zbytečně přeplatíte i 12 000 korun. V podstatě tak zaplatíte jednu splátku navíc.

Proto je důležité před volbou hypotéky dobře prozkoumat aktuální nabídky. Například pomocí naší hypoteční kalkulačky. Najdete v ní vždy aktuální údaje a jednoduše porovnáte všechny podmínky hypoték.

Cena hypoték závisí na vývoji ve světě

Úroková sazba hypoték v posledních měsících roste hlavně kvůli zdražování zdrojů, které banky používají k zajištění hypoték. Jejich cena se odvíjí zejména od mezibankovních sazeb na světových trzích. A ty od září stouply o několik desetin procentního bodu.

Pomohlo tomu zejména uklidnění mezinárodní situace v druhé polovině minulého roku. Platí totiž, že čím je situace ve světě stabilnější, tím vyšší jsou úrokové sazby. A naopak, čím větší panuje nejistota, tím níž sazby klesají.

Právě tyto faktory budou úroky u hypoték ovlivňovat také letos. Do jejich dalšího vývoje tak může silně promluvit například aktuální konflikt na blízkém východě nebo ochlazení ekonomiky, o kterém se loni mluvilo zejména v souvislosti s Německem.

Takový vývoj by mohl banky přivést opět ke zlevnění hypoték.

Pokud naopak zůstane situace stabilní, žádné dlouhodobé zlevnění nečekejte. Přestože poskytovatelé pravděpodobně na jaře a v létě přijdou s akčními nabídkami, které nabídnou výhodnější podmínky.

ČNB chce další zpřísnění podmínek

Otázkou je, jak situaci ovlivní další zpřísnění podmínek pro poskytování hypoték, se kterým by letos mohla přijít Česká národní banka. Její mluvčí sice nedávno podobné plány popřela, loni ale zástupci banky avizovali, že uvažují o snížení limitu LTV. Podle některých odhadů může klesnout až na 70%.

Pokud by k tomu opravdu došlo, pro klienty by to znamenalo, že potřebují mít naspořeno mnohem víc vlastních peněz. Výrazně by tak přibylo lidí, kteří na půjčku na bydlení nedosáhnou.

Mohlo by vás zajímat

Hypotéka a exekuce: Víte, jak jí předejít a co dělat, když se dostanete do potíží?

Exekuce. Slovo, které děsí snad každého člověka, který má nějakou půjčku. A pokud máte hypoteční úvěr, je situace ještě složitější. Pokud se totiž dostanete do potíží se splácením, hrozí vám, že přijdete o bydlení. Podívejte se proto, jak exekuci na hypotéku zabránit a jak postupovat, když vám hrozí.

Na co myslet při nákupu první nemovitosti: Krok za krokem k úspěchu

Nákup první nemovitosti je významným životním krokem, který vyžaduje pečlivou přípravu a důkladné rozvažování. Klíčovým krokem je zhodnocení vašich finančních možností, abyste věděli, kolik si můžete dovolit investovat do hypotéky a dalších souvisejících nákladů. Před samotným nákupem je nutné se zaměřit na průzkum trhu a určit, která lokalita i typ nemovitosti nejlépe vyhovují vašim potřebám a budoucím plánům.

Hypotéka na vybavení bytu vám dá peníze na nábytek i TV. Víte, jak ji získat?

Hypotéka je jedním z nejčastějších způsobů, jak financovat nové bydlení. Víte ale, že vám pomůže i s pořízením nábytku nebo elektroniky? Takzvaná hypotéka na vybavení bytu vám na zařízení domácnosti půjčí i miliony korun.

Vývoj úrokových sazeb hypoték

Úrokové sazby hypoték prožívají poměrně turbulentní období. Poté, co se v roce 2020 přiblížily k historickým minimům, začaly opět růst. A to k téměř rekordním výškám. V roce 2023 vyskočily skoro k 6 %. Aktuálně ale znovu klesají. Podívejte se, co vývoj úrokových sazeb hypoték ovlivnilo a jak se úroky v posledních letech měnily.

Hypoteční turistika v roce 2024: Jak refinancovat hypotéku a ušetřit

Vzít si půjčku na bydlení a refinancovat ji třeba každé dva roky. I tak může vypadat hypoteční turistika. Tento pojem totiž označuje situaci, kdy klienti aktivně vyhledávají banky, které jim nabídnou výhodnější podmínky. A pak u nich žádají o refinancování hypotéky. I několikrát za dobu trvání úvěru. Od září 2024 se jim to ale nemusí vyplatit.

Z naší bankovní poradny

Hypotéka, rozvod, úmrtí a dědictví

Hypotéka, životní pojištění a úmrtí

Hypotéka na Slovensku

Po rozchodu nechci přítelovi ručit

KOMENTÁŘE k článku Lidé si loni na bydlení půjčili o 36 miliard méně než v roce 2018

Zatím nejsou přidány žádné komentáře. Podělte se s námi o Váš názor.