Hypotéka na vybavení bytu vám dá peníze na nábytek i TV. Víte, jak ji získat?

Redakce Banky.cz

Hypotéka je jedním z nejčastějších způsobů, jak financovat nové bydlení. Víte ale, že vám pomůže i s pořízením nábytku nebo elektroniky? Takzvaná hypotéka na vybavení bytu vám na zařízení domácnosti půjčí i miliony korun.

Co si z článku odnést

Takzvaná hypotéka na vybavení bytu je jiný název pro neúčelovou část hypotéky. Pokud o ni požádáte a máte dostatečnou bonitu, banka vám ji poskytne jako součást hypotečního úvěru. Získáte tak i několik milionů korun, které můžete využít na cokoliv – například na vybavení domácnosti.

Výhodou je dlouhá doba splatnosti i nízká úroková sazba v porovnání s jinými úvěry.

S financováním vybavení bytu vám ale pomůžou i další produkty. Zejména:

- americká hypotéka

- úvěr ze stavebního spoření

- nebo spotřebitelský úvěr.

Co je hypotéka na vybavení bytu

Pokud budete v nabídce své banky hledat hypotéku na vybavení bytu nebo hypotéku na vybavení domácnosti, s největší pravděpodobností neuspějete. Poskytovatelé totiž specializovaný hypoteční úvěr zaměřený na nákup nábytku a elektroniky nenabízejí.

Přesto vám řada hypoték dokáže s financováním vybavení bytu pomoct. Jak je to možné? Díky neúčelové části úvěru.

„Jsou to peníze, které získáte nad rámec částky potřebné k pořízení nemovitosti. Fakticky je to přitom součást hypotečního úvěru, kterou ale můžete využít na cokoliv. Například na úhradu vícenákladů u výstavby či rekonstrukce nebo na nákup nového vybavení,“ vysvětluje princip neúčelové části hypotéky Miroslav Majer, CEO portálu hyponamíru.cz.

Jak neúčelová část hypotéky funguje

Právě k pořízení nového nábytku, pračky či televize lidé neúčelovou část hypotečního úvěru často využívají. Také proto se tato půjčka někdy označuje jako hypotéka na vybavení bytu.

Oproti účelové části hypotéky má ta neúčelová několik specifik. Tím hlavním je její výše. Obvykle se odvíjí od toho, kolik peněz si půjčujete vyloženě na pořízení nemovitosti.

„Neúčelová část hypotéky může tvořit až 40 % z účelové části požadovaného hypotečního úvěru. Každý poskytovatel ale pracuje s jinými limity, vždy proto záleží na podmínkách konkrétní banky,“ podotýká Libor Vojta Ostatek, úvěrový expert společnosti Broker Trust.

Vždy ale platí, že celková půjčka (účelová + neúčelová část úvěru) může být maximálně 80 % z ceny nemovitosti.

S čerpáním hypotéky na vybavení můžete začít až ve chvíli, kdy dočerpáte peníze na nákup, stavbu nebo rekonstrukci nemovitosti. Tedy účelovou část úvěru.

Mohlo by vás také zajímat: Hypotéka na tiny house: Možnosti a podmínky financování

Podmínky hypotéky na vybavení bytu

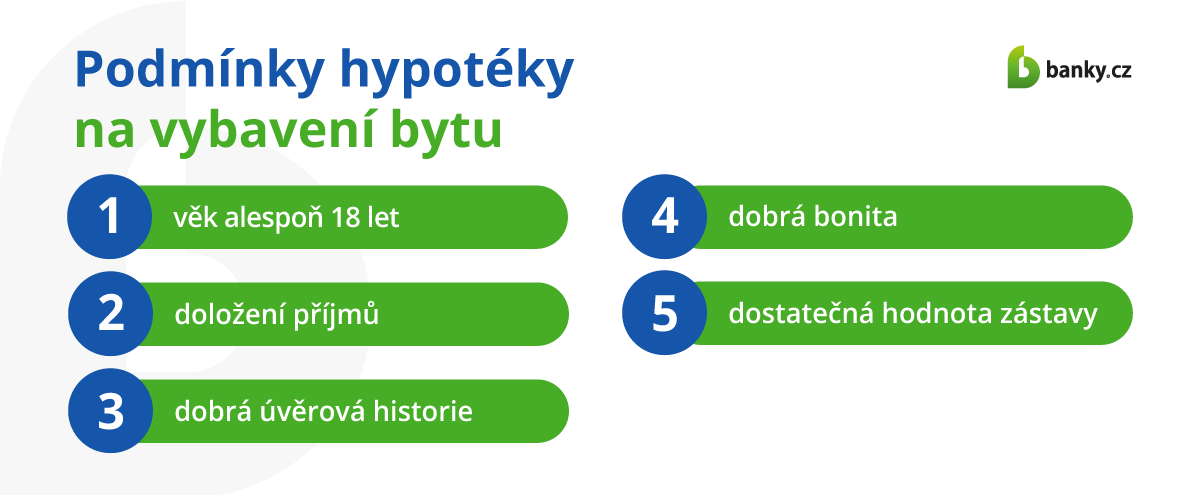

Protože je hypotéka na vybavení domácnosti součástí klasického hypotečního úvěru, musíte splnit obvyklé podmínky pro získání hypotéky. Patří mezi ně například:

- věk alespoň 18 let,

- doložení příjmů,

- dobrá úvěrová historie,

- dobrá bonita

- nebo dostatečná hodnoty zástavy.

Také úrokové sazby jsou stejné pro účelovou i neúčelovou část úvěru. Nemusíte se tedy bát, že by si banka za hypotéku na vybavení účtovala víc než za půjčku určenou vyloženě k pořízení nemovitosti.

Pokud tedy máte úrokovou sazbu 5 %, vztahuje se to i na neúčelovou část úvěru.

Jak probíhá čerpání hypotéky na vybavení

Už při žádosti o hypoteční úvěr se s poskytovatelem dohodnete na tom, jestli celou částku vyčerpáte najednou, nebo postupně. Jednorázové čerpání lidé obvykle využívají při nákupu nemovitosti, zatímco to postupné vám usnadní výstavbu nebo rekonstrukci.

Může se ale stát, že účelovou část hypotéky chcete čerpat najednou, zatímco peníze na vybavení bytu postupně. Ani to není problém. Jen se na takovém postupu musíte dohodnout s poskytovatelem úvěru. Zohlední to při přípravě hypoteční smlouvy.

A pamatujte, že až když ukončíte čerpání hypotéky, začnete splácet celý úvěr. Do té doby splácíte jen úroky.

Chci si spočítat hypotéku online

Další možnosti, jak financovat vybavení bytu

Takzvaná hypotéka na vybavení domácnosti není jedinou možností, jak získat prostředky na pořízení nábytku a další výbavy. Existuje ještě několik dalších variant.

Nejlepší samozřejmě je, když můžete využít vlastní úspory. Obejdete se tak bez půjčky, kterou byste několik let spláceli – a přeplatili i o desítky tisíc korun.

Jenže ne každý má dost peněz na to, aby mohl investovat desetitisíce nebo statisíce korun do nového vybavení. V takovém případě využijte:

- americkou hypotéku,

- úvěr ze stavebního spoření

- nebo běžný spotřebitelský úvěr.

Americká hypotéka na vybavení bytu

Americká hypotéka je ideální řešení v případě, že klasický hypoteční úvěr nepotřebujete. Bydlíte tedy ve vlastním bytě nebo domě a chcete peníze jen na nákup vybavení.

Pomocí americké hypotéky získáte i několik milionů korun a je jen na vás, jak je využijete. Můžete si za ně pořídit nový nábytek, auto nebo se třeba vydat na cestu kolem světa.

„Pamatujte ale, že za americkou hypotéku vždy ručíte nemovitostí. Potřebujete proto byt nebo dům, který můžete dát bance do zástavy. Úroky jsou navíc o něco vyšší než u běžné hypotéky,“ upozorňuje Miroslav Majer, CEO portálu hyponamíru.cz.

V porovnání s nezajištěnými spotřebitelskými úvěry je však úroková sazba americké hypotéky výrazně nižší. Navíc získáte splatnost až 20 let – a tím pádem i menší splátky.

Úvěr ze stavebního spoření

Poměrně výhodnou variantu nabízí také úvěr ze stavebního spoření. Na rozdíl od americké hypotéky ho sice nemůžete využít na cokoliv, to ale nevadí. Je totiž určený na financování bytových potřeb. A mezi ně patří i vybavení domácnosti.

Výhodou je, že u některých poskytovatelů získáte bez ručení nemovitostí i víc než milion korun – a to vám k financování vybavení bytu stačí. U vyšších částek už ale zástavu potřebujete.

Nevýhodou je, že musíte mít založené stavební spoření. A musíte na něj pravidelně přispívat.

Řádný úvěr ze stavebního spoření totiž získáte, jen když v něm našetříte předem stanovenou část z cílové částky.

Pokud máte našetřeno méně, spořitelna vám nabídne jen překlenovací úvěr. Ten má vyšší úrokovou sazbu, a navíc u něj splácíte pouze úroky. Teprve když naspoříte předem danou částku, můžete překlenovací úvěr převést na ten řádný.

Spotřebitelský úvěr na vybavení bytu

S financováním vybavení bytu vám pomůže i klasický spotřebitelský úvěr – ať už účelový, nebo neúčelový. Má ale nejvyšší úrokovou sazbu a zároveň nejkratší dobu splatnosti – maximálně 10 let. V praxi to znamená, že u něj budete mít nejvyšší splátky.

Jestli je chcete snížit, využijte účelový úvěr. Máte u něj sice dané, jak můžete peníze využít, a musíte to dokládat například fakturami, získáte ale nižší úrokovou sazbu.

Využít můžete také neúčelový úvěr. Peníze u něj můžete využít, jak chcete. O to víc za něj ale zaplatíte.