Potřebujete financovat nemovitost, auto, podnikání nebo například vybavení domácnosti? Jednou z možností je americká hypotéka, která vám poskytne finanční prostředky na cokoliv. S její pomocí získáte až několik milionů korun. Navíc o ni můžete požádat jak bankovní, tak i nebankovní společnosti. Víte, jak americká hypotéka funguje a jaké jsou její výhody a nevýhody?

„Americká hypotéka, nazývaná také jako hypotéka bez dokládání účelu, je neúčelový úvěr zajištěný zástavním právem k nemovitosti, která je určená k bydlení. Na rozdíl od klasické hypotéky je možné americkou hypotékou financovat prakticky cokoliv, finanční prostředky můžete využít například na vybavení domácnosti, financování studií nebo na podnikání,“ říká Libor Vojta Ostatek, úvěrový expert Broker Trustu.

Klasickou a americkou hypotékuspojuje to, že jsou poskytované ve vyššíchčástkách. Půjčíte si tak i několik milionů korun. Obě také vyžadují zástavu nemovitosti.

Klasická hypotéka zpravidla přináší lepší úrok a LTV až do 90 %, zatímco u americké hypotéky se LTV pohybuje jen okolo 60 %.Zásadní rozdíl však spočívá v tom, že klasická hypotéka je účelová a peníze musíte využít k financování nemovitosti, případně k rekonstrukci bydlení. Americká hypotéka je naopak neúčelovým úvěrem, takže peníze můžete využít na cokoliv.

Podmínky americké hypotéky jsou podobné jako u klasického hypotečního úvěru. Musíte hlavně prokázat, že:

,,Na americkou hypotéku většinou nedosáhnete bez dokládání příjmů. Pouze u nižších půjček (do 50% LTV) někteří poskytovatelé umožňují získat peníze i bez potvrzení o výši příjmů. Vždy si ale prověří vaši bonitu.”

Oproti klasickému úvěru na bydlení je přitom jen na vás, jak peníze využijete. Nemusíte proto dokládat účel půjčky.

Možností je celá řada. Neúčelová hypotéka vám pomůže například s financováním nemovitostí, na které se běžná půjčka na bydlení nevztahuje. Využijete ji tedy například na:

Jen pamatujte, že v takových případech potřebujete jinou nemovitost, kterou budete za úvěr ručit.

Americkou hypotéku můžete samozřejmě využít i k pořízení jiného majetku. Třeba nového auta.

A pokud máte starší nevýhodné půjčky, využijte americkou hypotéku ke konsolidaci úvěrů. Všechny půjčky tak budete mít „pod jednou střechou“ a díky ručení nemovitostí budete platit nižší úroky.

Novinky ze světa hypoték, půjček či výhodné nabídky přímo na váš e-mail

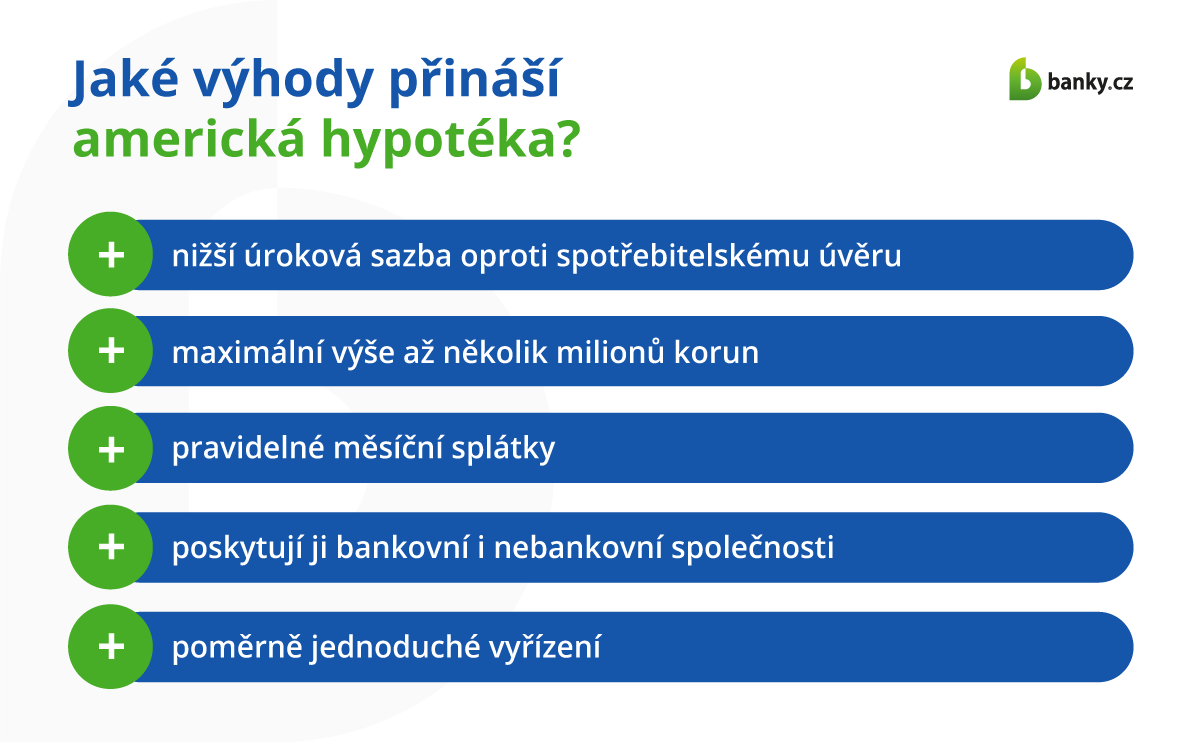

Jak vyplývá z předchozích řádků, jednou z klíčových výhod americké hypotéky je skutečnost, že můžete získané finanční prostředky využít libovolně.

Jaké další výhody americká hypotéka přináší?

„Americká hypotéka je v porovnání s klasickou hypotékou spojená s několika nevýhodami. V případě americké hypotéky je třeba počítat se složitějším papírováním, bance budete muset doložit poměrně velké množství dokumentů a potvrzení. Další nevýhodou jsou relativně vysoké poplatky za schválení žádosti a za vedení úvěrového účtu, zpravidla vyšší úroková sazba a LTV (poměr mezi výší hypotečního úvěru a zástavní hodnotou nemovitosti) do 60 %,“ říká Libor Vojta Ostatek, úvěrový expert Broker Trustu.

Americká hypotéka je neúčelový úvěr zajištěný zástavním právem k nemovitosti. Zpravidla je využíván klienty bank pro získání prostředků jejichž účel užití není nutné dokládat.

Americkou hypotéku v České republice poskytuje řada nebankovních i bankovních společností. Získat můžete například:

Nabídky jednotlivých poskytovatelů se přitom průběžně mění. Často se také vzájemně liší – například výší úrokové sazby nebo nejvyšší přípustnou hodnotou LTV

Chci si sjednat americkou hypotéku online

Žádost o získání americké hypotéky je podobná jako v případě klasické hypotéky. Bance tedy musíte doložit potřebné dokumenty a potvrzení.

Poskytovatel si následně zkontroluje vaše příjmy, projde záznamy v úvěrových rejstřících a zhodnotí vaši bonitu. Pokud bude vše v pořádku, za 2 až 3 týdny bude vaše žádost o půjčku schválená.

Klienti neúčelovým hypotečním úvěrem zpravidla financují koupi nemovitosti v zahraničí nebo pořízení garáže, auta či vybavení domácnosti. Kromě toho jim americká hypotéka přináší také peníze na rozvoj podnikání. A poměrně často ji využívají i ke konsolidaci půjček, při které si své úvěry spojí do jednoho a získají lepší podmínky.

Důvodem je skutečnost, že banka poskytuje peníze neúčelově. Můžete je tedy použít na cokoliv. Na druhou stranu je však americká hypotéka levnější než klasické spotřebitelské úvěry, a to díky tomu, že za ni ručíte nemovitostí. Pro banku je taková půjčka bezpečnější než nezajištěné úvěry. Na rozdíl od spotřebitelského úvěru si u americké hypotéky můžete dobu splácení nastavit až na 20 let. Měsíční splátky tedy nebudou tolik zatěžovat váš rozpočet.

V současné době se úroková sazba americké hypotéky pohybuje od 4,5 % do 9 %. Některé banky se zaměřují přímo na americké hypotéky, takže jsou schopné přiblížit se sazbám klasických hypotečních úvěrů, u jiných však musíte počítat s až dvojnásobnými úroky ve srovnání s běžnými půjčkami na bydlení.

Doba vyřízení americké hypotéky je velmi podobná jako u klasické hypotéky. Vše obvykle zvládnete za 2 až 3 týdny. Vyřízení můžete urychlit tím, že co nejdříve dodáte všechny potřebné dokumenty a potvrzení.

Většina bank nabízí americkou hypotéku až do výše 5 milionů korun, u některých poskytovatelů však maximální částka zastropovaná není. Americká hypotéka je také limitovaná hodnotou LTV. Určuje, jak velkou část z hodnoty nemovitosti si smíte půjčit. U neúčelové hypotéky je to v současnosti obvykle 60 %, zatímco u klasického hypotečního úvěru získáte až 90 %. Maximální výši půjčky samozřejmě ovlivňuje i bonita žadatelů o hypotéku.

Délka splácení americké hypotéky se obvykle pohybuje od 1 roku do 20 let. Maximální délka je ale omezená věkem nejstaršího žadatele. Banky většinou požadují, aby klient úvěr splatil nejpozději do svých 65 let.Jak dlouho můžu americkou hypotéku splácet?

Americkou hypotéku nebo její část můžete splatit předčasně, a to kdykoliv po dobu trvání úvěrového vztahu. Zatímco některé banky umožňují předčasné splacení bez poplatků a sankcí, jinde musíte zaplatit i desetitisíce korun. Výše poplatků za předčasné splacení závisí na přístupu dané banky i na tom, kdy jste uzavřeli hypoteční smlouvu.

Ano, americká hypotéka je výbornou volbou při doplacení drahých půjček nebo konsolidaci úvěrů. Je však třeba myslet na to, že za ni musíte ručit nemovitostí.

Vzhledem k nižší úrokové sazbě a delší době splatnosti se vám americká hypotéka vyplatí víc. Musíte za ni však ručit nemovitostí.

Jednou z nevýhod americké hypotéky je, že není spojená se státními bonusy, které využijete u standardní půjčky na bydlení. Tím pádem si ani nemůžete od základu daně odečíst zaplacené úroky.

Některé banky americkou hypotéku poskytují i bez dokládání příjmů, úvěr ale většinou bývá jen do 50 % zástavní hodnoty nemovitosti. I když nemusíte příjmy dokládat, banka nebo nebankovní společnost stejně vaši finanční situaci prověří. Například kontrolou registru dlužníků.

Za jakým účelem si klienti běžně americkou hypotéku pořizují?

Klienti neúčelovým hypotečním úvěrem běžně financují např.

Proč je americká hypotéka dražší než klasická hypotéka?

Je to z jednoduchého důvodu, banka totiž poskytuje peníze neúčelově (neví na co budou použity). Na druhou stranu je americká hypotéka levnější než klasické spotřebitelské úvěry (půjčky) z důvodu zástavy nemovitosti, díky němuž vzniká bance menší riziko. Na rozdíl od spotřebitelských úvěrů si také můžete splátky americké hypotéky rozložit na delší dobu, tudíž vás měsíční splátky tolik nezatíží.

Jaká je běžná sazba u amerických hypoték?

Sazby neúčelových hypoték se u běžných fixací pohybují od 3,49% do 6%. Jsou banky, které se výhradně na americké hypotéky zaměřují a jsou schopny se přiblížit sazbám účelových hypoték. Jiné banky mají sazby vyšší, skoro rovnající se běžným spotřebitelským úvěrům. Každá desetina Vám v tomto případě může ušetřit nemalé peníze.

Jak dlouho trvá vyřízení americké hypotéky?

Schvalování u americké hypotéky je rychlejší než u klasické hypotéky, jelikož se bance dokládá “pouze” příjem žadatelů a odhad nemovitosti. Záleží však vždy na rychlosti dodání těchto dokumentů do banky, počítejte s průměrnou dobou okolo 2x - 3x týdnů. V některých případech však lze úvěr vyřešit klidně během jednoho týdne, na druhou stranu se může také protáhnout.

Kolik maximálně mi banka na americkou hypotéku půjčí?

Maximální výše americké hypotéky je u většiny bank omezena 5 mil Kč, existují ale i banky, u nichž maximální výše není zastropována. Dále je samozřejmě výše úvěru limitována až 75% LTV a také samozřejmě bonitou žadatelů o hypotéku.

Jak dlouho mohu americkou hypotéku splácet?

Maximální doba splácení je 20 let, avšak omezena převážně věkem nejstaršího z žadatelů a to do jeho/jejich 67- 70 let věku.

Můžu americkou hypotéku kdykoliv splatit?

Americkou hypotéku lze kdykoliv splatit, avšak počítejte se sankcí dle zákona o spotřebitelském úvěru. V případě, že chce úvěr doplatit do 2 let od data sjednání, tak po Vás banka může požadovat doplacení veškerých úroků do konce fixace. V případě, že se bude úvěr minimálně 2 roky splácet, tak potom po Vás banka může chtít 1% z výše nesplacené jistiny (dlužné částky), max. však 50.000,- Kč - přesnou výši sankce se dozvíte, jakmile Vám banka spočítá tzv. účelně vynaložené prostředky.

Mám drahý spotřebitelský úvěr, mohu použít na splacení tohoto úvěru americkou hypotéku?

Určitě můžete, jen je potřeba aby byl úvěr v minimální výši 200 – 300 tisíc Kč (záleží dle konkrétní banky) a musíte mít nemovitost vhodnou k zástavě. Banka tak může přímo doplatit aktuální dluh a ještě Vám poskytnout i nějaké peníze navíc.

Chci neúčelově financovat nějaký záměr. Co je lepší? Spotřebitelský úvěr nebo americká hypotéka?

Americkou hypotéku získáte s daleko lepším úrokem a delší splatností, musíte však mít k dispozici volnou zástavu.

Mohu si u americké hypotéky odečíst z daní zaplacené úroky?

U neúčelové (americké) hypotéky nelze uplatnit odpočet úroků od základu daně.

Naši experti vám již léta bezplatně radí s dotazy ohledně daní, realit, bankovních produktů a dalších témat z oblasti bankovnictví a financí.