Jak funguje hypotéka na pronájem

Pokud budete v nabídce bank hledat pojem investiční hypotéka, pravděpodobně neuspějete. „Žádný specializovaný produkt poskytovatelé nenabízejí. V praxi se investiční hypotékou myslí klasický hypoteční úvěr, který využijete k nákupu investiční nemovitosti,“ upozorňuje Petr Jermář, specialista na finance z portálu banky.cz.

Taková půjčka má několik specifik. Jedním z nich je možnost zahrnout mezi své příjmy i plánovaný nájem.

Zároveň však musíte počítat s přísnějšími podmínkami. Patří mezi ně zejména:

- splatnost maximálně 25 let

- a LTV do 60 %.

Vychází to z pokynů České národní banky, která poskytovatelům nařizuje sledovat, zda nechcete právě úvěr na pronájem. Mají proto aktivně zjišťovat, jestli už nemáte starší hypotéku, u které příjmy z pronájmu neuvádíte.

Když takový úvěr máte, banka novou půjčku vnímá jako investiční. A může snížit maximální LTV na zmíněných 60 %.

Hypotéka na pronájem vs. běžná hypotéka

Právě na nižší LTV se zaměřte dřív, než o hypotéku na pronájem požádáte. A spočítejte si, zda máte dostatečné úspory – tedy 40 % z hodnoty nemovitosti.

Ne každý hypoteční úvěr, který si berete na pořízení investiční nemovitosti, ale banky vnímají jako hypotéku na pronájem. Obvykle totiž nezjišťují, jestli budete v bytě bydlet, nebo ho chcete pronajímat.

Pokud si tedy berete první úvěr, můžete získat stejné podmínky jako u běžné hypotéky. Tedy:

- splatnost až 30 let

- a LTV až 80 %.

Podmínky pro získání hypotéky na pronájem

Protože se hypotéka na pronájem v zásadě neliší od klasických hypotečních úvěrů, je stejná i většina požadavků na žadatele. Vycházejí z běžných podmínek pro získání hypotéky.

Znamená to, že úvěr na pronájem získáte, když:

- je vám alespoň 18 let;

- máte nemovitost, kterou budete ručit;

- máte dostatečné příjmy;

- nemáte žádné významnější záznamy v registrech dlužníků (pozdní splátka dvousetkorunového účtu za telefon obvykle nevadí)

- a máte dobrou bonitu.

Pokud ke svým příjmům přidáváte i budoucí příjmy z pronájmu, musíte je prokázat podepsanou nájemní smlouvou či smlouvou o smlouvě budoucí. Banka pak tyto příjmy uznává jen částečně.

Do celkových příjmů obvykle započítá:

- až 70 % z měsíčního nájmu, pokud už příjmy z pronájmu máte a uvádíte je v daňovém přiznání;

- kolem 50 % z měsíčního nájmu, pokud tento příjem v daňovém přiznání neuvádíte.

Výhody investiční hypotéky

Hlavní výhodou hypotéky na investiční nemovitost je právě fakt, že můžete do svých příjmů zahrnout i plánovaný pronájem. Tedy peníze, které ještě nemáte.

„Díky dalšímu příjmu zvýšíte svou bonitu. A s ní i šanci na schválení žádosti o úvěr,“ Petr Jermář, specialista na finance z portálu banky.cz.

Kromě nájemní smlouvy navíc nepotřebujete dokládat žádné speciální dokumenty. Vše funguje stejně jako u běžné hypotéky.

Nevýhody investiční hypotéky

Na druhé straně musíte počítat se zmíněnou kratší splatností a nižším LTV. A také s vyšší úrokovou sazbou. U investiční hypotéky banky obvykle nabízejí o několik desetin vyšší úrok než u běžné hypotéky, aby zohlednily vyšší rizikovost této půjčky. O příjmy z pronájmu totiž můžete snadno přijít. A hrozí, že pak budete mít problémy se splácením půjčky.

Nevýhodou je také fakt, že úroky z hypotéky na pronájem nemůžete odečíst od daně z příjmů. Na rozdíl od úroků u běžného hypotečního úvěru.

Naopak příjmy z pronájmu se v daních projevují. Musíte je totiž zdanit – vztahuje se na ně 15% daň z příjmů.

Problémem může být i hledání seriózních a solventních nájemníků. V některých případech trvá i několik měsíců. V tu dobu tedy nemáte příjem z pronájmu, ale musíte splácet hypotéku.

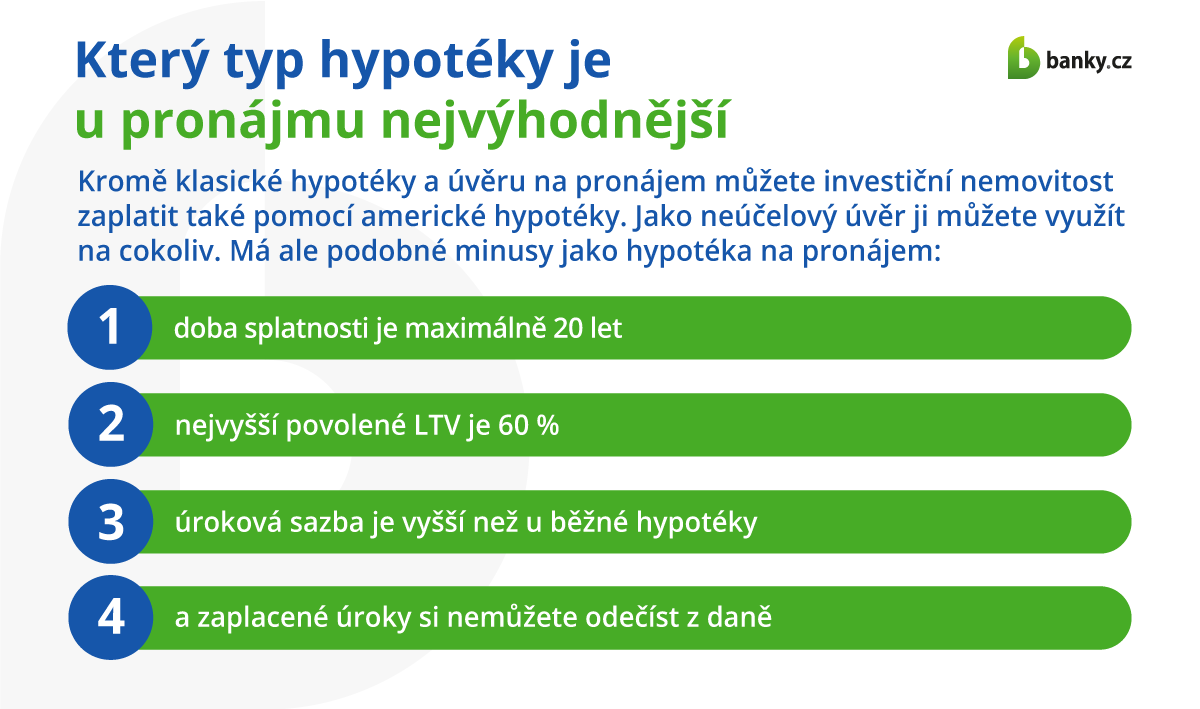

Který typ hypotéky je u pronájmu nejvýhodnější

Kromě klasické hypotéky a úvěru na pronájem můžete investiční nemovitost zaplatit také pomocí americké hypotéky. Jako neúčelový úvěr ji můžete využít na cokoliv.

Má ale podobné minusy jako hypotéka na pronájem:

- doba splatnosti je maximálně 20 let,

- nejvyšší povolené LTV je 60 %,

- úroková sazba je vyšší než u běžné hypotéky

- a zaplacené úroky si nemůžete odečíst z daně.

Pokud se tedy rozhodujete mezi americkou a investiční hypotékou, je lepší zvolit druhou variantu. Získáte o něco delší splatnost a můžete využít budoucí příjmy z pronájmu.

V nejlepší situaci ale jste, když žádnou jinou půjčku na bydlení nemáte. Můžete totiž získat klasický hypoteční úvěr. A s ním také:

- delší dobu splatnosti,

- vyšší půjčku,

- nižší úrokovou sazbu

- a další výhody.

Jak spočítat výnosnost investice do nemovitosti

Abyste měli jistotu, že se vám hypotéka na investiční nemovitost vyplatí, spočítejte si návratnost nebo výnosnost investice.

Pro přibližný přehled vám obvykle stačí první z těchto možností. Spočítáte ji tak, že roční příjem z pronájmu vydělíte ročními náklady na pořízení nemovitosti (včetně splátek hypotéky).

Zjistíte tak, jak velká část investice se vám každý rok vrátí.

Přesnější informace vám dá výnosnost investice. Potřebujete k ní ale také přesnější údaje. Vypočítáte ji tak, že:

- spočítáte čistý roční příjem z pronájmu (očistíte ho tedy o daň z nemovitosti, daň z příjmu a další související výdaje);

- vydělíte ho pořizovacími náklady nemovitosti;

- výsledek vynásobíte 100 – získáte tak procentuální výnosnost investice.

Pokud to jde, zahrňte do výpočtu také růst hodnoty nemovitosti a další proměnné. Získáte přesnější výsledek.

Jak na refinancování investiční hypotéky

Protože investiční hypotéka je v podstatě klasický hypoteční úvěr, nabízí i stejné možnosti refinancování. Můžete o něj tedy požádat kdykoliv.

Pokud to ale uděláte uprostřed fixační doby hypotéky, počítejte s poplatky za předčasné splacení úvěru. Od 1. 9. 2024 přitom platí, že to může být až 1 % z nesplacené jistiny úvěru. Poplatky se tak mohou vyšplhat na desítky tisíc korun.

Ideální je naplánovat refinancování hypotéky na konec fixace. Jak na to?

- Přibližně 3–4 měsíce před koncem fixace požádejte svou banku o nabídku úrokové sazby na nové fixační období.

- O podobnou nabídku požádejte i další poskytovatele, které si vytipujete (například podle srovnání hypotečních úvěrů, ve kterém najdete nejvýhodnější nabídky).

- Všechny varianty porovnejte.

- A následně se obraťte na banku, která vám nejvíc vyhovuje.

Pomoc s refinancováním hypotéky na pronájem

Nová banka vám následně poradí, jak dál postupovat. Mimo jiné musíte stávajícího poskytovatele informovat o svém rozhodnutí a požádat ho o vyčíslení hypotéky.

Pokud chcete mít jistotu, že sáhnete opravdu po té nejlepší nabídce, požádejte o pomoc hypotečního poradce. Podle vašich požadavků vytipuje nejvhodnější poskytovatele a vyjedná vám co nejvýhodnější podmínky.

Máte tak jistotu, že se vám refinancování opravdu vyplatí.

- podepsaná žádost o hypoteční úvěr

- doklady totožnosti

- potvrzení o výši příjmu od zaměstnavatele nebo daňové přizání od OSVČ

- výpisy z běžného účtu za posledních 3-6 měsíců

- odhad nemovitosti

Na co se nejčastěji ptáte u hypotéky na dům

Žádám o hypoteční úvěr a chci zohlednit i stávající příjmy z pronájmu. Co banka většinou požaduje?

Konkrétní požadavky se u jednotlivých poskytovatelů liší, nejčastěji ale příjem z pronájmu prokazujete pomocí nájemní smlouvy nebo daňového přiznání. Banka také může chtít výpisy z běžného účtu, které prokazují, že vám pravidelně chodí nájemné.

Platí u investiční hypotéky stejné úrokové sazby jako u běžné hypotéky?

Záleží na tom, jakou banku zvolíte. Většina z nich vám sice u investiční hypotéky naúčtuje přirážku k běžné sazbě, ale existují i poskytovatelé, kteří nabízejí standardní sazby.

Jak banka stanoví výši budoucího nájemného?

Možností je několik. Například může nemovitost ocenit výnosovou metodou, kdy odhadce stanoví hrubý předpoklad budoucího nájemného (mimo jiné podle lokality). Tento výnos pak banka sníží určitým koeficientem, který ale je u každého poskytovatele jiný. Druhou možností je doložit bance nájemní smlouvu nebo smlouvu o smlouvě budoucí. Banka tak zjistí smluvený nájem, který pak opět poníží svým koeficientem. Deklarovaný nájem navíc kontroluje supervize dané banky.

Řeším výstavbu bytů a pro investiční hypotéku bych rád zohlednil budoucí příjem z pronájmu. Můžu s tímto příjmem počítat?

Nikoliv, u rekonstrukce a výstavby to možné není.

Mohu si zaplacené úroky z investiční hypotéky odečíst od základu daně?

Bohužel, u úvěru na pronájem to možné není.

Čím se liší hypotéka na pronájem od běžného hypotečního úvěru?

U hypotéky na pronájem musíte počítat s kratší dobou splatnosti (maximálně 25 let) a nižším LTV (nanejvýš 60 %), než nabízí klasická půjčka na bydlení. Investiční hypotéka má také obvykle vyšší úrokovou sazbu. A zaplacené úroky si nemůžete odečíst od daně.