Obáváte se zlomené nohy v zahraničí, vykradeného auta či požáru svého obydlí? Obáváte se zcela správně. Zcela nesprávně však většina populace kryje tato rizika paušálně komerčním pojištěním. Je to sice jedno z možných řešení krytí nejen výše zmíněných rizik, ale rozhodně nejde o řešení optimální z důvodu přílišné nákladnosti, resp. neadekvátně vysokému pojistnému a dalším transakčním nákladům ku možnému pojistnému plnění.

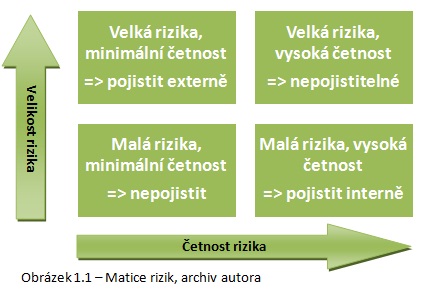

Rizika jsou poměrně dobře měřitelná, přičemž sledujeme dva základní parametry: velikost a četnost. Můžeme tedy rizika rozdělit do čtyř základních kategorií, viz obrázek 1.1 – Matice rizik.

Malá rizika, minimální četnost: typickým zástupcem této kategorie by mohly být lehké dětské úrazy, např. zlomeniny. Děti si končetiny lámou zřídka a finanční dopad na rodinný rozpočet je zcela zanedbatelný => pojištění je zbytečné, resp. zbytečně drahé ku možnému pojistnému plnění a transakčním nákladům, pod kterými si představme zejména Váš čas strávený sjednáním pojistného, studováním pojistných podmínek, hlídáním plateb, nahlášením pojistné události, etc.

Velká rizika, minimální četnost: tato kategorie je plná vhodných kandidátů na pojištění. Požár rodinného domu potká v životě málokoho, stejně jako např. způsobená majetková a zdravotní újma druhému při zaviněné nehodě na silnici, ale obě tyto události by měly značný až likvidační dopad na rodinné finance, a proto je vhodné tato rizika přenést za úplatu na instituce k tomu určené.

Malá rizika, vysoká četnost: pojistit lze vždy pouze nahodilou událost. Pokud má riziko zvýšenou četnost, je pak na pojišťovně, zda bude jev ještě považovat za nahodilý a tedy pojistitelný, či už nikoliv. I v případě „ještě pojistitelného jevu“ (obvykle doplněného o spousty výluk) bývá vyměřené pojistné vyšší, častokráte překračující sumu všech škod. Proto je výhodnější tuto kategorii rizik nekrýt komerčním pojištěním, ale vytvořit si rezervy interně. Příkladem budiž vykradení auta v centru Prahy. Rozbité okénko a odcizení věcí z vnitřku vozu sice pojistit lze, ale většinou pouze s množstvím výluk a omezení, takže ve finále na pojistném, spoluúčasti a transakčních nákladech zaplatíte mnohem více, než získáte z pojistného plnění. Stejně je tomu tak u nedávno na trh uvedeného tzv. „pojištění pokut pro notorické piráty silnic“. Kombinace výluk, omezení a stropu pojistného plnění posouvá produkt do roviny, kdy se Vám nemůže vyplatit.

Velká rizika, vysoká četnost: Máte-li dům v záplavové oblasti a stoletá voda přichází na návštěvu každé druhé léto, pak jste majitelem nepojistitelné nemovitosti. Resp. nemovitost by teoreticky pojistitelná byla, ale za zcela pro Vás neúnosných podmínek. Pojišťovna kalkuluje výši pojistného jako součin pravděpodobnosti realizace rizika a výše očekávané škody (+ režie a zisk), a proto by se pro pojišťovnu akceptovatelná výše pojistného nacházela blízko polovině hodnoty nemovitosti. Jediným možným řešením je úplné zbavení se rizika, v tomto případě odstěhování se pryč.

Lepší pořádné dveře než nejvýhodnější pojištění

Nyní již zhruba tušíme, co bychom si pojistit měli a co nikoliv, jinak řečeno, co se nám po finanční stránce pojistit vyplatí. Dále však musíme zvažovat samotnou finanční náhradu za pojistnou událost z hlediska lidského, tedy z hlediska těžko vyčíslitelných hodnot a přání. I když si myslím, že mám přijatelně vysoké pojistné za pojištění bytu proti vykradení, je vlastně potenciální finanční náhrada od pojišťovny to co chci? Nebylo by lepší riziku předejít? Většinu lidí ani tak netěší pojistné plnění za ukradenou televizi, jako spíš děsí představa narušeného osobního prostoru bezpečí. Užitek z finanční náhrady je menší než ztráta z narušeného soukromí, a proto investice do bezpečnostních dveří v řádu deseti a víceletého pojistného je obvykle vhodnější než samotné pojištění.

Životní a kojenecká pojištění aneb cesta do pekel

Někdy je vhodné na pojištění úplně zapomenout a řešit rizika jinak. Všemožná životní pojištění (spořicí, kapitálové, investiční, hogofogo, etc.) kryjící zejména riziko dožití se určitého věku se řadí mezi vůbec nejhorší finanční produkty na trhu. Ponechme stranou jejich vysokou nákladovost a nízký výnos v kombinaci s rizikem možné ztráty a komplikovanými podmínkami a zaměřme se opět na to, co se snažíme pomocí tohoto produktu vyřešit. Riziko dožití se vysokého věku a potřeba finanční rezervy pro dobu, kdy již nebudeme výdělečně činní, lze přece řešit mnohem lépe přímo klasickým spořením, investicemi do vlastního bydlení, nemovitosti k pronájmu či dětí. Bez pojišťovny se zde zcela jistě obejdeme a výsledek bude lepší. Navíc budeme vědět přesně, na čem jsme. Slovo „pojištění“ má pro mnoho lidí až magický význam, a když jsou pojištěni, je zkrátka po starostech. Falešný pocit jistoty je nebezpečný.

Spořicí pojištění pro kojence je stejně výhodné asi jako výše rozebrané životní pojištění pro budoucí důchodce. Přesto jsou porodnice stále brány hromadnými útoky finančních poradců, kterým čerstvé maminky, pod tíhou okolností ne vždy racionálně uvažující, podepíší cokoliv, neb slova jako „bezpečí, zabezpečení či to nejlepší pro vašeho potomka“ zkrátka zaberou.

Může tedy vlastně finanční poradce či pojišťovací makléř udělat něco lépe než já sám? Teoreticky nikoliv, neb nikdo jiný to s Vašimi financemi nebude mysle upřímněji než Vy sami; finanční prodejce Vám vždy doporučí produkt, ze kterého má nejvyšší provizi (top je právě životní pojištění). Prakticky ale nějaké šance jsou a i pojišťovací makléř by mohl být za určitých okolností dobrým sluhou (ale vždy zlým pánem). Příkladem by u povinného ručení mohla být tzv. flotilová smlouva. Pakliže si makléřská kancelář vytvoří kmen pojištěnců, může ho pojistit jako celek za výhodnějších podmínek (obdobně to funguje u firemních flotil, právě odtud onen nápad). Klient pojištěný takto zprostředkovaně pak dosáhne na lepší podmínky, než kterých by byl schopen dosáhnout sám. Neplatí to obecně pro všechny situace (např. čtyřicátník z vesnice bez nehod dosáhne asi ještě lepších podmínek než účastník flotilové smlouvy), ale většině, v tomto případě např. mladí řidiči z větších měst, to může pomoci.

Další informace z oblasti pojišťovnictví naleznete v článku „Orientujte se v pojištění 1“.

ANKETA k článku Orientujte se v pojištění 2

Mám sjednané havarijní pojištění?

-

Ano

(43)

-

Ne

(86)

-

Nemám auto

(59)

Mohlo by vás zajímat

Pojištění schopnosti splácet: Víte, proč je tak důležité a kdy se vám vyplatí?

Ztráta zaměstnání, dlouhodobá nemoc nebo vážný úraz. A s tím spojený několikaměsíční výpadek příjmů. Tak vypadá noční můra většiny žadatelů o hypotéku nebo jinou vysokou půjčku. Proto spousta z nich přidává k úvěru také pojištění schopnosti splácet. Klienty totiž dokáže v podobných situacích ochránit. Není to ale zadarmo…

Co ovlivňuje cenu pojištění nemovitosti

Náklady na pojištění nemovitosti se různí, v závislosti na mnoha faktorech. Možná si říkáte, že levnější pojistku bude mít menší dům nebo menší byt, než jejich větší varianty. Jenže to vůbec nemusí být pravda. Cena se odvíjí od mnoha faktorů, a výsledkem tak může být levnější pojistka pro větší nemovitost. Co všechno se propíše do výsledné ceny pojistky a jak na optimalizaci pojištění, se dozvíte právě zde.

Co ovlivňuje cenu životního pojištění: Kompletní průvodce

Chcete ušetřit na životním pojištění? Zjistěte, jak váš věk, zdraví, profese a dokonce i koníčky ovlivňují cenu pojistky. Naučíme vás, jak vybrat nejlepší životní pojištění pro vaše potřeby a zároveň ušetřit peníze. Kompletní průvodce vám odhalí triky a tipy, jak vybrat správné krytí rizik, jak optimalizovat náklady na životní pojištění a jak využít všechny dostupné slevy.

Co ovlivňuje cenu pojištění a jak ji snížit?

Získat co nejlepší krytí za co nejmíň peněz. Takovou představu má snad každý člověk, který hledá novou pojistku. Ve skutečnosti to ale není tak jednoduché. Cenu pojištění totiž ovlivňuje například váš věk nebo zabezpečení majetku. Podívejte se, co všechno hraje roli a jak cenu pojištění snížit.

Pojištění pozemku: Proč a jak ho sjednat

Pojištění nemovitosti zahrnuje také pojištění pozemku, který čelí různým hrozbám. Rizika jako kontaminace půdy chemickými látkami, zaplavení bahnem po silných deštích nebo sesuvy půdy mohou způsobit škody, které je možné pokrýt pojištěním. Pozemek nelze pojistit samostatně, ale je zahrnut v rozsáhlém pojištění nemovitosti.

Z naší bankovní poradny

Potvrzení o zaplacení pojištění

Roční zúčtování daní

Kurz pro pojištění vkladů

Vyplacení penzijního spoření

KOMENTÁŘE k článku Orientujte se v pojištění 2

Maxa, Komentoval(a): Tomáš

Chtěl bych se zeptat. Dá se pojištění odpovědnosti podnikatele sjednat i na zpětná rizika? Uvedu příklad:

Podnikatel ve stavebnictví dostal v září zakázku a v prosinci by si chtěl pojistit odpovědnost. Dnes už má postavené základy a část hrubé stavby. Za 10 let se začne dům bortit, protože podnikatel špatně postavil základy.

Je nějaká možnost, kdy by mohla pojišťovna plnit? Škodná událost sice vznikla v době pojištění, nicméně špatné základy byly postaveny před sjednáním.

Děkuji za odpověď.