Jak funguje hypotéka: na co si musíte dát pozor a jak ji čerpat

Hypoteční úvěr je pro řadu lidí nejjednodušší cesta, jak získat vlastní bydlení. Ne každý ale ví, jak hypotéka funguje, kolik si může půjčit nebo podle čeho ji vybírat. Podívejte se proto, kdy vám pomůže a kdo ji může získat.

Hypotéka je jednoduše řečeno specifický druh půjčky, která je zajištěná nemovitostí ležící v České republice. Typická je pro ni dlouhá doba splatnosti, která je u některých bank až 40 let. Výše půjčky dosahuje i mnoha milionů korun.

Jsou 2 základní typy hypotečních úvěrů:

- účelový

- a neúčelový.

U účelové hypotéky je předem dané, na co ji smíte využít. Obvykle je to například:

- nákup domu, bytu nebo stavebního pozemku,

- rekonstrukce,

- stavba domu

- nebo vypořádání majetkových vztahů.

Neúčelová neboli americká hypotéka vám naopak umožní využít peníze, jakkoliv potřebujete. Aniž byste museli prokazovat jejich použití. Jinak jsou její podmínky prakticky stejné jako v případě účelové. Pouze musíte počítat s trochu vyšší úrokovou sazbou. Stále je ale mnohem výhodnější než u běžných spotřebitelských úvěrů.

Jak funguje hypotéka: od výběru až po čerpání

Základní princip, jak hypotéka funguje, je vždy stejný. Jakmile máte vybranou nemovitost, na kterou si chcete půjčit (a která zpravidla poslouží jako zástava), jednoduše si:

- zvolíte vhodný úvěr,

- domluvíte se s bankou na přesných podmínkách,

- podepíšete smlouvu,

- dáte návrh na vklad zástavního práva ve prospěch banky

- a čerpáte peníze.

Podle čeho ale správný úvěr vybrat? V první řadě záleží na tom, na co ho potřebujete. Někteří poskytovatelé totiž nabízí speciální účelové hypotéky na:

- chatu,

- družstevní byt

- nebo mobilní dům.

Pokud se vás tedy některý z těchto příkladů týká, předem si ověřte, kde takovou hypotéku dostanete.

A poté se zaměřte na parametry úvěru.

Pokud potřebujete hypotéku například na chatu, počítejte s tím, že některé banky ji nenabízejí. Nejdřív proto vyberte poskytovatele, u kterého ji můžete získat.

Důležité parametry hypotéky

U každé půjčky na bydlení musíte důkladně prozkoumat její parametry. Právě ty jsou pro správný výběr zásadní. Patří mezi ně například:

- LTV,

- doba splácení,

- typ splátek,

- úrok,

- RPSN

- či doba fixace.

LTV

LTV je zkratka anglického výrazu loan to value a ukazuje, jaký je poměr půjčky vůči hodnotě zastavené nemovitosti. Podle nařízení České národní banky vám poskytovatel nemůže půjčit víc než 90 % z hodnoty nemovitosti, kterou ručíte. Pokud potřebujete vyšší úvěr, můžete dát do zástavy víc nemovitostí. Vzroste tak hodnota zástavy a LTV požadované půjčky klesne.

Doba splácení hypotéky

Doba splácení říká, jak dlouho budete půjčku vracet. Obvykle se setkáte s možností rozložit splátky do 30 let. Některé banky ale nabízejí splatnost až 40 let. Platí přitom, že čím delší je doba splácení, tím nižší jsou jednotlivé splátky. Půjčku ale přeplatíte výrazněji.

Typ splátek hypotéky

Většina bank pracuje s anuitními splátkami. To znamená, že splátky jsou stejně vysoké po celou dobu hypotéky. Mění se pouze poměr úroku a jistiny (úmor). Někteří poskytovatelé nabízejí také degresivní či progresivní splátky. V prvním případě výše splátek postupem času klesá. Ve druhém naopak stoupá.

Úroková sazba

Úroková sazba určuje, kolik bance zaplatíte za to, že vám půjčí. Může být pevná nebo variabilní, kdy se její výše průběžně mění podle mezibankovních sazeb (v Česku je to nejčastěji PRIBOR). Výši úrokové sazby ovlivňuje například LTV, délka fixace nebo vaše bonita. Obecně platí, že čím je vyšší LTV a nižší bonita, tím větší je úrok.

RPSN

Ještě důležitější než úroková sazba je RPSN. Je to zkratka pojmu roční procentuální sazba nákladů a přesně říká, o kolik hypotéku přeplatíte. Je v ní totiž zahrnutý nejen úrok, ale i veškeré poplatky související s půjčkou.

Doba fixace

Fixace určuje, jak dlouho budete platit sjednaný úrok. Před vypršením jejího termínu vám poskytovatel nabídne novou fixaci na další časové období. Ke konci fixace také můžete hypotéku bez sankcí refinancovat u jiného poskytovatele nebo ji splatit, aniž by vám banka účtovala další poplatky.

Co také ovlivňuje cenu hypotéky

Někteří poskytovatelé vám úrokovou sazbu sníží, když využijete jejich další služby. Například běžný účet nebo pojištění schopnosti splácet.

Jenže ne vždy je to opravdu výhodné. I proto se vyplatí vědět, jak přesně hypotéka funguje a k těmto nabídkám přistupovat obezřetně. Poplatky za tyto produkty jsou totiž často vyšší než slíbená sleva a ve výsledku zaplatíte víc.

Týká se to zejména pojištění schopnosti splácet. V praxi se v naprosté většině případů vyplatí sáhnout po správně nastaveném životním pojištění. Pokryje totiž stejná rizika jako pojištění schopnosti splácet a za mnohem výhodnějších podmínek.

A pokud si nejste s čímkoliv jistí, obraťte se rovnou na hypotečního poradce. Pomůže vám najít tu nejvýhodnější nabídku.

Bez pojištění schopnosti splácet se úroky zvýší maximálně o pár desetin procentního bodu. V praxi je to nejvýš pár set korun měsíčně. Za samotné pojištění zaplatíte víc a ne vždy vás ochrání.

Jak hypoteční úvěr vybrat

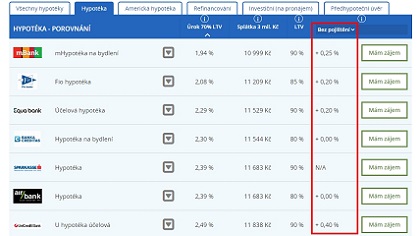

Podle toho, kolik si potřebujete půjčit, jaká je hodnota nemovitosti, kterou ručíte, a jak dlouho plánujete splácet, si uvedené parametry porovnejte. Najdete tak ty nejzajímavější nabídky.

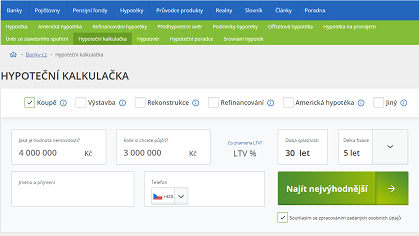

Abyste takovým srovnáváním nestrávili spoustu hodin, pomůže vám hypoteční kalkulačka. Zadáte do ní potřebné parametry a za okamžik získáte soupis nejvýhodnějších nabídek, které jsou právě na trhu.

Pomocí hypoteční kalkulačky můžete snadno srovnat nabídky všech poskytovatelů na trhu a najdete nejvýhodnější hypotéku.

Na co nesmíte zapomenout

Jakmile najdete vhodnou nabídku, dolaďte s bankou konkrétní podmínky. Pamatujte přitom, že například u stavby a rekonstrukce nemovitosti se často stává, že původní rozpočet překročíte. Proto s tím raději počítejte předem. A pokud to jde, půjčte si raději víc, než je nezbytně nutné.

Banky vám navíc dávají možnost 20 % úvěru nedočerpat. Když se tedy do původního rozpočtu vejdete a celou půjčku nevyužijete, nehrozí vám žádné sankce.

Pouze pokud nedočerpáte víc než 20 %, zaplatíte 5 % z nedočerpané částky.

Jak funguje čerpání hypotéky

Poté, co se domluvíte na konkrétních podmínkách, čeká vás podpis smlouvy a návrh na vklad zástavního práva ve prospěch banky. Bez něj vám žádný poskytovatel peníze nepošle.

Teprve když má banka jistotu, že má k nemovitosti zástavní právo, umožní vám půjčku čerpat. Podle toho, na čem jste se domluvili, pošle peníze:

- na váš účet,

- na účet prodávajícího

- nebo je uvolňuje postupně podle dodaných faktur (u hypoték na stavbu a rekonstrukci).

Pamatujte, že peníze od banky dostanete až poté, co podáte návrh na vklad zástavního práva.

Jak dál funguje hypotéka

A jak funguje hypotéka poté, co dokončíte její čerpání? Stručně řečeno vás čeká pravidelné splácení až do doby, než půjčku i s úroky zcela uhradíte.

Dobu splácení ale můžete výrazně zkrátit pomocí mimořádných splátek. Zákon vám totiž umožňuje každoročně bez jakýchkoliv poplatků mimořádně zaplatit až 25 % z celého úvěru.

Ke konci fixace máte navíc možnost zdarma doplatit celou hypotéku. Anebo požádat o refinancování hypotéky jinde.

Obvykle díky tomu získáte výhodnější podmínky a výrazně si snížíte splátky. Jen opět nezapomeňte nejdřív využít kalkulačku, se kterou najdete to nejvýhodnější refinancování.