Stavební spoření zpátky ve hře?

Hlavní analytik Banky.cz

Zatímco úrokové sazby spořících účtů pomalu padají pod 1%, státem dotované stavební spoření opět nabývá na atraktivitě. Kolik se dá na stavebním spoření vydělat? A nesníží spořitelny v brzké době úroky také blíže k 0%?

Zájem o stavební spoření během posledních let citelně upadal, neboť spořitelny nebyly schopny nabídnout retailovému segmentu konkurenceschopné produkty jak na poli spoření, tak i úvěrování. Podmínky stavebního spoření včetně velmi štědré státní dotace zcela neadekvátní termínovaným vkladům s delší fixací i spořícím účtům bez výpovědní lhůty. Hypotéky od bank překonávaly úvěry ze stavebních spoření i o více než 2%. Mezi více zajímavé produkty se řadily pouze úvěry na rekonstrukci pro bytová družstva/společenství vlastníků bytových jednotek a to ještě ani ne tak svými parametry (úroky, poplatky) jako spíše celkově omezenou nabídkou trhu (banky se stále do tohoto segmentu nehrnou).

Dlouhé období nízkých úroků

Zatímco úrokové sazby hypoték sráží dolů obecně velmi levné peníze a vyhlídka na dlouhé období nulových až mírně záporných sazeb na trhu, úroky spořících účtů drží stále nezdravě vysoko konkurenční boj o klienty, které s trhem svádějí především nové banky (Air Bank, Equa Bank, ZUNO či Sberbank). Riziko náhlého poklesu těchto úroků na 0,5% či níže neplyne ani tak z možné kartelové dohody nových bank, jako spíše z podstaty trvalé neudržitelnosti takto vysokých sazeb v momentě nulových úroků centrálních bank a výrazného přebytku likviditu na trhu. Co s úroky termínovaných vkladů udělal odchod konkurence z trhu (ERB Bank) bylo možné sledovat během 3/2016 – sazby se propadly ze dne na den o 50% níže. I to totiž nové jedničce na trhu termínovaných vkladů (J&T Banka) stačilo bohatě pro udržení prvenství.

Za těchto okolností může být stavební spoření lákavé pro nemálo klientů, neboť všech pět spořitelen na trhu stále drží sazby na úrovni 1% (u spořícího tarifu). Sjednáme-li si stavební spoření dnes, nebudeme sice moci na peníze 6 let sáhnout, ale na rozdíl od termínovaného vkladu (kde bychom u bank pro termín 5 let dosáhli i na 1,4%) nemusíme všechny peníze složit při sjednání produktu, ale můžeme postupně přikládat dohodnutou částku měsíčně. A sazbu máme garantovanou na 6 let dopředu. Po uplynutí 6 let se dnes obvykle sjednává pokles úroku na 0,05%, aby se předešlo nepříjemné situaci z minula v podobě nekonečných smluv za 4%.

Kolik naspoříte?

Nepříjemnou stránkou stavebního spoření jsou velmi vysoké poplatky za sjednání a vedení produktu. Za sjednání spoření zaplatíme 1% z cílové částky, tedy z nejčastějších 150 000 Kč celých 1 500 Kč. Modrá pyramida odpouští poplatek dětem a seniorům, Moneta Stavební spořitelna dětem. Česká spořitelna si nehledě na cílovou částku paušálně účtuje jen 495 Kč při sjednání online. Za vedení produktů zaplatíme u všech spořitelen 300-360 Kč ročně.

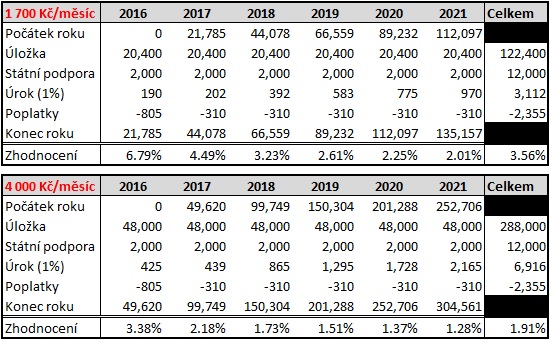

Tabulky níže nabízejí přehled průběhu spoření při měsíčních úložkách 1 700 Kč a 4 000 Kč pro spoření u ČS (poplatek za sjednání cílové částky 150 000 Kč nebo 300 000 Kč online 495 Kč, roční poplatek za vedení 310 Kč). Úložka 1 700 Kč/měsíc představuje minimum pro získání plné státní podpory (10% z ročního vkladu, max. 2 000 Kč), úložka 4 000 Kč/měsíc je pak cestou zužitkování nejvyšší možné cílové částky za minimální poplatek za sjednání produktu.

Celkový čistý zisk první varianty činí 12 757 Kč (průměrné nevážené roční zhodnocení 3,56%), u druhé varianty 16 561 Kč (1,91%). Na poplatcích zaplatíme v obou případech 2 355 Kč (u ostatních stavebních spořitelen díky vyššímu poplatku za sjednání produktu více), což je v době bezpoplatkových běžných účtů velmi nestandardní. Bez monopolu na státní dotace by si toto žádná stavební spořitelna nedovolila.

Má smysl zakládat stavební spoření dětem?

Na stavebním spoření je podstatná státní podpora, poplatky a úrok jsou druhořadé. Tedy vždy bude lepší, když si manželé sjednají každý své menší spoření namísto jednoho většího společného. Dříve bylo také velmi oblíbené sjednávat spoření dětem, ale s příchodem NOZ to může být velmi komplikované. Majetek psaný na děti nyní patří výhradně dětem a rodiče mají velmi limitované možnosti dispozice. Jinak řečeno, po doběhnutí 6 let je velmi nesnadné peníze z dětského spoření získat bez souhlasu opatrovnického soudu, což je papírování, kterému je záhodno se vyhnout. Dětem je rozumné nezakládat stavební spoření dříve než 6 let před dovršením 18. roku věku.