Definice Inflace

Inflace je statistická veličina, která vyjadřuje všeobecný růst spotřebitelských cen. Průměrná roční míra inflace tedy vyjadřuje procentní změnu průměrné cenové hladiny za posledních 12 měsíců oproti průměru 12 předchozích měsíců.

Roční průměrná inflace je trochu umělá veličina. Vypočítává se na roční bázi s pomocí tzv. spotřebního koše, kde se sleduje změna cen podle průměrného nákupu zboží, služeb a dalšího. Může se vám tak stát, že vaše náklady na bydlení, energie, benzín, či stravu se zvýší o 10% a úřad bude reportovat inflaci 1%. Prostě "nejste průměrní".

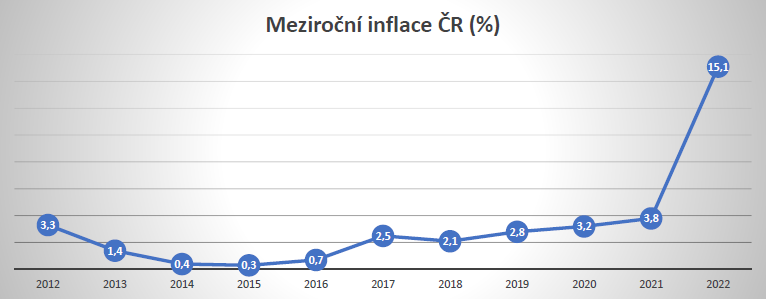

Jaká je v ČR průměrná roční míra inflace?

- Inflace 2022 = 15,1 % (skutečnost zveřejněná Českým statistickým úřadem)

- Inflace 2021 = 3,8 % (skutečnost zveřejněná Českým statistickým úřadem)

- Inflace 2020 = 3,2 % (skutečnost zveřejněná Českým statistickým úřadem)

- Inflace 2019 = 2,8 % (skutečnost zveřejněná Českým statistickým úřadem)

- Oficiální průměrnou roční míru inflace zjišťuje a zveřejňuje Český statistický úřad. Aktuální průměrná roční míra inflace je zveřejněna na webu ČSÚ.

Průměrná roční míra inflace v r.2022 činí 15,1%

Český statistický úřad zveřejňuje vždy po skončení roku výpis ze zjišťování průměrné inflace. Dopis ČSÚ se zjištěnou inflací roku 2022 ze dne 11.1.2023 si můžete stáhnout z www.banky.cz. Nejčastěji se tento výpočet ČSÚ využívá při obchodních jednáních o výši nájemného k nebytovým prostorám či bytům. Rovněž při meziročních jednáních o ceně dodávek mezi podnikateli. Nelze ovšem automaticky říct, že statistickou míru inflace mají strany obchodu automaticky respektovat. Inflace může zvýšit náklady podnikatele na suroviny či služby, ale každý podnikatel musí přemýšlet jak snížit jiné náklady. O cenách mezi podnikateli tedy rozhoduje trh - nabídka a poptávka.

Pojďme se ale ještě podívat na detaily statistické míry inflace v roce 2022. Průměry jsou vždy ošidné! Meziroční inflace spotřebitelských cen se v průběhu prvního pololetí držela v rozmezí 4,5 % až 9,4 %. V červenci 2022 ale začala postupně růst od 10,6% až do prosince 2022 do 15,1 %. V roce 2023 ekonomové očekávají ještě další růst spotřebitelských cen, který snad od druhého pololetí utlumí zásahy České národní banky.

Dopad inflace na vaše peníze zmírní spoření nebo investice

Pokud nechcete, aby vaše prostředky na běžných účtech u bank ztrácely na hodnotě přesně ve stejné % výši jako inflace, tak musíte aktivně jednat!

Konzervativní možností částečné ochrany před inflací je převedení prostředků na spořicí účty, nebo termínované vklady:

- úroky ze spořicích účtů a porovnání produktů bank pravidelně aktualizujeme. Peníze ze spořicích účtů můžete kdykoliv vybrat, pokud naleznete lepší příležitost k ochraně úspor před inflací.

- úroky z termínovaných vkladů bank a družstevních záložen vám pomohou zmírnit následky inflace, aniž byste riskovali. TV jsou pojištěné tak že i v případě krachu banky získáte sto procent vkladu i úroků.

Pokud zvažujete dynamicky chránit své úspory před inflací, je potřeba si vždy uvědomit do jakého rizika můžete vstoupit? Nabízí se mnoho variant investování nebo zúročení peněz, z nichž vybíráme:

- půjčka známému nebo v rodině, za vyšší úrok než poskytují termínované vklady? Pokud nemáte rozsáhlé zkušenosti s půjčováním peněz, nelze tuto ochranu před inflací doporučit. Většina takových půjček se změní v "černý sen věřitele" a v lepším případě dostanete zpět jistinu. V horším případě se budete peněz domáhat jen složit v právních sporech, nebo si zajistíte že s vámi příbuzní již ani nepromluví.

- investice do akcií s očekáváním, že trhy rostly, tak se to v roce 2022 nemůže změnit? Nejhorší je předvídat vývoj podle minulosti! Stačí se podívat na náš přehled a srovnání výkonů dynamických penzijních fondů a musí vám být jasné, že zisky nerostou do nebes. Po dobrých letech přichází pád. Ale nikdy není jisté, že po pádu už zrovna teď přichází růst.... Více otázek souvisejících s investování do akcií můžete nastudovat v našem článku. Pokud jste informovaný investor a nezainvestujete v tu nejhorší dobu, tak investice do akcií je prokazatelně dlouhodobě nejlepším způsobem zhodnocení peněz. Pak podle stoletých tržních statistik lze prokázat, že nákup akciového indexu je nejlepší ochranou před inflací. (Např. v této době ETF SP500 - mix největších společností obchodovaných na burze USA)

- investice do kryptoměn zavání očekáváním, že přece váš výnos musí inflaci překonat?! Logika těžby kryptoměny měřená spotřebou energie říká, že když rostou ceny energií, musí automaticky růst i kurzy kryptoměn. Ale pak přichází ke slovu racionální složka uvažování. Váš mozek se vás ptá čím jsou kryptoměny podloženy, jestli nebude jejich používání zakázáno vládami, apod? Všechny otázky zde nevyřešíme - jen je jisté, že kryptoměny mohou být tou nejvíce rizikovou složkou vašich investic. Myslete proto na to a pokud již chcete investovat, musí to být částka, kterou vás "nebude bolet", když ji ztratíte.

- investice do nemovitostí - tak to je většinové cesta, kterou volí řada čechů. Než by si nechali znehodnotit své finance inflací, tak raději zakoupí dům, stavební parcelu, nebo pole, louky, lesy. Není našim cílem teď na pár řádcích pokrýt všechna pozitiva a negativa investice do nemovitostí. Tudíž je konstatujeme, že investujte do nemovitostí, pokud máte opravdu dlouhodobé volné prostředky a zároveň máte čas se o nakoupené nemovitosti starat.

Ochrana před inflací nebo před podvody? Přemýšlejte než investujete!

Protože si náš portál zakládá na nestrannosti a podpoře finanční gramotnosti, musíme vás i na tomto místě upozornit, že nelze bezhlavě věřit jakékoliv reklamě! Vedou nás k tomu zkušenosti z bankovní poradny, kde již většinou řešíme "následky" špatných rozhodnutí vlivem reklamy.

Často tak můžete vidět reklamy uvádějící jako problém inflaci a jako řešení investice. Abyste se nestali "smutnými klienty naší bankovní Poradny" je nutné každou reklamní nabídku podrobit důkladnému zkoumání! Reklama často pod záminkou "musíte investovat, jinak vám úspory požere inflace" předvádí spokojené klienty, kteří nakoupili kryptoměny, nebo protiinflační dluhopisy.

Zkušený investor dokáže falešné nabídky odfiltrovat. Buďte prosím i vy takovými investory! Nebo se věnujte realitám, či místo investování ukládejte peníze do spořicích účtů a termínovaných vkladů.

Při vysoké inflaci si raději půjčte od banky

Tak jako jsme výše popisovali znehodnocující vliv inflace na úspory, lze podobnou logiku aplikovat i na půjčky a hypotéky.

Přichází vysoká inflace? Rychle si půjčte co nejvíce peněz. Splácet budete v příštích letech již znehodnocenými korunami.

Nechceme vás nabádat k nezodpovědnému zadlužování, ale vysoká inflace, znamená pokles reálné budoucí hodnoty vašich dluhů. Pokud tedy investujete do nemovitosti, nebo jiného aktiva s budoucím cash-flow, tak vyšší půjčka či hypotéka může být výhodná. Pokud ale budete chtít půjčit bez zajištění, nebo s nízkou mírou vlastních zdrojů, pravděpodobně narazíte na limity DSTI, nebo DTI.

Na co se používá míra inflace?

Využití je skutečně rozmanité:

- Česká národní banka si stanovuje inflační cíl a podle jeho (ne)plnění je schopna snižovat nebo zvyšovat úrokové sazby. Inflační cíl většiny centrálních bank (včetně ČNB) je 2%

- Většina nájemních smluv na komerční nemovitosti obsahuje inflační doložku. Tedy při růstu cen dochází automaticky k růstu nájemného. Někdy se podobná situace s růstem ceny nájmu podle výše inflace týká i pronájmu bytů. Tato praxe se nazývá indexace nájemného.

- Politická reprezentace obecně využívá informaci o dosažené míře inflace ke zdůvodnění změny mezd (např. stanovení minimální mzdy), platů ve státní správě, či důchodů a sociálních příjmů.

- Investoři a střadatelé poměřují výnos z investice nebo spoření vůči inflaci. Zjednodušeně lze pak říct, zda vaše prostředky ztratily nebo získaly na hodnotě.

Graf míry inflace v České republice 2011 - 2021:

Variantou inflace je stagflace. Pojmem ukazujícím na pohyb inflace je dezinflace. Extrémně vysoká a trvalá inflace se nazývá hyperinflace.

Opakem inflace je deflace (pokles cenové hladiny).

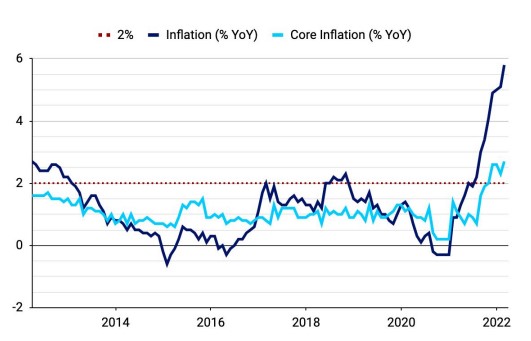

Průběžný graf míry inflace v Eurozóně 2012 - 2022:

Na přelomu roku 2021 a 2022 dochází ke zlomu v inflaci

[AKTUÁLNĚ] Nemovitosti výrazně podraží. Očekává se růst cen o 12-15 %

Po dvou letech útlumu se realitní trh chystá na oživení. S klesajícími úrokovými sazbami hypoték se zvyšuje poptávka po bydlení. A ceny nemovitostí pravděpodobně prudce vzrostou. Češi mají hlad po vlastním bydlení, a klesající sazby podněcují poptávku po realitách. To se zákonitě neobejde bez vlivu na nabídkové ceny bytů a domů, až na jedinou výjimku.

Dotazy k Inflace

Dluh za energie v insolvenci

Dobrý den, mám insolvenci a bohužel z důvodu inflace se hodně zdražil plyn. Budu mít vysoký dluh. Je možné i přes insolvenci si dluh za plyn dát na splátky?

Dobrý den,

můžete zkusit požádat o splátkový kalendář dodavatele plynu, ale on nemá povinnost Vám tuto službu poskytnout.

Spoření, inflace a znehodnocení celoživotních úspor

Dobrý den, inflace rychlým tempem ničila naše celoživotní úspory. Bude i nadále bit ten, kdo si celý život spořil? Jak hodně letos úrokové sazby u spořicích účtů poklesnou? Děkuji

Dobrý den,

za vysokou inflaci v posledních letech mohly tyto 3 faktory:

situace ve světě (covid, války, narušení dodavatelsko-odběratelských vztahů a nedostatky zboží/surovin)minulá vláda neustále uplácející voliče dárečky (nekonečné dávky a podpory pro všechny) - vrhnutím velkého množství peněz do ekonomiky se všechny peníze znehodnotilycentrální banka a její měnová politika, resp. bývalý prezident, který si vybral a jmenoval aktuální složení rady ČNB (banka upřednostnila ekonomický růst před razantnějším tlumením inflace)Letos se očekává další propad inflace ze současných 7,3% až na 2-3%. Úrokové sazby spořicích účtů budou tento trend velmi pravděpodobně kopírovat, tedy dojde k propadu úroků na spoření ze současných 6% třeba na polovinu.

Poučení pro příště? Nevolit populisty (ani do parlamentu ani na hrad), kteří neustále slibují rozdávání peněz všem. Je samozřejmě vždy lákavější volit někoho, kdo slibuje vyšší dávky, dotace, důchody a snadná řešení komplikovaných problémů. Žádný oběd ale není zadarmo a tuto hostinu zaplatili především střadatelé v podobě znehodnocených celoživotních úspor.

Bude i nadále bit ten, kdo si celý život spořil? V roce 2025 nás čekají další volby do Poslanecké sněmovny a většinu dle aktuálních preferencí mají bohužel populisté.

Penzijní spoření - vybrala jsem výsluhovou penzi, co dál?

Dobrý den, 15 let mám penzijní připojištění u NN pojišťovny. V říjnu jsem vybrala polovinu naspořené částky (výsluhová penze) . Nyní je mi 46 let, zůstatková naspořená částka je přes 120 tis. Poradíte mi, jak nyní nadále naložit a pokračovat s pojištěním? Lze částku a další spořené peníze (měsíčně spořím 1 500 Kč) nějak lépe zhodnotit? V tuto chvíli mám pocit, že spoření moc výhodné není. Velice předem děkuji za odpověď.

Dobrý den,

doporučuji současné penzijní připojištění převést do nového doplňkového penzijního spoření, dynamické nebo vyvážené fondy. Staré penzijní připojištění garantuje přinejhorším nezáporné zhodnocení, ale výměnou za tuto jistotu nulové ztráty nabízí jen velmi nízké zhodnocení (při zohlednění inflace se Vám úspory spíše znehodnocují). Nové doplňkové penzijní spoření nabízí výrazně vyšší možné zhodnocení, ale již negarantuje přinejhorším nezáporné zhodnocení (v některých letech může docházet k zápornému zhodnocení). Toto nové penzijní spoření funguje na trhu od roku 2013. Lze tak objektivně zhodnotit historii posledních 10 let, kdy zejména dynamické a vyvážené fondy dosáhly velmi slušných výsledků - viz náš srovnávač penzijních spoření.

Je už správný čas pro převod peněz na termínované vklady?

Dobrý den,

pokles úrokových sazeb se očekává až začátkem příštího roku (před koncem letošního roku by naopak inflace mohla ještě nepatrně růst vlivem nízké srovnávací základny loni). S převodem peněz na terminované vklady doporučuji ještě vyčkat a bedlivě sledovat rozhodnutí bankovní rady.

Články o Inflace

[AKTUÁLNĚ] Nemovitosti výrazně podraží. Očekává se růst cen o 12-15 %

…hu. Vesrovnání srokem 2021 klesal realitní trh odesítky procent. Situace seale začíná vracet ktrendu před nárůstemrepo sazeb (resp. předzrychlením inflace). „Významný nárůst čeká realitní trh zpohledu poptávky, ale také zpohledu prodávajících. Vposledních dvou letech bylo realizováno obecně m…

Obliba privátních značek i slevových kuponů stále roste – jedná se o způsoby, jak čeští spotřebitelů bojují s inflací

…kuponů a propagačních kódů. Podle průzkumu si 73 % českých spotřebitelů oblíbilo privátní značky a plánuje je kupovat i v době, kdy se vysoká míra inflace zlepší. Pouze 9 % respondentů uvedlo, že u privátních značek nezůstanou. Devět z deseti nakupujících také uvedlo, že při nákupu potravin l…

[AKTUÁLNĚ] ČNB znovu snížila úrokové sazby, repo se dostává na 5,75 %

…hny tři sazbyBankovní rada ČNB serozhodla snížit o půl procentního bodu všechny sazby. Snížení bylo obecně očekávaným krokem, zejména díky poklesu inflace vlednu a v únoru docíleného pásma mezi 2 a 3 %, v únoru dokonce na 2 %. Otázkou byla proto jen míra snížení (především) urepo sazby. Ihned…