Hypotéka pro podnikatele: jaké jsou její možnosti a jak ji získáte

Asi jen málokoho překvapí, že získat hypotéku

je pro podnikatele složitější než pro zaměstnance. Neznamená to ale, že na ni

nedosáhnete. Podívejte se, co všechno musíte splnit, abyste ji získali, a jaké

jsou základní varianty hypotéky pro podnikatele.

Pod pojmem hypotéka pro podnikatele se mohou

skrývat 2 odlišné půjčky:

- Klasická hypotéka na vlastní bydlení, o kterou žádají živnostníci a podnikatelé.

- Úvěr, který využijete na pořízení nemovitosti k podnikání.

Obě varianty mají svá specifika. Projdeme si je proto podrobněji.

Běžná hypotéka pro podnikatele

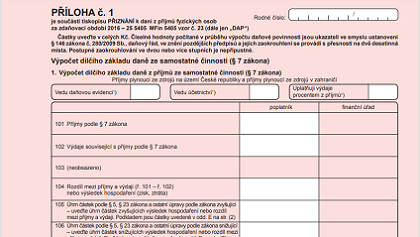

Jednou ze základních podmínek pro získání hypotéky, je prokázání příjmů.

Zatímco u zaměstnanců k tomu poslouží potvrzení o výši příjmů, které vystaví zaměstnavatel, OSVČ potřebují daňové přiznání. Některé banky přitom požadují daňová přiznání rovnou za 2 poslední zdaňovací období.

Co to pro vás znamená?

- Musíte mít dostatečnou podnikatelskou historii. Pokud jste svou živnost či podnikání odstartovali teprve letos, budete mít se získáním hypotéky pravděpodobně problémy. Banka totiž nevidí, jak se vaše příjmy vyvíjí a jak jsou stabilní.

- Hypotéku pro podnikatele si musíte naplánovat s dostatečným předstihem. Řada živnostníků a podnikatelů se totiž snaží daňová přiznání optimalizovat. Tedy co nejvíc snížit základ daně, aby státu zaplatili co nejméně. Jenže právě takový postup vaše šance na získání dostatečné půjčky výrazně zmenšuje. Proto si hypoteční úvěr včas naplánujte. A v daňovém přiznání, které podáte před žádostí o hypotéku, svůj zisk příliš nesnižujte.

Jak získat hypotéku pro podnikatele

Jak tedy musí vaše podnikání vypadat, abyste měli co největší šanci hypotéku pro podnikatele opravdu získat?

- V první řadě nesmí být ztrátové. Je to logické – pokud nevyděláte dost peněz na to, abyste byli v plusu, jak můžete vydělat dost na splácení půjčky na bydlení?

- Také nesmíte mít nedoplatky na sociálním ani na zdravotním pojištění. Pro banku byste totiž byli nespolehlivým plátcem. Jak může vědět, že budete včas platit měsíční splátky, když máte problémy i s uhrazením mnohem menších částek na sociálním a zdravotním pojištění?

- Potřebujete co nejvyšší základ daně. Čím vyšší je základ daně, tím víc vyděláváte. A tím spíš si tedy poradíte i se splácením hypotéky.

Z toho důvodu je také důležité, jakým způsobem uplatňujete odpočet výdajů. Pokud v daňovém přiznání uvádíte skutečné údaje, banka získá reálnější přehled o vašich příjmech a výdajích.

V nevýhodě tak mohou být OSVČ, které pro

odpočet nákladů využívají paušály. Zvlášť, když jejich hodnota dosahuje až 60

%.

Ne vždy ale banky započítávají výdajové paušály v plné výši. Někdy pracují pouze s částí paušální hodnoty a následně si samy spočítají váš předpokládaný čistý příjem.

Týká se to zejména povolání, u kterých je velký předpoklad, že jsou reálné náklady mnohem nižší než uváděný paušál.

Při vyplňování daňového přiznání dobře zvažte,

jaký způsob odpočtu výdajů využijete. Může to výrazně ovlivnit vaše šance na

získání hypotéky pro podnikatele.

Paušální vs. skutečné výdaje

Je logické, že podnikatelé, kteří uplatňují skutečné výdaje, mohou mít výhodu oproti paušalistům. Jejich příjem je totiž opticky vyšší.

Ne vždy je ale potřeba přejít kvůli získání hypotečního úvěru z paušálních výdajů na reálné. V některých situacích se vám takový krok dokonce nevyplatí.

Může to pro vás totiž znamenat nejen vyšší daně, ale také větší odvody na zdravotní a sociální pojištění. A je docela dobře možné, že hypotéku pro podnikatele získáte i s paušálními výdaji.

Obraťte se proto raději nejdřív na hypotečního poradce. Dokáže zjistit, na jaké úvěry dosáhnete i se započítáním paušálních výdajů. A poradí vám, jestli se vám přechod na odpočty skutečných výdajů vyplatí.

Další podmínky hypotéky pro podnikatele

Daňové přiznání ale není jedinou podmínkou pro získání hypotéky pro podnikatele. Obvykle musíte doložit ještě další podklady. Jsou to například:

- prokázání zaplacení daně z příjmů nebo vrácení přeplatku daně z příjmů,

- bezdlužnost vůči finančnímu úřadu,

- u příjmů z pronájmu také nájemní smlouva a vlastnický list k nemovitosti

- nebo výpisy z účtu (u některých poskytovatelů).

Ne vždy je ale pro poskytovatele důležitý základ daně. Můžete požádat také o uznání příjmů na základě obratu, který vyplývá z vašeho daňového přiznání. V takovém případě banka obvykle uzná část z vašeho obratu jako čistý roční příjem.

Někteří poskytovatelé navíc dokáží uznat váš příjem i na základě výpisů z účtu, a to hlavně u svobodných povolání. Může to ale být podmíněné nižším LTV.

Ať už prokážete svůj příjem jakkoliv, počítejte s tím, že se bude banka zajímat také o:

- váš obor a délku podnikání,

- roční obrat,

- čisté měsíční příjmy

- nebo o úspory, které můžete do nemovitosti investovat.

V současnosti totiž poskytovatelé v naprosté většině případů nabízejí maximálně 90% hypotéky. Zbylou část z ceny nemovitosti tak musíte zaplatit ze svého.

Podnikatelská hypotéka

Zatímco hypotékou pro podnikatele se obvykle rozumí úvěr na vlastní bydlení, jako podnikatelskou hypotéku banky většinou označují půjčku, kterou využijete k podnikání. Tedy například ke:

- stavbě domu, ve kterém si chcete zbudovat autoservis,

- nákupu bytu, ve kterém budete mít kancelář,

- koupi domu, ve kterém máte ordinaci

- a tak dál.

Podnikatelskou hypotéku využijete například na

nákup nebo stavbu domu, ve kterém si zařídíte autoservis.

Podnikatelskou hypotéku poskytují jen některé banky a jejich podmínky se výrazně liší. Zatímco někde je maximální doba splácení 10 let, jinde můžete půjčku platit i 30 let. Tedy stejně dlouho jako klasický úvěr na bydlení.

Rozdílná bývá také výše LTV. Pohybuje se od 70 % do 90 % z ceny zastavené nemovitosti. U některých poskytovatelů přitom můžete ručit pouze nemovitostí, na kterou si půjčujete.

Největší rozdíl je ale v maximální výši podnikatelské hypotéky. Zatímco někteří poskytovatelé vám půjčí nanejvýš 5 milionů korun, jinde se hranice pohybuje okolo 30 milionů korun. A najdou se i banky, u kterých můžete získat prakticky neomezený úvěr.

Také u podnikatelské hypotéky musíte samozřejmě předložit potřebné doklady související s vaším podnikáním. A to včetně finančních výkazů firmy – tedy rozvahy a výkazu zisků a ztrát.

Protože tuto půjčku nabízí jen některé banky,

může být hledání nejvhodnějšího úvěru složitější než u hypotéky pro

podnikatele. Proto se vyplatí obrátit se na hypotečního poradce. Ví, kteří

poskytovatelé mají podnikatelskou hypotéku ve svém portfoliu a za jakých

podmínek vám půjčí. Spolu s vámi proto dokáže najít ten nejvhodnější úvěr.

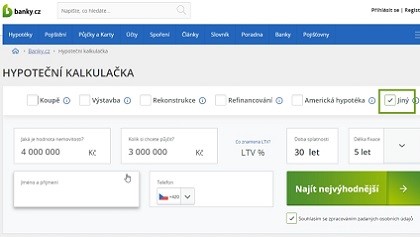

Anebo využijte pro výběr podnikatelské hypotéky kalkulačku.

S výběrem podnikatelské hypotéky vám pomůže i

hypoteční kalkulačka. Stačí zadat požadované údaje, zaškrtnout možnost Jiný a

odeslat žádost o kalkulaci.

Mohlo by vás zajímat

Hypotéka a exekuce: Víte, jak jí předejít a co dělat, když se dostanete do potíží?

Exekuce. Slovo, které děsí snad každého člověka, který má nějakou půjčku. A pokud máte hypoteční úvěr, je situace ještě složitější. Pokud se totiž dostanete do potíží se splácením, hrozí vám, že přijdete o bydlení. Podívejte se proto, jak exekuci na hypotéku zabránit a jak postupovat, když vám hrozí.

Na co myslet při nákupu první nemovitosti: Krok za krokem k úspěchu

Nákup první nemovitosti je významným životním krokem, který vyžaduje pečlivou přípravu a důkladné rozvažování. Klíčovým krokem je zhodnocení vašich finančních možností, abyste věděli, kolik si můžete dovolit investovat do hypotéky a dalších souvisejících nákladů. Před samotným nákupem je nutné se zaměřit na průzkum trhu a určit, která lokalita i typ nemovitosti nejlépe vyhovují vašim potřebám a budoucím plánům.

Hypotéka na vybavení bytu vám dá peníze na nábytek i TV. Víte, jak ji získat?

Hypotéka je jedním z nejčastějších způsobů, jak financovat nové bydlení. Víte ale, že vám pomůže i s pořízením nábytku nebo elektroniky? Takzvaná hypotéka na vybavení bytu vám na zařízení domácnosti půjčí i miliony korun.

Vývoj úrokových sazeb hypoték

Úrokové sazby hypoték prožívají poměrně turbulentní období. Poté, co se v roce 2020 přiblížily k historickým minimům, začaly opět růst. A to k téměř rekordním výškám. V roce 2023 vyskočily skoro k 6 %. Aktuálně ale znovu klesají. Podívejte se, co vývoj úrokových sazeb hypoték ovlivnilo a jak se úroky v posledních letech měnily.

Hypoteční turistika v roce 2024: Jak refinancovat hypotéku a ušetřit

Vzít si půjčku na bydlení a refinancovat ji třeba každé dva roky. I tak může vypadat hypoteční turistika. Tento pojem totiž označuje situaci, kdy klienti aktivně vyhledávají banky, které jim nabídnou výhodnější podmínky. A pak u nich žádají o refinancování hypotéky. I několikrát za dobu trvání úvěru. Od září 2024 se jim to ale nemusí vyplatit.

Z naší bankovní poradny

Hypotéka, rozvod, úmrtí a dědictví

Hypotéka, životní pojištění a úmrtí

Hypotéka na Slovensku

Po rozchodu nechci přítelovi ručit

KOMENTÁŘE k článku Hypotéka pro podnikatele: jaké jsou její možnosti a jak ji získáte

Zatím nejsou přidány žádné komentáře. Podělte se s námi o Váš názor.