Na refinancování má letos nárok 130 tisíc lidí. Můžou si tak výrazně zkrátit splácení

Zhruba 130 tisíc. Takový je počet lidí, kterým letos končí fixace hypotéky a můžou požádat o refinancování hypotéky. U něj zpravidla dostanou lepší úrok, než jaký jim nabídne jejich stávající poskytovatel. Za rok díky tomu ušetří tisíce korun.

Fixace hypotéky je pro její držitele naprosto zásadní údaj. Určuje, jak dlouho mohou počítat se stejným úrokem a tedy se stejnou výší splátek. A také, za jak dlouho si mohou podmínky hypotečního úvěru upravit.

Při žádosti o půjčku na bydlení si přitom lidé obvykle vybírají z několika různých termínů. Nejoblíbenější jsou tříleté a pětileté. A právě hypotéky s tříletou a pětiletou fixací hrají prim mezi úvěry, které mohou klienti letos refinancovat.

Výhodnější podmínky si tedy mohou vyjednat zejména držitelé půjček z let 2015 a 2017.

Úroky byly i méně než 2%

V uvedených letech se přitom úrokové sazby vesměs pohybovaly pod současnými hodnotami.

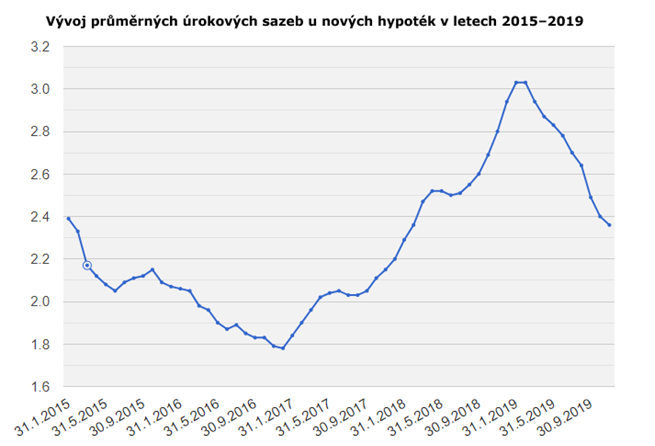

Potvrzují to statistiky České národní banky. Podle nich byl na konci loňského listopadu průměrný úrok u nových hypoték 2,36%. Na této úrovni byly sazby i začátkem roku 2015, brzy ale klesly a většinu roku se držely okolo 2%.

Stejně nízko byly také v roce 2017. A v jeho v prvním čtvrtletí byl úrok dokonce pod hranicí 2%.

V lednu a únoru 2015 byl průměrný úrok hypoték nad současnými hodnotami. Poté ale sazby výrazně klesly a nad 2,36% se znovu dostaly až předloni. Zdroj: Česká národní banka

Výhodnější podmínky = rychlejší splacení

Neznamená to ale, že klienty, kterým letos končí fixace, automaticky čekají horší podmínky. To v žádném případě. Zájemci o refinancování hypotéky totiž obvykle dostanou nižší úrok, než jaký nabízí nové hypotéky.

Je to dané tím, že z pohledu bank jsou tito lidé prověření. Poskytovatelé si mohou zkontrolovat jejich splátkovou historii a vidí, že se na ně mohou spolehnout. Tím pádem klesá rizikovost půjčky. A s ní také úroky.

V praxi to znamená, že lidé s hypotékou z roku 2015 mohou při refinancování počítat se srovnatelnými nebo výhodnějšími podmínkami, než jaké mají nyní. A ve výsledku tak ušetří.

Pouhé snížení úroků o 0,25 procentního bodu znamená u třímilionové hypotéky roční úsporu skoro 5 000 korun. Při pětileté fixaci tak lidé ušetří víc než dvě měsíční splátky. A například hypotéku na 25 let by za takových podmínek zvládli doplatit zhruba o tři čtvrtě roku dřív.

Ke snižování úroků přispívá i konkurence

U lidí, kterým letos končí tříletá fixace, je situace složitější. S výhodnějšími podmínkami aktuálně příliš počítat nemohou. Přesto se jim refinancování vyplatí. Získají díky němu lepší úrok, než když se spokojí s refixací u stávajícího poskytovatele.

Je to dané mimo jiné tím, že zájem o hypotéky loni klesal a právě refinancování je pro řadu poskytovatelů šance, jak získat nové (a navíc prověřené) klienty. Proto jsou často ochotní nabídnout zajímavější podmínky než stávající banka.

Stačí jen porovnat nabídky pomocí hypoteční kalkulačky. Na základě zadaných parametrů vám ukáže nejvýhodnější varianty refinancování, jaké jsou aktuálně na trhu. Sami je pak můžete srovnat s nabídkou na refixaci u své stávající banky.

Zástupci bank čekají zdražování

Samotné refinancování není nijak složité. O většinu administrativy se postará nová banka a zpravidla jí stačí i původní odhad nemovitosti. Řada poskytovatelů navíc umožňuje požádat o refinancování i rok před koncem fixace.

Právě to může být v současnosti výhodné. Zástupci bank totiž předpokládají, že v nejbližší době úroková sazba stoupne. V příštích týdnech by se podle nich mohla její průměrná výše vyšplhat na 2,5%.

Zároveň očekávají, že se okolo této hodnoty bude pohybovat i v dalších měsících. Podle poskytovatelů se tak vyplatí požádat o refinancování co nejdřív a využít nízké úroky.

Někteří poskytovatelé už sazby zvýšili

Zároveň je potřeba říct, že podobný vývoj bankéři očekávali také loni. Ještě na jaře předpokládali, že koncem roku 2019 se bude průměrný úrok pohybovat okolo 3%. Místo toho v listopadu spadl na 2,36%.

Od té doby ale někteří poskytovatelé sazby navýšili. Zdůvodnili to tím, že kvůli zdražování na mezinárodních bankovních trzích stouply jejich náklady na zajištění peněz pro hypotéky.

Aktuální situace nahrává dalšímu zlevnění

Také letos se může očekávaný vývoj rychle změnit. Výši úrokových sazeb na světových trzích totiž ovlivňuje mimo jiné i mezinárodní situace, a ta je kvůli posledním konfliktům na blízkém východě opět napjatá. Pokud se nezklidní, je možné, že sazby znovu klesnou.

Právě to by refinancování nahrálo ještě víc. A klienti by se mohli častěji dočkat úroků pod 2%.

Nezapomeňte si proto aktuální podmínky vždy předem ověřit. Pomůže vám s tím on-line výpočet hypotéky, který najde ty nejvýhodnější nabídky. A budete mít jistotu, že jste vybrali správně.

Mohlo by vás zajímat

HypoNews 07/24: Průzkum realitního trhu a jak nenaletět realitním makléřům

Jak se v 1. polovině roku 2024 změnil realitní trh? Jak nenaletět realitním makléřům při pořízení nemovitosti? To vše se dozvíte v červencových HypoNews.

Hypotéky s výhodnějšími podmínkami refinancování? Už jen do konce srpna

Konec výhodnějších podmínek pro hypotéky se blíží. Jestliže právě uvažujete o sjednání hypotéky, máte čas jen do konce srpna, abyste ještě stihli výhodnější podmínky pro refinancování a předčasné splacení. Od 1. září totiž začne platit nový zákon, který výrazně změní podmínky předčasného splacení úvěrů.

Vývoj úrokových sazeb hypoték

Úrokové sazby hypoték prožívají poměrně turbulentní období. Poté, co se v roce 2020 přiblížily k historickým minimům, začaly opět růst. A to k téměř rekordním výškám. V roce 2023 vyskočily skoro k 6 %. Aktuálně ale znovu klesají. Podívejte se, co vývoj úrokových sazeb hypoték ovlivnilo a jak se úroky v posledních letech měnily.

Hypotéka a konec fixace: Co dělat a na co se připravit

Konec fixace hypotéky je pro řadu rodin důležitým okamžikem, protože se jim naskýtá jedinečná příležitost optimalizovat podmínky úvěru a ušetřit na splátkách značnou částku. Přečtěte si, co znamená fixace hypotéky, jak zvolit její délku a co dělat na konci fixace.

Jakými způsoby můžete financovat vlastní bydlení?

Podle průzkumu, který proběhl v roce 2023, je pro mnoho Čechů jedním z jejich životních cílů pořízení vlastního bydlení. V některém z typů vlastního bydlení aktuálně žijí takřka tři čtvrtiny Čechů, vůbec nejčastěji se jedná o rodinný dům. V nájmu v současné době bydlí okolo 20 % lidí, více než polovina Čechů bydlících v nájmu, chce do vlastního. Jak financovat vlastní bydlení? Možností je hned několik.

Z naší bankovní poradny

Hypotéka, rozvod, úmrtí a dědictví

Hypotéka, životní pojištění a úmrtí

Hypotéka na Slovensku

Po rozchodu nechci přítelovi ručit

KOMENTÁŘE k článku Na refinancování má letos nárok 130 tisíc lidí. Můžou si tak výrazně zkrátit splácení

Zatím nejsou přidány žádné komentáře. Podělte se s námi o Váš názor.