Vlastní bydlení? Bez hypotéky na něj dosáhnete za 56 let

Našetřit si na vlastní bydlení je rok od roku

těžší. Zatímco na konci roku 2019 k tomu stačilo „jen” něco přes 118 průměrných

měsíčních platů, na konci minulého roku už to bylo přes 130 platů. Doba spoření

se tak o rok prodloužila. Vyplývá to z údajů, které nedávno zveřejnila Modrá

pyramida.

Analýza Modré pyramidy porovnává průměrnou

mzdu s průměrnou cenou za typický byt. Tedy za byt o velikosti zhruba 65 metrů

čtverečních.

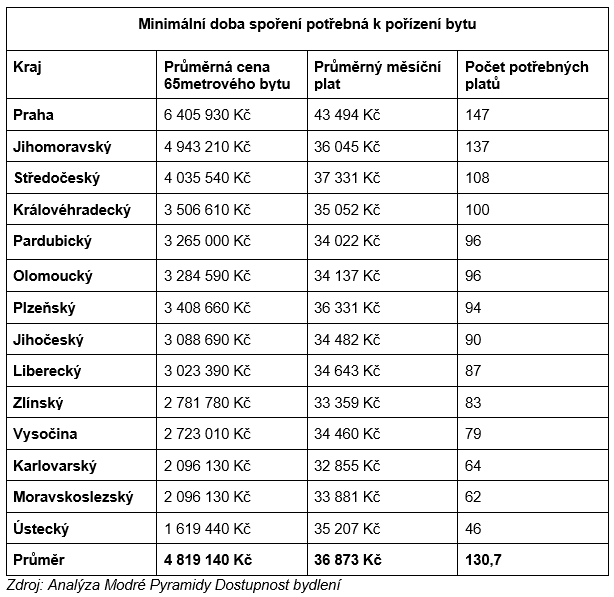

Výsledek je jednoduchý – na nákup takového bytu potřebujete 130,7 měsíčního platu. To je necelých 11 let spoření.

V praxi je to složitější

Ve skutečnosti je ale doba spoření mnohem delší. Uvedené údaje totiž nezohledňují běžné výdaje – například na jídlo, nájem nebo na cestování do práce.

Pokud tyto náklady odečteme, průměrná doba šetření se z 11 roků protáhne na těžko uvěřitelných 56 let.

„I když si odpustíme kulturu, vzdělávání i dovolenou, musíme počítat s výdaji v průměru asi 130 tisíc korun ročně. A to nepočítáme nájemné, které je v průměru okolo 12 tisíc korun. Z platu nám tak na spoření na koupi nemovitosti nezbývá dost peněz. V ideálním případě by si tímto způsobem Češi na vlastní byt naspořili za 56 let. To je naprosto nereálné,” okomentoval výsledky analýzy manažer obchodní sítě Modré pyramidy Petr Bartoň.

Nejdražší je Praha, nejlevnější Ústecký kraj

Důležité také je, kde si novou nemovitost pořizujete. Náklady se totiž v jednotlivých regionech výrazně liší.

Asi nepřekvapí, že nejdéle spoří na vlastní bydlení lidé v Praze. Za 65 metrový byt tam lidé dají 147 průměrných pražských platů. A pokud bychom vzali v úvahu celorepublikový platový průměr, museli by si lidé našetřit dokonce 174 mezd.

Jen těsně za Prahou zaostal Jihomoravský kraj. Lidé tam na pořízení zmíněného bytu potřebují 137 průměrných regionálních platů.

Naopak suverénně nejlevnější bydlení je v Ústeckém kraji, kde lidem stačí 46 průměrných mezd.

Nemovitosti zdražily o 75 %

Ve většině krajů navíc potřebná doba spoření meziročně stoupla. Výjimkou je jen Zlínský a Jihočeský kraj, kde lidé loni na vlastní bydlení potřebovali méně průměrných platů než o rok dřív. A také Liberecký kraj, kde se situace meziročně nezměnila.

Problém je, že ceny bydlení rostou výrazně rychleji než platy. Zatímco průměrná cena za metr čtvereční vyskočila o 16 %, průměrná mzda se zvýšila jen o 7 %.

Podle údajů Eurostatu se za posledních 5 let zvedly ceny bytů v České republice dokonce o 59,5 %. Průměr Evropské unie je přitom výrazně nižší – 29,4 %.

České statistiky navíc mluví ještě o větším zdražení. Zatímco v roce 2015 zaplatili lidé za metr čtvereční v průměru 41 800 korun, loni to bylo 73 800 korun. Tedy zhruba o 75 % víc.

Současný problém: ceny materiálu rostou

Zdražování navíc pokračuje. Stavební trh se totiž v posledních měsících potýká s nedostatkem materiálu i pracovních sil.

V praxi to znamená, že stavebníci musí za materiál zaplatit víc peněz. A také přidat na mzdách dělníkům, kteří do Česka často míří ze zahraničí.

Podle květnových dat Českého statistického úřadu stouply ceny stavebních materiálů meziročně o 7,8 %. Za stavební práce pak zaplatíte o 2,7 % víc než před rokem.

S hypotékou stačí jen roční plat

Z těchto dat jasně vyplývá, že jediným řešením, jak získat dost peněz na vlastní bydlení, je pro většinu lidí hypotéka. Dá vám až 90 % z ceny nemovitosti.

Potřebujete tedy naspořit jen 10 % – tedy zhruba jeden roční plat.

Přestože jsou to stále statisíce korun, rozhodně je ušetříte snadněji než peníze na celý byt či dům. Splátka hypotéky přitom vychází podobně jako měsíční nájemné. Na rozdíl od něj ale vkládáte peníze do vlastní nemovitosti.

Pokud si navíc půjčujete na stavbu domu, můžete se připravit i na zdražování materiálu. Stačí požádat o vyšší půjčku, než nutně potřebujete. Až 20 % z hypotéky totiž můžete nedočerpat. Bez jakýchkoliv sankcí.

Zároveň je třeba říct, že také hypotéky v posledních měsících zdražují. A zřejmě jen tak nepřestanou. Proto se vyplatí využít sáhnout po této půjčce dřív, než sazby ještě vzrostou.

Pomůže vám s tím hypoteční kalkulačka. S její pomocí si vyfiltrujete nejvýhodnější nabídky, které odpovídají vašim požadavkům. A snadno tak vyberete hypotéku, která se vám nejvíc vyplatí.

Mohlo by vás zajímat

HypoNews 07/24: Průzkum realitního trhu a jak nenaletět realitním makléřům

Jak se v 1. polovině roku 2024 změnil realitní trh? Jak nenaletět realitním makléřům při pořízení nemovitosti? To vše se dozvíte v červencových HypoNews.

Hypotéky s výhodnějšími podmínkami refinancování? Už jen do konce srpna

Konec výhodnějších podmínek pro hypotéky se blíží. Jestliže právě uvažujete o sjednání hypotéky, máte čas jen do konce srpna, abyste ještě stihli výhodnější podmínky pro refinancování a předčasné splacení. Od 1. září totiž začne platit nový zákon, který výrazně změní podmínky předčasného splacení úvěrů.

Vývoj úrokových sazeb hypoték

Úrokové sazby hypoték prožívají poměrně turbulentní období. Poté, co se v roce 2020 přiblížily k historickým minimům, začaly opět růst. A to k téměř rekordním výškám. V roce 2023 vyskočily skoro k 6 %. Aktuálně ale znovu klesají. Podívejte se, co vývoj úrokových sazeb hypoték ovlivnilo a jak se úroky v posledních letech měnily.

Hypotéka a konec fixace: Co dělat a na co se připravit

Konec fixace hypotéky je pro řadu rodin důležitým okamžikem, protože se jim naskýtá jedinečná příležitost optimalizovat podmínky úvěru a ušetřit na splátkách značnou částku. Přečtěte si, co znamená fixace hypotéky, jak zvolit její délku a co dělat na konci fixace.

Jakými způsoby můžete financovat vlastní bydlení?

Podle průzkumu, který proběhl v roce 2023, je pro mnoho Čechů jedním z jejich životních cílů pořízení vlastního bydlení. V některém z typů vlastního bydlení aktuálně žijí takřka tři čtvrtiny Čechů, vůbec nejčastěji se jedná o rodinný dům. V nájmu v současné době bydlí okolo 20 % lidí, více než polovina Čechů bydlících v nájmu, chce do vlastního. Jak financovat vlastní bydlení? Možností je hned několik.

Z naší bankovní poradny

Hypotéka, rozvod, úmrtí a dědictví

Hypotéka, životní pojištění a úmrtí

Hypotéka na Slovensku

Po rozchodu nechci přítelovi ručit

KOMENTÁŘE k článku Vlastní bydlení? Bez hypotéky na něj dosáhnete za 56 let

Zatím nejsou přidány žádné komentáře. Podělte se s námi o Váš názor.