- 1. Výběr poskytovatele

- 2. Zajištění a dodání podkladů bance

- 3. Odhad nemovitosti

- 4. Schvalování hypotéky

- 5. Podpis smlouvy a čerpání úvěru

- Doba vyřízení hypotéky

- Hypotéka na refinancování

- Hypotéka na nákup domu či bytu

- Hypotéka na stavbu domu

- Hypotéka na rekonstrukci nemovitosti

- Hypotéka na vypořádání majetkových poměrů

Požádat o půjčku a za týden či za dva mít

peníze na účtu. Tak si stále řada lidí představuje vyřízení hypotečního úvěru.

Ve skutečnosti je to ale složitější. Doba vyřízení hypotéky se totiž odvíjí od

řady faktorů, včetně toho, na co si půjčujete. Podívejte se, jak dlouho trvá

vyřízení hypotéky v konkrétních případech.

Jak dlouho trvá vyřízení hypotéky, záleží

například na tom:

- jak jste aktivní,

- jak rychle dokáže odhadce určit cenu nemovitosti

- nebo kdy o hypoteční úvěr žádáte.

Například v létě, kdy jsou lidé na dovolené, totiž zabere sjednání úvěru víc času než třeba na jaře.

Pokaždé vás ale čeká několik fází, kterými musíte projít.

1. Výběr poskytovatele

S dobou vyřízení hypotéky úzce souvisí výběr poskytovatele. Čím dřív ho zvolíte, tím dřív začnete jednat o podmínkách hypoteční smlouvy.

Neznamená to ale, že máte výběr uspěchat. To v žádném případě!

Důležité je hledat s dostatečným předstihem. A důkladně si porovnat podmínky v jednotlivých bankách. Počítejte však s tím, že vám to zabere spoustu hodin.

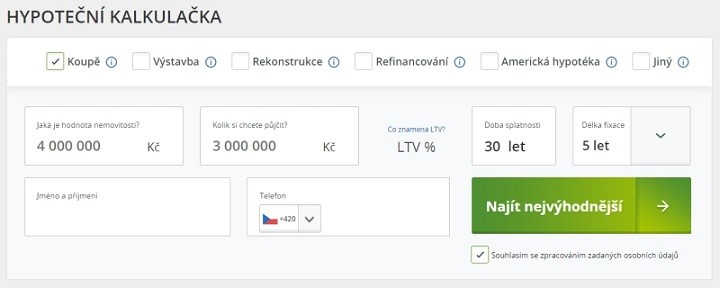

Abyste si tuto práci zjednodušili, využijte hypoteční kalkulačku. Zadáte do ní informace o plánované půjčce a za okamžik získáte soupis jednotlivých nabídek.

S výběrem vhodného poskytovatele vám pomůže

hypoteční kalkulačka, se kterou rychle porovnáte aktuální nabídky na trhu.

Ještě lepší je obrátit se na hypotečního poradce. Pomůže vám najít nabídku, která nejlépe odpovídá vašim požadavkům, a navíc vás provede celým vyřízením hypotéky. Od podání žádosti až po čerpání. A pomůže vám dobu vyřízení hypotéky co nejvíc zkrátit.

2. Zajištění a dodání podkladů bance

Jakmile si vyberete poskytovatele, musíte mu dodat potřebné doklady.

Právě tato fáze nejvíc ovlivňuje, jak dlouho trvá vyřízení hypotéky. Zatímco výběr banky vám s pomocí hypoteční kalkulačky či hypotečního poradce zabere maximálně pár dní, na přípravu a dodání podkladů obvykle potřebujete 1–2 týdny.

A co přesně banka požaduje? Pro schválení vaší hypotéky potřebuje například:

- žádost o hypoteční úvěr,

- průkaz totožnosti a další doklad (občanský průkaz, pas nebo řidičský průkaz),

- potvrzení příjmů ze zaměstnání nebo daňové přiznání (u OSVČ),

- případně potvrzení o rodičovském příspěvku nebo jiných typech příjmu, které splňují podmínky pro schválení hypotéky,

- potvrzení o úhradě vyměřené daně,

- výpisy z běžného účtu za 3–6 měsíců,

- rezervační smlouvu nebo návrh kupní smlouvy,

- list vlastnictví,

- nabývací titul k nemovitosti,

- projekt výstavby a položkový rozpočet (u hypotéky na výstavbu či rekonstrukci),

- a další.

Ideální je, když máte tyto podklady připravené už při podání žádosti o hypotéku.

3. Odhad nemovitosti

Kromě uvedených podkladů potřebuje banka také odhad nemovitosti pro hypotéku. Hned po podání žádost vám proto dá seznam odhadců, které o něj můžete požádat. Pokud se obrátíte na jiné znalce, hrozí, že banka odhad neuzná.

Někteří poskytovatelé odhad nemovitosti také rovnou zadají sami. Nemůžete si tak sice zvolit odhadce, zato ale ušetříte čas i starosti.

V určitých případech (zejména ve větších městech) se můžete s bankou domluvit i na takzvaném on-line odhadu. V takovém případě stačí dodat pouze aktuální fotky domu či bytu a vyplnit potřebný formulář. Banka si pak ověří, jaká je obvyklá tržní cena podobných nemovitostí v dané lokalitě a podle toho připraví odhad.

Takové řešení je podstatně rychlejší. Zatímco

vypracování klasického odhadu smluvním znalcem trvá 1–2 týdny, zrychlený odhad

můžete dostat i do několika hodin.

Banka vám ho ale nabídne jen u některých nemovitostí – například u bytu v novostavbě, která stojí v dobré lokalitě. On-line odhad často také bývá o něco nižší, než když odhadce navštíví nemovitost osobně.

V některých případech můžete využít zrychlený

odhad. Týká se to například nových bytů v dobré lokalitě.

4. Schvalování hypotéky

Jakmile dodáte potřebné doklady, je vše na bance a vy příliš neovlivníte, jak dlouho vyřízení hypotéky ještě potrvá.

Banka nyní například prověří vaši bonitu a zkontroluje úvěrovou historii. Poté rozhodne, za jakých podmínek a jestli vůbec vám půjčí.

Pokud jste ale využili služby hypotečního poradce, riziko, že banka vaši žádost zamítne, je minimální. Na případné problémy by vás totiž včas upozornil.

Může se také stát, že si od vás poskytovatel vyžádá ještě další podklady. Samozřejmě se vyplatí dodat je co nejdřív.

Když vše půjde dobře, zvládnete tuto fázi do 1 týdne.

5. Podpis smlouvy a čerpání úvěru

Jakmile banka vaši žádost schválí, máte v zásadě vyhráno. Dejte si ale pozor na podmínky čerpání hypotéky. Je navázané na různé kroky, které jsou určené ve smlouvě. Obvykle to bývá:

- podpis kupní smlouvy,

- potvrzení o zaplacení zbylé části kupní ceny z vlastních zdrojů,

- pojištění nemovitosti a vinkulace ve prospěch banky,

- dodání ověřené zástavní smlouva

- či podání návrhu na vklad zástavního práva.

Čím dřív tyto podmínky splníte, tím dřív můžete čerpat.

Doba vyřízení hypotéky

Jak dlouho tedy trvá vyřízení hypotéky? Pokud půjde vše bez komplikací, vyřešíte vše zhruba za 4 týdny.

Zároveň ale počítejte s tím, že se doba vyřízení hypotéky liší podle jejího účelu. Podívejte se tedy, jak dlouho trvá vyřízení hypotéky v konkrétních případech.

Hypotéka na refinancování

Nejjednodušší je situace u refinancování hypotéky. Nepotřebujete totiž novému poskytovateli dodávat zdaleka tolik dokladů jako při nákupu či stavbě nemovitosti. Často si tak vystačíte například s původním odhadem ceny nemovitosti.

Ne vždy je to ale výhodné. Ceny domů a bytů totiž v posledních letech výrazně stoupají a podle nového odhadu může být hodnota vašeho bytu podstatně vyšší než u staré hypotéky. Díky tomu můžete při refinancování dosáhnout na lepší podmínky.

Pokud si ale vystačíte se starým odhadem, zvládnete vyřízení hypotéky i za 2 týdny.

Hypotéka na nákup domu či bytu

Při nákupu nemovitosti už žádný ze zmíněných kroků nepřeskočíte. Přesto vše obvykle zvládnete do 4 týdnů (pokud se neobjeví žádné komplikace).

Nejvíc času přitom často zabere odhad nemovitosti. Pokud vám tedy banka nabídne zrychlený odhad, můžete dobu vyřízení hypotéky výrazně zkrátit.

Hypotéka na stavbu domu

Nejsložitější je hypotéka na stavbu domu.

Kromě už uvedených věcí k ní potřebujete také připravený projekt a rozpočet. Od

těchto dokumentů se pak odvíjí například odhad nemovitosti.

Nejnáročnější je získat úvěr na stavbu domu. A

jak dlouho trvá v takovém případě vyřízení hypotéky? I 5–6 týdnů.

Záleží tedy na tom, jak rychle se vám podaří projekt získat.

A jak dlouho trvá vyřízení hypotéky na stavbu domu? Obvykle musíte počítat s 5–6 týdny.

Hypotéka na rekonstrukci nemovitosti

Doba vyřízení hypotéky na rekonstrukci je oproti stavbě domu o něco kratší. Opět se sice neobejdete bez projektu, ale protože už nemovitost stojí, má odhadce o něco snadnější práci.

Zpravidla se tak vejdete do 4–5 týdnů.

Hypotéka na vypořádání majetkových poměrů

Hypoteční úvěr využijete i na vypořádání dědického podílu nebo společného jmění manželů při rozvodu. Oproti předchozím variantám, je situace podstatně jednodušší a vše můžete zvládnout i za 2 týdny.

Ovšem pozor, pokud se rozvádíte a dosud jste hypotéku spláceli společně, musí banka schválit převod úvěru pouze na jednoho dlužníka. Jenže jeden člověk obvykle nemá takovou bonitu jako pár. A proto hrozí, že banka převod zamítne.

Mohlo by vás zajímat

HypoNews 07/24: Průzkum realitního trhu a jak nenaletět realitním makléřům

Jak se v 1. polovině roku 2024 změnil realitní trh? Jak nenaletět realitním makléřům při pořízení nemovitosti? To vše se dozvíte v červencových HypoNews.

Hypotéky s výhodnějšími podmínkami refinancování? Už jen do konce srpna

Konec výhodnějších podmínek pro hypotéky se blíží. Jestliže právě uvažujete o sjednání hypotéky, máte čas jen do konce srpna, abyste ještě stihli výhodnější podmínky pro refinancování a předčasné splacení. Od 1. září totiž začne platit nový zákon, který výrazně změní podmínky předčasného splacení úvěrů.

Vývoj úrokových sazeb hypoték

Úrokové sazby hypoték prožívají poměrně turbulentní období. Poté, co se v roce 2020 přiblížily k historickým minimům, začaly opět růst. A to k téměř rekordním výškám. V roce 2023 vyskočily skoro k 6 %. Aktuálně ale znovu klesají. Podívejte se, co vývoj úrokových sazeb hypoték ovlivnilo a jak se úroky v posledních letech měnily.

Hypotéka a konec fixace: Co dělat a na co se připravit

Konec fixace hypotéky je pro řadu rodin důležitým okamžikem, protože se jim naskýtá jedinečná příležitost optimalizovat podmínky úvěru a ušetřit na splátkách značnou částku. Přečtěte si, co znamená fixace hypotéky, jak zvolit její délku a co dělat na konci fixace.

Jakými způsoby můžete financovat vlastní bydlení?

Podle průzkumu, který proběhl v roce 2023, je pro mnoho Čechů jedním z jejich životních cílů pořízení vlastního bydlení. V některém z typů vlastního bydlení aktuálně žijí takřka tři čtvrtiny Čechů, vůbec nejčastěji se jedná o rodinný dům. V nájmu v současné době bydlí okolo 20 % lidí, více než polovina Čechů bydlících v nájmu, chce do vlastního. Jak financovat vlastní bydlení? Možností je hned několik.

Z naší bankovní poradny

Hypotéka, rozvod, úmrtí a dědictví

Hypotéka, životní pojištění a úmrtí

Hypotéka na Slovensku

Po rozchodu nechci přítelovi ručit

KOMENTÁŘE k článku Jak dlouho trvá vyřízení hypotéky?

Hypotéka, Komentoval(a): Zeminka

Uf, tak moc dík za všechny informace. Tak snad to půjde tak rychle, jak píšete. Jaká banka je momentálně nejrychlejší a má nejmenší úroky? Docela na to chvátáme, už máme zamluvený jeden byteček. A vzhledem k naší situaci na to opravdu chvátáme.

Hypotéku potřebujeme, Komentoval(a): Ruminka

Díky za kompletní článek o vyřízení hypotéky. Docela mě to zaujalo. Máme v plánu stavět a už nám zbývá pouze vyřízení hypotéky. Takže snad to půjde takhle rychle.

Re: Potřebujeme hypotéku, Komentoval(a):

Dobrý den, doporučuji vyplnit hypo formulář v naší hypoteční kalkulačce. Naši specialisté Vám udělají nejlepší možnou nabídku.