Pojištění domácnosti a pojištění nemovitosti: Víte, jak se liší?

Jedno chrání nábytek a elektroniku, druhé stěny, podlahy a střechu. Tak se dá zjednodušeně popsat hlavní rozdíl mezi pojištěním domácnosti a pojištěním nemovitosti. Pokud bydlíte ve vlastním domě nebo bytě, potřebujete obě pojistky. Podívejte se, proč to tak je, co všechno tato pojištění řeší a na co si dát pozor.

- Rozdíly mezi pojištěním domácnosti a nemovitosti

- Co zahrnuje pojištění domácnosti?

- Co zahrnuje pojištění nemovitosti?

- Krytí u pojištění domácnosti a nemovitosti

- Výhody pojištění domácnosti

- Nevýhody pojištění domácnosti

- Výhody pojištění nemovitosti

- Nevýhody pojištění nemovitosti

- Pojistná částka u pojištění majetku

- Vyhněte se podpojištění

- Cena pojištění domácnosti a pojištění nemovitosti

- Jak pojištění majetku vybrat

Pojištění domácnosti a pojištění nemovitosti mají mnoho společného. Obě pojistky jsou součástí majetkového pojištění. A dohromady vám dokážou nahradit prakticky veškeré škody způsobené počasím, vandaly nebo například zloději.

Rozdíly mezi pojištěním domácnosti a nemovitosti

Obě zmíněné součásti pojištění majetku se ale liší tím, co přesně chrání.

Pojištění domácnosti vám zaplatí škody, které vzniknou na vybavení vašeho domu či bytu. Ať už je to nábytek, obrazy, nebo vybavení kuchyně.

Pojištění nemovitosti chrání samotnou stavbu. Řeší tedy škody, které vzniknou na oknech, stěnách, střeše nebo na stropech. Netýká se ale vybavení.

Co zahrnuje pojištění domácnosti?

Pojištění domácnosti se vztahuje mimo jiné na:

nábytek,

elektrospotřebiče,

kuchyňské přístroje,

knihy

nebo na peníze a cennosti.

Zkrátka na veškeré vybavení, které máte doma. Navíc se týká i věcí, které máte v:

garáži,

kufru auta,

ve sklepě

nebo třeba v panelákové kočárkárně.

Využije ho proto prakticky každý.

Některé pojišťovny do této pojistky zahrnují dokonce i kuchyňskou linku, plovoucí podlahy nebo obložení stěn.

Přístup jednotlivých poskytovatelů k tomuto vybavení se ale liší. Zatímco někde najdete škody na kuchyňské lince v pojištění domácnosti, jinde budou součástí pojištění nemovitosti. Proto si vždy ověřte, co přesně pojistka zahrnuje.

Co zahrnuje pojištění nemovitosti?

Pojištění nemovitosti se vztahuje na stavbu a její pevné součásti. Obvykle tedy řeší škody způsobené na:

stěnách,

podlahách,

stropech,

střeše,

oknech,

dveřích,

obkladech

nebo radiátorech.

Zároveň kryje přípojky inženýrských sítí nebo vedlejší stavby na vašem pozemku. Pokud tedy máte u domu bazén nebo samostatnou garáž, můžete je do pojištění nemovitosti také zahrnout.

Tyto stavby ale musíte předem specifikovat a uvést ve smlouvě. A pro každou z nich stanovit samostatnou pojistnou částku.

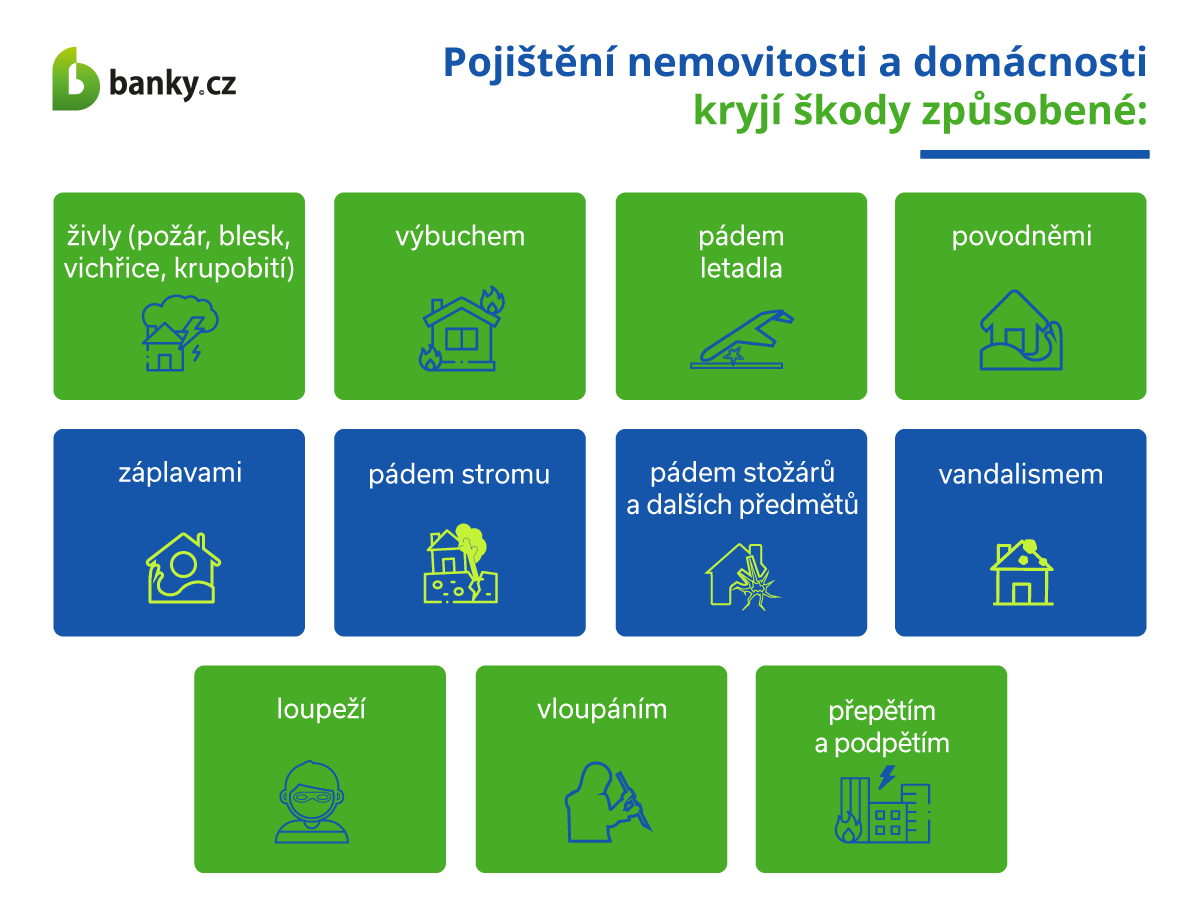

Krytí u pojištění domácnosti a nemovitosti

Oba typy pojištění řeší prakticky stejná rizika. Pomůžou vám tedy uhradit škody způsobené:

živly – požárem, bleskem, vichřicí, krupobitím a podobnými vlivy;

výbuchem;

pádem letadla;

povodněmi;

záplavami;

pádem stromu;

pádem stožárů a dalších předmětů;

vandalismem;

loupeží;

vloupáním

nebo například přepětím a podpětím.

Pojišťovny jednotlivá rizika obvykle sdružují do takzvaných balíčků, které se liší rozsahem krytí. Je tedy jen na vás, zda si vystačíte se základní ochranou, nebo sáhnete po all risk pojištění, které se vztahuje na veškerá rizika.

Ideální je sestavit si pojištění na míru. Tuto možnost ale nabízejí jen někteří poskytovatelé.

Jak nastavit krytí domácnosti a nemovitosti

Při výběru rizik myslete na to, které situace vám opravdu hrozí. Ať neplatíte za škody, kterých se bát nemusíte.

Důležité je zejména umístění vašeho bytu nebo domu. Pokud bydlíte na kopci a v okolí nemáte rybníky, řeky ani potoky, nepotřebujete pojištění proti povodním. Stejně tak se v 10. patře panelového domu nemusíte bát pádu stromu.

Pozor! Při pojištění domácnosti a nemovitosti musíte rozlišovat povodeň a záplavu. Povodeň je způsobená vylitím vody ze břehů řek, potoků, rybníků, přehrad, jezer a dalších vodních ploch. Oproti tomu záplavy bývají způsobené srážkami – třeba přívalovými dešti.

Výhody pojištění domácnosti

Hlavní výhodou pojištění domácnosti je, že díky němu získáte klid.

„Správně nastavené pojištění ochrání klienty před veškerými škodami. I v případě požáru nebo vykradení bytu dokáže nahradit majetek, o který přišli. Jen je potřeba myslet na to, že by lidé měli mít vše nafocené – nebo alespoň to dražší vybavení. Usnadní jim to řešení pojistné události,“ říká Miroslav Čejka, pojišťovací specialista portálu Banky.cz.

Poskytovatelé navíc k pojištění domácnosti nabízejí řadu bonusů a připojištění. Mezi ty nejzajímavější patří:

a pojištění odpovědnosti z občanského života.

Asistenční služby

Základní asistenční služby poskytují pojišťovny k pojištění domácnosti většinou automaticky. Kromě nich obvykle nabízejí také rozšířené asistenční služby, které mají vyšší limity pojistného plnění a širší rozsah krytí.

„I základní asistenční služby fungují v režimu 24/7 – tedy nepřetržitě. Klient je může využít, pokud si například zabouchne dveře nebo potřebuje nutnou pomoc instalatéra. V některých případech je součástí asistenčních služeb také právní poradenství. Limit pojistného plnění u jednotlivých služeb ale bývá omezený. Navíc se vztahuje pouze na vykonanou práci a drobný materiál,“ upozorňuje Miroslav Čejka.

A pamatujte, že rozsah asistenčních služeb se u jednotlivých poskytovatelů liší.

Pojištění odpovědnosti

Součástí pojištění domácnosti bývá také pojištění odpovědnosti z občanského života. Některé pojišťovny ho nabízejí už v základním balíčku pojištění, zatímco jinde si ho musíte sjednat jako připojištění.

Určitě byste ho neměli vynechat. Pomůže vám totiž vyřešit škody, které neúmyslně způsobíte někomu jinému. Tedy když v obchodě omylem shodíte a rozbijete vystavené zboží nebo když se porouchá pračka a vytopí sousedy.

U řady poskytovatelů se tato pojistka vztahuje i na škody, které způsobí také další členové vaší domácnosti – včetně psů a koček. Případně na ně můžete pojištění odpovědnosti rozšířit.

Nevýhody pojištění domácnosti

Konkrétní podmínky pojištění domácnosti se u jednotlivých poskytovatelů liší. Vždy si ale musíte dát pozor na jednu věc – na výluky z pojištění. Říkají, na které situace se pojištění nevztahuje.

Mezi nejčastější výluky patří škody způsobené:

teroristickým útokem,

válkou,

zásahem státní moci a veřejné správy,

vaší nedbalostí, případně nedbalostí osob z vaší domácnosti – tedy když vám kupříkladu vyhoří byt kvůli tomu, že jste zapálenou svíčku nechali bez dozoru.

Pozor na sublimity

Kromě toho musíte u pojištění domácnosti sledovat také sublimity. Tedy limity pojistného plnění, které se vztahují k určitému typu vybavení nebo druhu škod.

Může se tak stát, že svou domácnost pojistíte na 1 500 000 korun, jenže limit pro krádež elektroniky bude jen 50 000 korun. A to vám zdaleka nemusí stačit.

„Klient by měl sublimity vždy zkontrolovat ještě před podpisem smlouvy. A podle toho zvolit vhodnou variantu pojištění. Případně, pokud to pojišťovna umožňuje, sublimity navýšit, aby odpovídaly klientovým potřebám,“ zdůrazňuje odborník na pojištění Dušan Šídlo.

Výhody pojištění nemovitosti

Jak už jsme zmínili, pojištění na dům či byt kryje stejná rizika jako pojištění domácnosti. Vztahuje se ale na škody způsobené na stavbě a jejích součástech.

Pokud tedy bydlíte ve vlastním, pořiďte si ho spolu s pojistkou domácnosti. Oba produkty se totiž doplňují.

Představte si, že se třeba zloději vloupají do vašeho domu, ukradnou vám elektroniku, zničí drahá garážová vrata a poškodí radiátory. Pojištění domácnosti vám zaplatí ukradené věci. A pojištění nemovitosti uhradí opravu nebo výměnu poškozených vrat a radiátorů.

Kromě lepšího krytí majetku vám pojištění nemovitosti přinese ještě další výhodu – často k němu získáte pojištění odpovědnosti z vlastnictví nemovitosti.

Pojištění odpovědnosti z vlastnictví nemovitosti

Na rozdíl od odpovědnostního pojištění domácnosti se tato pojistka vztahuje na škody, které souvisejí s provozem nemovitosti.

Týká se tedy situací, kdy:

sousedy vytopíte kvůli tomu, že u vás praskne potrubí;

okolní byty poničí požár, který se rozšířil od vás;

kolemjdoucí uklouzne na vašem namrzlém chodníku a zlomí si nohu.

Tato pojistka tak doplňuje pojištění odpovědnosti z občanského života.

Nevýhody pojištění nemovitosti

Také u pojištění na dům či byt si důkladně projděte rozsah pojištění. U jednotlivých pojišťoven se může výrazně lišit.

A stejně jako u dalších produktů si také u pojištění na dům či byt dejte pozor i na výluky.

Pojistná částka u pojištění majetku

U pojištění majetku proti požárům, povodním a dalším rizikům je důležité správně stanovit pojistnou částku. Tedy maximální sumu, kterou vám pojišťovna vyplatí, když dojde k pojistné události.

Jak nastavit pojistnou částku u pojištění domácnosti

U pojištění domácnosti by měl limit pojistného plnění odpovídat hodnotě veškerého vybavení, které doma máte.

Abyste ji zjistili, projděte si celý dům nebo byt, zapište si vybavení a poté spočítejte jeho cenu. Myslete přitom i na zdánlivé maličkosti, jakou jsou třeba knihy nebo drobné elektrospotřebiče.

Pojištění pak nastavte na novou hodnotu věcí. I při totální škodě tak získáte dost peněz na nákup nového vybavení.

Zároveň se nezapomeňte ujistit, že všechny sublimity odpovídají vašim potřebám.

Jak nastavit pojistnou částku u pojištění nemovitosti

U pojištění na dům či byt je nastavení pojistné částky jednodušší. U nových nemovitostí většinou stačí využít jejich kupní cenu (případně odhadní cenu, pokud ji máte například kvůli hypotéce).

U starších domů a bytů si projděte realitní servery a hledejte inzeráty s nemovitostmi, které se co nejvíc podobají té vaší – velikostí, lokalitou i stavem. A podle zjištěných údajů zkuste cenu odhadnout.

Případně můžete využít služby odhadce nemovitostí. Počítejte ale s tím, že za ně zaplatíte.

Vyhněte se podpojištění

U pojištění domácnosti a pojištění nemovitosti si dejte pozor také na podpojištění. Vznikne, když majetek pojistíte na nižší částku, než jaká je jeho reálná hodnota.

„Pokud dojde ke škodě, pojišťovna klientovi vyplatí jen část skutečné hodnoty jeho majetku. Obvykle je to ještě méně, než na kolik je klient pojištěný. Poskytovatelé totiž pojistné plnění krátí stejným poměrem, kterým je daný člověk podpojištěný,“ vysvětluje Miroslav Čejka, pojišťovací specialista portálu Banky.cz.

Když tedy byt v hodnotě 4 000 000 korun pojistíte jen na polovinu, pojišťovna vám při totální škodě vyplatí maximálně 1 000 000 korun – polovinu z částky, na kterou jste pojištění.

Zásadní jsou pravidelné aktualizace

Je pravda, že menší podpojištění (přibližně do 20 %) pojišťovny většinou tolerují. Přesto je lepší neriskovat a podobným situacím se vyhnout.

Jak?

Kromě správného nastavení pojistné částky je potřeba pojistku pravidelně aktualizovat – ideálně alespoň 1× za 2 roky.

„Hodnota majetku totiž časem roste. Například tím, že si pořídíte nové vybavení domácnosti nebo proto, že zrekonstruujete bytové jádro. Ceny nemovitostí navíc dlouhodobě stoupají i díky vývoji trhu a rostoucím cenám stavebních materiálů a prací,“ zdůrazňuje odborník na pojištění Dušan Šídlo.

Pravidelnou aktualizací pojistky dokážete na zvyšování cen reagovat. A zabráníte nechtěnému podpojištění.

Právě podpojištění a neaktualizovaná smlouva patří k nejčastějším chybám, které lidé u pojištění majetku dělají. Seznamte se i s dalšími! Najdete je v našem článku Nejčastější chyby u pojištění, které byste měli znát.

Cena pojištění domácnosti a pojištění nemovitosti

Pro většinu lidí je důležitá také cena pojištění domácnosti a nemovitosti. Odvíjí se od několika faktorů:

rozsah pojištění – zpravidla platí, že čím víc rizik pojistka kryje, tím je dražší;

místo pojištění – povodňová zóna nebo lokalita s vysokou kriminalitou cenu pojistky zvyšují;

velikost nemovitosti – čím je byt či dům větší, tím je zpravidla dražší – a tím víc zaplatíte;

spoluúčast – vyšší spoluúčast vám pomůže snížit pojistné;

výše pojistné částky – opět platí, že čím bude vyšší, tím dražší je pojištění.

Jak už jsme ale zmínili, na výši pojistné částky byste neměli zbytečně šetřit. Hrozilo by vám podpojištění. Raději upravte rozsah pojištění či spoluúčast.

Ušetřit pomůže komplexní pojištění majetku

Pokud hledáte způsob, jak ušetřit, můžete vyzkoušet také komplexní pojištění majetku. Je to balíček, který v sobě spojuje pojištění domácnosti a pojištění nemovitosti.

Výhodou je, že získáte komplexní krytí za nižší cenu, než když si pojištění domácnosti a pojištění nemovitosti sjednáte zvlášť.

A protože vše řešíte u jedné pojišťovny, bude vyřízení rychlejší a jednodušší.

Zároveň si však důkladně pročtěte pojistné podmínky. A ujistěte se, že neobsahují žádné výluky, které by vám vadily.

Jak pojištění majetku vybrat

S výběrem konkrétního majetkového pojištění vám pomůže naše srovnání pojištění domácnosti nebo srovnání pojištění nemovitosti.

Stačí zadat základní údaje a naši specialisté podle vašich požadavků vyhledají ty nejvýhodnější nabídky na trhu a pošlou vám je. A poradí vám i se správným nastavením pojistek.

Získáte tak pojištění, které vám výrazně pomůže s řešením škod. A to i těch největších.

Dům za vás sice nepostaví a nevrátí vám ani oblíbené křeslo, ale poskytne vám peníze, za které si veškerý majetek pořídíte znovu.

Mohlo by vás zajímat

Elektrokola a elektromobily: Jak na pojištění

S rostoucím počtem elektrokoloběžek, elektrokol, elektroaut a dalších vozidel na baterie se zvyšuje i počet krádeží a nehod. Jaké pojištění si sjednat?

Zrušení a výpověď povinného ručení

Máte sjednané povinné ručení a chcete ho zrušit? V tom případě jste se pustili do čtení toho správného článku. Dozvíte se v něm, kdy je možné povinné ručení zrušit a přiblížíme vám proces výpovědi povinného ručení krok po kroku.

Pojistná událost – Jak postupovat při dopravní nehodě

Podle policejních statistik v roce 2023 šetřila policie 94 945 dopravních nehod. Reálně číslo je ale pochopitelně násobně vyšší, protože k řadě nehod není třeba přivolat policii. Jak postupovat v případě, že se dopravní nehoda nevyhnula ani vám a jak škodnou událost nahlásit pojišťovně?

Co všechno kryje povinné ručení?

Každý majitel vozidla má zákonnou povinnost mít sjednané povinné ručení. Ne všichni řidiči však mají jasno v tom, co povinné ručení kryje. Pojďme se tedy společně podívat na to, co obvykle povinné ručení obsahuje a na co se naopak nevztahuje a také na to, co ovlivňuje cenu povinného ručení.

Vyplácení životního pojištění: Co vás čeká a jak postupovat

Po těžkých úrazech, při vážné nemoci nebo dlouhodobé hospitalizaci vám dá jistotu, že nezůstanete bez prostředků. Přesně to umí životní pojištění. A v případě vaší smrti pomůže zajistit rodinu. Stačí jen požádat o peníze. Podívejte se, jak vyplácení životního pojištění funguje.

Z naší bankovní poradny

Jsem bez práce v insolvenci, chci si zřídit živnost

Dobrý den, mám insolvenci a splaceno téměř 15%. Bohužel jsem cca 5 měsíců bez zaměstnání kvůli zranění a posílám jen 1 100 Kč. Mám v plánu si zařídit živnost. Lze to? Informují o tom správce. A jaká je částka, co musím hradit na sociální a zdravotní pojištění? Musím hned cca 7 500 Kč, i když nebude příjem velký?

Dobrý den,

jste-li v insolvenci a bez práce, zřízení živnosti Vás může z důvodu povinných plateb za odvody (sociální a zdravotní pojištění) nehledě na výši výdělku přivést do ještě větších problémů. Živnost si v insolvenci zřídit můžete, ale budete mít pravděpodobně problémy s dodavatelsko-odběratelskými vztahy (žádný odběratel Vám neposkytne zálohu, žádný dodavatel Vám nedodá služby/materiál/zboží na fakturu - jen za hotové). Doporučuji vše velmi dobře zvážit.

Daňové přiznání - odstěhovala jsem se do zahraničí

Dobrý den. Poslední tři roky žiji a pracuji v zahraničí (v Rakousku). Veškeré příjmy mám zde a samozřejmě je také daním a každý rok podávám daňové přiznání. Mám však stále trvalý pobyt v ČR (u rodičů). Původně jsem si myslela, že ve chvíli, kdy vše řádně zdaním a přiznám v zemi, kde reálně všechno vydělám a žiju, tak by mělo být vše v pořádku, poslední dobou mi však začal vrtat hlavou onen nezrušený trvalý pobyt. Chtěla jsem se proto zeptat. Zdali mě čekají nějaké problémy nebo případné sankce, pokud jsem za roky, kdy žiji v zahraničí české daňové přiznání neřešila. Z Česka jsem za celé tři roky neměla vůbec žádný příjem a většinu roku (cca 300 dní v roce) jsem se zdržovala na rakouském území. Předem děkuji za odpověď.

Dobrý den,

při nulových zdanitelných příjmech v ČR nemáte povinnost podávat daňové přiznání v ČR, žádné sankce Vám za minulost v tomto ohledu nehrozí. Pokud jste se neodhlásila ze zdravotního pojištění, pravděpodobně bude třeba dořešit pojistné za minulost s Vaší zdravotní pojišťovnou (zpětné odhlášení/doložení pobytu v zahraničí nebo doplacení).

Odvody za mě platí stát

Dobrý večer, prosím o radu. Jsem na úřadech vedená jako pečovatel o osobu blízkou a mimo to pracuji brigádně u jedné obchodní společnosti. Na úřadě mi bylo řečeno, že jsem tzv. státní pojištěnec, jako tomu bylo celou dobu. Tudíž stát za mě platí sociální a zdravotní pojištění. Celý rok co si brigádně přivydělávám, mi zaměstnavatel i z tak mizerného výdělku strhává obě dvě pojištění. Na výpisu z pojišťovny je uvedený plátce stát, ale na výplatní listině to mám každý měsíc strženo z platu. Mám nárok na vrácení těchto peněz? Veškeré doklady jsem zaměstnavateli poskytla, ale ten prostě mlží. Děkuji za odpověď.

Dobrý den,

osoba za kterou platí pojištění stát (rodič na rodičovské, pečovatel, student, senior, nezaměstnaný) nemusí každý měsíc hradit odvody v zákonem stanovené minimální výši. Pokud si ale nějaké peníze vyděláte, platíte z nich všechny odvody (ovšem jen ze skutečného výdělku).

Příklad: pokud by za Vás stát pojištění neplatil a Vy byste si vydělávala méně než minimální mzdu, srážely by se Vám odvody odpovídající minimální mzdě

Zdanění DPČ a daňové přiznání

Dobrý den, obracím se na Vás s dotazem ohledně daní z DPČ. Od 1.6.2023 do 31.1.2024 jsem měla podepsané daňové prohlášení u zaměstnavatele a můj hrubý příjem byl vždy okolo 15 000 Kč. Ze mzdy se mi tedy odečetlo zdravotní a sociální pojištění, ale kolonka u zálohové daně zůstala prázdná. Od 15.1. 2024 jsem začala už pracovat na HPP a tam podepsala také prohlášení k dani. Došlo tedy k souběhu, i když jsem již minulého zaměstnavatele o slevy na leden nežádala. Vím, že za leden 2024 budu muset v lednu 2025 vrátit FÚ slevu na poplatníka. Ráda bych se Vás zeptala, zda jsou tedy daně z DPČ takto v pořádku? Jen mě zarazilo, že se mi žádné daně neodečítaly. Děkuji za odpověď.

Dobrý den,

za rok 2023 máte povinnost podat daňové přiznání (byť se Vám žádné zálohy na daň nesrážely) - učiňte tak elektronicky do 30/4/2025. Nulové zálohy na daň z příjmu byly výsledkem uplatňované slevy na poplatníka (reálně daně neplatíte až do výše celoročního příjmu 205 600 Kč). Více info v našem článku Jak vyplnit daňové přiznání

Pojmy ve slovníku

All risk pojištění

Je pojištění, které kryje případy všech nahodilých pojistných rizik a škod, které by se klientovi mohly přihodit.

ZOBRAZIT CELÝ VÝZNAMAlokační poměr

Je poměr, ve kterém se pojistné rozděluje mezi zvolené investiční fondy. Alokační poměr pojistného si určuje sám klient (pojistník), který je pojištěný a ten je také oprávněný v průběhu plateb pojistného a trvání smlouvy alokační poměr měnit.

ZOBRAZIT CELÝ VÝZNAMAsistence u pojištění

je soubor služeb, který poskytuje pojišťovna, nebo jí najatá společnost pro klienty (pojistníky). Může být poskytován bezplatně (je v ceně pojistky), nebo bývá připlácen klientem.

Jedná se například o radu klientovi po telefonu jak postupovat při hlášení dopravní nehody, pomoc při zajištění autorizovaného servisu, zajištění služby náhradního vozidla, a pod.

Asistenční služba

Je služba klientovi v případě pojistné události hrazena pojišťovnou. Výše asistenčních služeb je závislá na zvolení limitů pojistného.

Například při povinném ručení, kdy je prostřednictvím asistenční služby klientovi hrazen odtah vozu do servisu, nebo náhradní vůz. U pojištění domácnosti například zámečník pro odemknutí zabouchnutých dveří, oprava domácích spotřebičů, a pod.

KOMENTÁŘE k článku Pojištění domácnosti a pojištění nemovitosti: Víte, jak se liší?

Zatím nejsou přidány žádné komentáře. Podělte se s námi o Váš názor.