Půjčka v exekuci: Co byste o ní měli vědět a jak ji získat

Zaujalo vás spojení „půjčka v exekuci“? Říkáte si, že přece musí být nedosažitelná, když má zájemce o úvěr nejen negativní záznamy v úvěrových registrech, ale dokonce i v registru vymáhání. Jenže i půjčka při exekuci se dá získat, přestože je jen málo finančních domů, které ji nabídnou. Rizika půjčky v exekuci jsou obrovská, nicméně mohou být překonána zásadní výhodou této půjčky. Kdy a jak? To se dozvíte v našem průvodci půjčkami na exekuci.

- Co je půjčka v exekuci a jak se liší od dalších úvěrů

- Jak dlouho trvá půjčka v exekuci

- Jak vybrat nejlepší půjčku v exekuci?

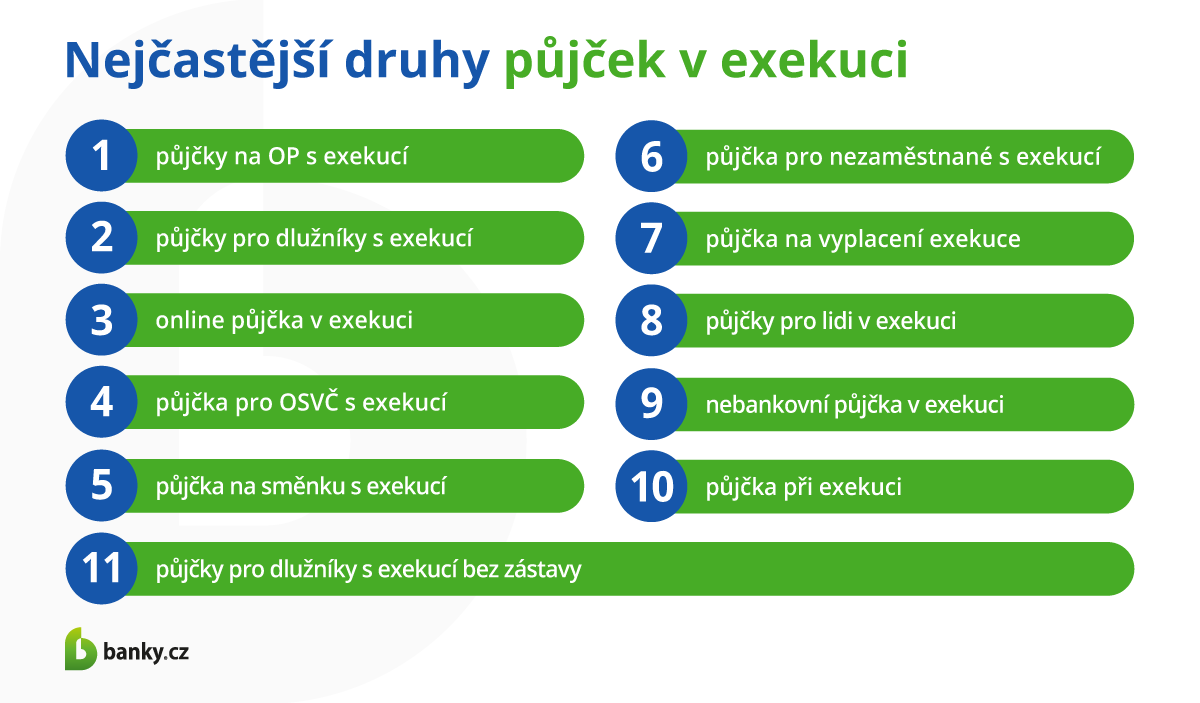

- Nejčastější druhy půjček v exekuci

- Kdy dát přednost půjčce v exekuci?

- Jaké jsou podmínky pro získání půjčky v exekuci

- Kolik stojí půjčka v exekuci?

- Jak na správné nastavení splátek?

- Výhody půjček v exekuci

- Nevýhody půjček v exekuci

- Regulace v oblasti půjček v exekuci

- Bankovní versus nebankovní půjčky v exekuci

- Často se ptáte

Co je půjčka v exekuci a jak se liší od dalších úvěrů

„Půjčka v exekuci je úvěrem extrémním. Získat se dá jedině od nebankovní společnosti a vyřizuje se ve dvou režimech: jako půjčka účelová a půjčka bez uvedení účelu. V prvním případě je účelem půjčky vyplacení se z exekuce, ve druhém případě jde jen o další zadlužení navíc. Výplata z exekuce je jediná přijatelná forma úvěru v exekuci, neboť pomůže snížit náklady na umoření dluhu. Cena (byť i tak drahé půjčky) je totiž nižší než náklady na exekuci. Navíc, pokud částku z exekuce dlužník uhradí do 30 dní od doručení výzvy, bude mu odpuštěna polovina poplatků,“ objasňuje specifika půjčky Petr Jermář, specialista na finance Banky.cz.

Jak dlouho trvá půjčka v exekuci

Záleží především na částce, kterou chcete z půjčky čerpat. Půjde-li o několik desítek tisíc korun, může se úvěr nasmlouvat na zhruba roční splácení. Když jde o vyplacení se z exekuce většího rozsahu, může se jednat i o několikaleté splácení.

Na opačné straně najdete půjčky sloužící pro další zadlužení se v exekuci. Zde počítejte jen s cirka měsíční, maximálně několikaměsíční splatností celé vypůjčené částky, plus patřičného navýšení. Více informací o půjčkách pro dlužníky naleznete zde.

5 000 Kč sazba RPSN p.a. platná pro půjčku ve výši 5 000 Kč na 30 dní

5 000 Kč splátka úvěru platná pro půjčku ve výši 5 000 Kč na 30 dní

výše úvěru maximální výše půjčky, není-li stanovena její přesná hranice, je max. výše úvěru závislá na bonitě klienta

Jak vybrat nejlepší půjčku v exekuci?

Půjčka v exekuci je ošemetným tématem, nad kterým vždycky visí Damoklův meč. Zadlužovat se nad rámec exekuce je naprostý nesmysl, a proto byste o takovém úvěru neměli ani uvažovat, a ani hledat „ten nejlepší“.

Jedině když chcete využít možnosti odpuštění poloviny poplatků z exekuce a vyhnout se vysokým nákladům na exekutora, může půjčka v exekuci získat dobrý smysl a účel. V tomto případě vybírejte podle:

- ceny (RPSN)

- podmínek získání: jestli bude nutné zastavit nemovitost nebo ručit movitým majetkem

- přednost dejte úvěru, který dovoluje zdarma hýbat se splátkami (předčasné splacení, či naopak odklad splátky). A když ne zdarma, tak alespoň za co nejnižší poplatky.

Nejčastější druhy půjček v exekuci

- půjčky na OP s exekucí

- půjčky pro dlužníky s exekucí

- půjčky pro dlužníky s exekucí bez zástavy

- půjčka pro OSVČ s exekucí

- půjčka na směnku s exekucí

- půjčka pro nezaměstnané s exekucí

- půjčka na vyplacení exekuce

- půjčky pro lidi v exekuci

- nebankovní půjčka v exekuci

- půjčka při exekuci

- online půjčka v exekuci

Kdy dát přednost půjčce v exekuci?

„V exekuci má smysl další zadlužení jen v případě, že se z ní chcete vykoupit, a tím uspořit značnou částku na exekučních poplatcích. Při výběru úvěru v exekuci se zaměřte na nutnost zástavy nemovitosti. Někteří poskytovatelé totiž právě půjčku v exekuci podmiňují ručením nebo zástavou movité či nemovité věci. I při drobném prodlení se splátkou pak můžete o věci nebo dokonce o střechu nad hlavou rychle přijít,“ varuje Miroslav Majer, CEO portálu Banky.cz.

Na trhu jsou i alternativy k půjčce v exekuci. Mezi všemi úvěry je to však jen úzká skupina půjček bez registru. Někteří poskytovatelé totiž vynechávají i CEE (exekuční rejstřík) a úvěruschopnost svých klientů zkoumají jen podle jejich příjmů, výdajů a majetkového zázemí (viz výše zmíněná zástava).

Jaké jsou podmínky pro získání půjčky v exekuci

Podmínek je jen minimum:

- prokázat svou totožnost - osobní doklady, bankovní identita

- prokázat své pravidelné příjmy.

Záležitosti zahájené exekuce si poskytovatel dohledá sám.

Kolik stojí půjčka v exekuci?

Levnou půjčku rozhodně nečekejte. Půjčky v exekuci nebo na exekuci s sebou nesou ohromné úvěrové riziko. A poskytovatelé si nechají zaplatit za to, že toto riziko na sebe vezmou a peníze vypůjčí.

Jak na správné nastavení splátek?

Správné nastavení splátek je jediné možné: jen tak vysoké, abyste po jejich uhrazení měli dost prostředků jak na běžný (i když skromnější) život. Jste-li v exekuci, budete značně omezeni srážkami. Ale pokud si berete půjčku na vykoupení se z teprve chystané exekuce, je vhodné splácení přizpůsobit tak, aby zbylo i na drobné spoření a tvorbu finančních rezerv.

Výhody půjček v exekuci

- možnost vykoupit se z exekuce, která je násobně dražší

Nevýhody půjček v exekuci

- drahý úvěr

- extrémní riziko předlužení

- riziko střetu s lichvářem

- omezený počet poskytovatelů

- omezený výběr

- někdy příliš krátká doba splatnosti

- ohromné sankce z prodlení

Regulace v oblasti půjček v exekuci

Půjčky v exekuci, byť se to může na první pohled jevit jinak, také mohou podléhat regulaci. Týká se to však jen těch poskytovatelů, kteří získali licenci ČNB. Exekuce je pro ně sice překážkou v bonitě klienta, ale zákon jim dovoluje bonitu posuzovat i podle jiných parametrů. Například podle majetkového zázemí.

Půjčky od soukromých osob nebo úvěrových firem bez licence jsou samozřejmě mimo regulaci. Zde se setkáte jen s nabídkami lichevního charakteru. A proti zvůli poskytovatelů bude možné se bránit pouze nákladnou soudní cestou. Na rozdíl od toho regulované půjčky umožňují bezplatné řízení u finančního arbitra. Jeho rozhodnutí má účinek rozhodnutí soudu.

Bankovní versus nebankovní půjčky v exekuci

V tomto případě není nad čím uvažovat: banka půjčku v exekuci, nebo na vyplacení se z exekuce, nikdy neposkytne. Vybírat lze jen z nabídek nebankovních.

Často se ptáte

Jaké typy půjček jsou dostupné pro osoby v exekuci?

Z oblasti spotřebitelských úvěrů jde o jen velmi úzký okruh půjček bez registru, případně úvěrů přímo určených na vyplacení se z exekuce.

Na co si dát pozor při hledání půjčky v exekuci?

Především na osobu poskytovatele, zda je držitelem licence ČNB. Dále na celkovou cenu půjčky a na možnost si během trvání půjčky odložit jednu nebo více splátek.

Jak mohu zlepšit svou šanci na získání půjčky i přes exekuci?

Další zadlužení se v exekuci nemá žádný smysl. Nejprve uhraďte probíhající exekuci, tím si bonitu značně zvýšíte, protože ukončená exekuce se z Exekučního rejstříku maže do 15 dní od jejího uzavření. Uvažujte spíše o tvorbě finanční rezervy, než o cestě do dalšího zadlužení.

Co dělat, když mám exekuci a potřebuji půjčku

Jestliže máte exekuci, je další zadlužení vyloženě špatná cesta. Jedině pokud byste plánovali půjčku na uhrazení a ukončení aktuální exekuce, oslovte poskytovatele, kteří drobné exekuce tolerují a půjčují na jejich uhrazení.

Kde si půjčit, když mám exekuci?

Na trhu najdete několik poskytovatelů, kteří tolerují drobnější a méně závažné exekuce.

Proč je těžké získat půjčku s exekucí nebo se záznamem v registru

Důvodem je vysoké úvěrové riziko. Poskytnutím půjčky v exekuci nebo půjčky bez registru se poskytovatel vydává všanc riziku neplacení. Každý z poskytovatelů se k tomuto riziku staví po svém.

Banky se mu zcela vyhýbají, a tak půjčku bez registru, natož v exekuci, neposkytnou. Stejně je tomu u části nebankovních společností. Ty ostatní si kompenzují úvěrové riziko navýšením cen všech poskytovaných úvěrů všem svým klientům.

Mohlo by vás zajímat

Půjčka od soukromé osoby

Půjčka od soukromé osoby, ale též půjčka od soukromého investora. Oba názvy půjčky říkají, že nejde o úvěr od banky, ale ani od licencované nebankovní společnosti. Už tento fakt samotný by ve vás měl vzbudit zvýšenou opatrnost. Může se půjčka od soukromníka vyplatit? A co si vyžádá za svou často dost velkou shovívavost ohledně nižší bonity a příjmů?

Půjčka pro cizince: Jak ji získat

Jste v České republice cizincem, ale žijete tady, pracujete a platíte daně? Pak vaše jiné než české občanství nebude při vyřizování bankovní půjčky žádnou překážkou. U nebankovních společností ale situace tak jednoznačná není. Přečtěte si vše důležité o půjčkách pro cizince. Zjistěte, jak zvýšit své šance na schválení žádosti. Co bude při vyřizování půjčky pro cizince jinak než u tuzemských zájemců o úvěr?

Kdy se vyplatí konsolidace půjček

Aby se konsolidace úvěrů vůbec mohla vyplatit, je potřeba ji provést správně. Co to znamená? Ve výsledku nejde o nic složitého: úspěšné sloučení půjček musí splňovat jen několik zcela základních (a jistě uznáte, že i očekávatelných) podmínek. Podívejte se, jak na nejvýhodnější konsolidaci půjček: kde ji hledat, jak si ji nastavit, kdy ji provést. Ukážeme vám i situace, kdy konsolidace buď nebude vůbec výhodná, nebo dojde k jejímu zamítnutí.

Půjčka na ruku: rychlá finanční pomoc, když ji nejvíce potřebujete

Pro půjčky na ruku je typických několik skutečností: nevyžadují bankovní účet, čisté registry a ani příkladnou bonitu klienta. Dostupné jsou i lidem s nižším příjmem, také ve zkušební době, ve výpovědní lhůtě, často i období nezaměstnanosti nebo na mateřské/rodičovské dovolené. To je vše je stále ještě v toleranci zákona o spotřebitelském úvěru, byť na hony vzdálené od praxí bank. Přesto může být bezpečná a opravdovou pomocí v krátkodobé krizi.

Jak porozumět kontokorentu (povolenému debetu)

Kontokorent neboli povolené přečerpání, či povolený debet, je spotřebitelským úvěrem. Že jste to doposud nevěděli? Možná je víc věcí, které o kontokorentu netušíte, přestože ho možná i sem tam využijete. Jde o poměrně automatizovaný produkt, permanentní finanční rezervu, u které netřeba myslet na pravidelné splátky. A to je značnou výhodou. Jenže má i rizika a nevýhody, o kterých se vyplatí vědět.

Z naší bankovní poradny

Potřebuji půjčku, nemám OP

Dobrý den, mám zaměstnavatele a pracuji oficiálně. Ale stále čekám na OP. Jak si mohu vzít půjčku 50 000?

Dobrý den,

pro sjednání půjčky je třeba mít osobní doklad totožnosti. U občanů ČR je vyžadován OP, u cizinců stačí cestovní pas. Pro sjednání půjčky nesmíte být ve zkušební lhůtě (první 3 měsíce v novém zaměstnání). Více info v článku podmínky půjčky.

Jakou půjčku splatit dříve?

Dobrý den, mám dotaz. Mám dva úvěry, neúčelový 750 000 Kč a účelový 230 000 Kč. Neúčelový s úrokem 9,99%, RPSN 10,62%, účelový s úrokem 8,45% a RPSN 11,66%. Účelový má měsíční splátku 5 440 Kč, neúčelový 10 422 Kč. Momentálně mám k dispozici 300 000 Kč. Do jakého úvěru bych měl částku nasypat? Není cíl si snížit splátky, nýbrž být co nejdříve bez dluhů.

Dobrý den,

kolik máte prosím z úvěru již splaceno, jaké máte sjednané podmínky k úvěrům (můžete např. provádět mimořádné splátky kdykoliv) a jaká je splatnost půjček? Ve Vašem případě bude dávat smysl splatit předčasně více úročený úvěr (9,99%), ale rozdíl bude díky velmi podobným sazbám zanedbatelný.

Kdy mohu žádat o půjčku po insolvenci?

Dobrý den, jsem již 5 let po ukončené insolvenci, nemám již záznam v registrech, jsem státní zaměstnanec ve služebním poměru s příjmem cca 30 tis. čistého. Mohu získat půjčku u banky? Pokud mi bude žádost zamítnuta, jak dlouho tato bývá vidět v registrech? Děkuji

Dobrý den,

ano, po 5 letech od ukončení insolvence byste již měl půjčku získat (máte-li jinak dostatečnou bonitu a splňujete-li podmínky půjčky). Zamítnutá žádost o půjčku zůstává v registrech viditelná 6 měsíců. Pokud Vás odmítnou 2 banky, s další žádostí o půjčku vyčkejte min. půl roku.

Kdy půjčku po insolvenci?

Dobrý den, jsem od 10.10. 2023 po insolvenci. Můžu požádat po 3 letech o úvěr? V bance mi řekli, že po 3 letech můžu požádat. Že by to šlo? Kdy můžu požádat soud o výmaz z insolvenčního rejstříku? Šlo by požádat po roce? Děkuji

Dobrý den,

záznam o prodělaném osobním bankrotu budete mít v ins. rejstříku ještě 5 let od data ukončení insolvence. O dřívější výmaz žádat nelze. Po tuto dobu Vám velmi pravděpodobně půjčku nikdo neposkytne.

Pojmy ve slovníku

100% Hypotéka

Půjčka, která pokryje celou koupi. Taková je

100% hypotéka. LTV této hypotéky je 100 %, což znamená, že vám banka půjčí

peníze na celou odhadní cenu nemovitosti, kterou ručíte.

Díky 100% hypotéce tak získáte dost peněz na nákup domu či bytu nebo například na výstavbu. Zároveň ale musíte počítat s vyšším úrokem než u menších půjček. Pro banky je totiž úvěr bez spoluúčasti klienta rizikovější, a proto jsou jeho podmínky přísnější.

V současnosti navíc čeští poskytovatelé 100% hypotéky neposkytují. Česká národní banka totiž v roce 2016 zpřísnila podmínky pro získání hypotéky a jejich součástí bylo také ukončení 100% hypoték. Banky tak nabízí maximálně 90% hypotéky. Pouze u 5 % objemu poskytnutých půjček smí být LTV vyšší než 90 %.

Přesto existuje možnost, jak pomocí půjčky na bydlení získat dost peněz na úhradu celé kupní ceny nemovitosti. V podstatě tedy můžete dosáhnout na 100% hypotéku.

Jak na to? Musíte ručit více nemovitostmi. Kromě kupovaného bytu či domu to může být například nemovitost rodičů. Samozřejmě ale platí, že majitel této nemovitosti musí s ručením souhlasit.

Díky ručení více nemovitostmi se zvýší hodnota zástavy. I při 90% či menším LTV tak získáte peníze na nákup vybraného domu či bytu.

Banky navíc obvykle umožňují druhou nemovitost z hypotéky vyvázat, jakmile splatíte potřebnou část úvěru. Dál tedy ručíte pouze kupovaným domem či bytem.

Další možností je dofinancovat hypotéku dalším úvěrem. Například úvěrem ze stavebního spoření.

ZOBRAZIT CELÝ VÝZNAM90% Hypotéka

Až 90 procent z ceny nemovitosti, kterou

ručíte. Přesně tolik si můžete půjčit na hypoteční úvěr. Abyste ale 90%

hypotéku dostali, musíte splnit několik požadavků.

Jsou to zejména základní podmínky pro získání hypotéky – tedy například:

věk,příjemči bonita.Oproti nižším půjčkám ale musíte u 90% hypotéky počítat s méně výhodnými podmínkami. Protože má hypotéka pokrýt 90 procent z ceny nemovitosti, je pro banku riskantnější než menší úvěry. A proto poskytovatelé toto riziko obvykle kompenzují vyšším úrokem.

Pro většinu lidí je přitom 90% hypotéka nejvyšší možná. Podle pokynů České národní banky mohou poskytovatelé víc peněz půjčit jen v 5 procentech případů. Potřebujete tak mít naspořeno alespoň 10 procent z kupní ceny.

V praxi to vypadá tak, že u bytu za 3 000 000 korun získáte maximálně 2 700 000 korun. Zbytek doplatíte vy.

Pokud si chcete pomocí hypotéky půjčit víc než 90 procent z ceny domu či bytu, musíte ručit více nemovitostmi. V takovém případě stoupne hodnota zástavy, ze které se půjčka počítá.

Výhodou je, že se tím pádem můžete dostat na nižší LTV (obvykle do 80 %) a získáte tak nižší úrok než u 90% hypotéky.

Pokud jste například původně ručili bytem za 2 500 000 korun a nyní k němu přidáte další byt ve stejné ceně, stoupne hodnota zástavy na 5 000 000 korun. U hypotéky na zmíněných 2 500 000 tak bude LTV 50 %.

ZOBRAZIT CELÝ VÝZNAMAkontace

Termín akontace označuje částku, kterou musí kupující uhradit ze svého, jakmile si například bere auto na splátky nebo kupuje dům na hypotéku. Akontace bývá nejčastěji uváděna v procentech z celkové kupní ceny, ale ve smlouvě pak musí být samozřejmě i přesně vyčíslena v korunách. Typickou akontací u hypoték je 10 - 30 %, při pořízení auta se pohybuje od 10 % až do 50 %, ale může být i vyšší.

Bankovní spojení

Bankovní spojení odkazuje na vztah mezi klientem a bankou, která poskytuje různé finanční služby, jako jsou běžné účty, spořicí účty, půjčky, atd.

Jak to fungujeOtevření účtu: Nejprve musíte otevřít účet u banky, s níž chcete mít bankovní spojení.

Poskytování služeb: Banka vám poté poskytne různé finanční služby v závislosti na vašich potřebách a typu účtu, který máte.

Výhody a nevýhodyPřístup k finančním službám: Bankovní spojení vám umožňuje přístup k různým finančním službám.Možnost úvěrů: S bankovním spojením můžete požádat o úvěry a jiné finanční produkty.Poplatky: Banky obvykle účtují poplatky za poskytování různých služeb.

Bankovní spojení je důležitým vztahem, který vám umožní přístup k různým finančním službám a produktům.

ZOBRAZIT CELÝ VÝZNAM

KOMENTÁŘE k článku Půjčka v exekuci: Co byste o ní měli vědět a jak ji získat

Zatím nejsou přidány žádné komentáře. Podělte se s námi o Váš názor.